Постановление Правления Агентства Республики Казахстан по регулированию и развитию финансового рынка от 30 декабря 2023 года № 101

О внесении изменений в некоторые нормативные правовые акты Республики Казахстан по вопросам регулирования банковской и микрофинансовой деятельности

Правление Агентства Республики Казахстан по регулированию и развитию финансового рынка ПОСТАНОВЛЯЕТ:

1. Утвердить Перечень нормативных правовых актов Республики Казахстан по вопросам регулирования банковской и микрофинансовой деятельности, в которые вносятся изменения, согласно приложению к настоящему постановлению.

2. Департаменту методологии и пруденциального регулирования финансовых организаций в установленном законодательством Республики Казахстан порядке обеспечить:

1) совместно с Юридическим департаментом государственную регистрацию настоящего постановления в Министерстве юстиции Республики Казахстан;

2) размещение настоящего постановления на официальном интернет-ресурсе Агентства Республики Казахстан по регулированию и развитию финансового рынка после его официального опубликования;

3) в течение десяти рабочих дней после государственной регистрации настоящего постановления представление в Юридический департамент сведений об исполнении мероприятия, предусмотренного подпунктом 2) настоящего пункта.

3. Контроль за исполнением настоящего постановления возложить на курирующего заместителя Председателя Агентства Республики Казахстан по регулированию и развитию финансового рынка.

4. Настоящее постановление вводится в действие с 1 апреля 2024 года и подлежит официальному опубликованию.

| Председатель Агентства Республики Казахстан по регулированию и развитию финансового рынка | М. Абылкасымова |

«СОГЛАСОВАНО»

Бюро национальной статистики

Агентства по стратегическому

планированию и реформам

Республики Казахстан

Приложение

к постановлению Правления Агентства

Республики Казахстан

по регулированию и развитию

финансового рынка

от 30 декабря 2023 года № 101

Перечень нормативных правовых актов Республики Казахстан по вопросам регулирования банковской и микрофинансовой деятельности, в которые вносятся изменения

1. Внести в постановление Правления Национального Банка Республики Казахстан от 27 марта 2017 года № 53 «Об утверждении условий и минимальных требований к порядку предоставления информации поставщиками информации в кредитные бюро, Правил оформления согласия субъектов кредитных историй на предоставление информации о них в кредитные бюро (за исключением кредитного бюро с государственным участием), оформления согласия на выдачу кредитного отчета из кредитного бюро, а также Правил и условий предоставления кредитного отчета» (зарегистрировано в Реестре государственной регистрации нормативных правовых актов под № 15115) следующее изменение:

в Правилах и условиях предоставления кредитного отчета, утвержденных указанным постановлением:

пункт 2 изложить в следующей редакции:

«2. Кредитный отчет, содержащий информацию, указанную в статье 24 Закона, предоставляется кредитным бюро получателю кредитного отчета, имеющему право на его получение по основаниям, предусмотренным пунктом 1 статьи 29 Закона, на электронном или бумажном носителе, при наличии согласия субъекта кредитной истории на выдачу кредитного отчета из кредитного бюро, оформленного в соответствии с пунктом 8 Правил оформления согласия субъектов кредитных историй на предоставление информации о них в кредитные бюро (за исключением кредитного бюро с государственным участием), оформления согласия на выдачу кредитного отчета из кредитного бюро, утвержденных настоящим постановлением.

При предоставлении кредитного отчета, по кредиту (банковскому займу или микрокредиту), по которому была допущена просрочка свыше 90 (девяноста) календарных дней, кредитное бюро обеспечивает указание в кредитном отчете статуса кредита «реабилитирован», на дату, следующую за датой истечения 12 (двенадцати) календарных месяцев после погашения субъектом кредитной истории (физическим лицом) кредита, и недопущения в течение указанного периода просрочек на срок более 30 (тридцати) календарных дней по кредитам.

В кредитном отчете не отражается информация по кредиту, по которому последняя информация получена ранее срока, установленного пунктом 2 статьи 14 Закона.

В кредитном отчете отражается информация об источниках погашения задолженности заемщика-физического лица по кредиту, включая:

1) прощение задолженности банком, организацией, осуществляющей отдельные виды банковских операций, организацией, осуществляющей микрофинансовой деятельность, коллекторским агентством;

2) погашение (частичное погашение) задолженности за счет средств Национального Банка Республики Казахстан;

3) погашение (частичное погашение) задолженности за счет средств республиканского и (или) местного бюджета;

4) иные источники.

Банки второго уровня отражают в кредитном отчете информацию о фактах проведения заемщиком-физическим лицом платежей в пользу организатора игорного бизнеса с указанием суммы и даты проведения платежей за последние 6 (шесть) завершенных месяцев.».

2. Внести в постановление Правления Национального Банка Республики Казахстан от 13 сентября 2017 года № 170 «Об установлении нормативных значений и методик расчетов пруденциальных нормативов и иных обязательных к соблюдению норм и лимитов, размера капитала банка и Правил расчета и лимитов открытой валютной позиции» (зарегистрировано в Реестре государственной регистрации нормативных правовых актов под № 15886) следующие изменения:

в Нормативных значениях и методиках расчетов пруденциальных нормативов и иных обязательных к соблюдению норм и лимитов, размере капитала банка, утвержденных указанным постановлением:

пункт 90 изложить в следующей редакции:

«90. Банк осуществляет расчет коэффициента долговой нагрузки заемщика до принятия решений о (об):

выдаче заемщику займа, за исключением выдачи займа (части займа) в рамках открытой кредитной линии;

открытии кредитной линии заемщику (установлении кредитного лимита);

выдаче заемщику дополнительного займа в рамках заключенного (заключенных) договора (договоров) банковского займа;

изменении условий открытой кредитной линии и (или) займа заемщика, влекущем увеличение срока и (или) размера периодических платежей по данному займу, согласно графику погашения займа.

Под кредитной линией понимается обязательство банка кредитовать заемщика на условиях, позволяющих заемщику самому определять время получения займа, но в пределах суммы и времени, определенных правилами о внутренней кредитной политике банка для такой формы кредитования и договором.

Под кредитным лимитом (в том числе по кредитным/платежным картам) понимается предельная сумма кредитной линии.

Под заемщиком понимается физическое лицо-резидент Республики Казахстан, намеревающееся воспользоваться или пользующееся услугами банка по осуществлению банковских заемных операций.

Требования части первой настоящего пункта распространяются на займы, предоставленные заемщикам на приобретение товаров, работ и услуг, не связанных с осуществлением предпринимательской деятельности, за исключением займов, выдаваемых в рамках системы жилищных строительных сбережений.»;

пункт 92 изложить в следующей редакции:

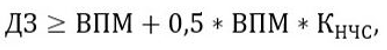

«92. Оценка платежеспособности заемщика осуществляется следующим образом:

где:

ДЗ - доход заемщика;

ВПМ - величина прожиточного минимума, установленная на соответствующий финансовый год Законом Республики Казахстан О республиканском бюджете» (далее - Закон о бюджете);

Кнчс - количество несовершеннолетних членов семьи.

Доход заемщика определяется на основании одного и (или) нескольких из следующих критериев:

1) официального дохода за 6 (шесть) месяцев, предшествующих дате обращения заемщика. Под официальным доходом понимается среднемесячный доход, рассчитанный на основании одного и (или) нескольких из следующих документов:

информация из базы данных единого накопительного пенсионного фонда или Государственной корпорации «Правительство для граждан» по обязательным пенсионным взносам, обязательным профессиональным пенсионным взносам вкладчика (получателя) или информация из баз данных центральных исполнительных органов и принадлежащих либо подведомственных им юридическим лицам в части информации о доходах физических лиц;

выписки с банковского счета, на который поступают пенсионные выплаты;

выписки с банковского счета, на который поступает заработная плата и иные доходы от работодателя;

выписки с банковского счета, на который поступают страховые выплаты по договору пенсионного аннуитета, по договору аннуитетного страхования заключенного в соответствии с требованиями Закона Республики Казахстан «Об обязательном страховании работника от несчастных случаев при исполнении им трудовых (служебных) обязанностей»;

информации о доходах физического лица - индивидуального предпринимателя, рассчитанных на основе следующих налоговых отчислений:

5 (пять) процентов от налогооблагаемого дохода при применении специального налогового режима на основе патента;

15 (пятнадцать) процентов от налогооблагаемого дохода при применении специального налогового режима на основе упрощенной декларации;

20 (двадцать) процентов от налогооблагаемого дохода специального налогового режима с использованием фиксированного вычета;

2) среднемесячной суммы расходов по дебетовой карте за период за 6 (шесть) месяцев, предшествующих дате обращения заемщика;

3) среднемесячной суммы пополнения дебетовой карты за период за 6 (шесть) месяцев, предшествующих дате обращения заемщика;

4) отношения среднемесячной суммы остатков на депозите и (или) текущем счете за 6 (шесть) месяцев, предшествующих дате обращения заемщика, на срок выдаваемого кредита, выраженный в месяцах;

5) среднемесячной суммы пополнений депозитов и (или) текущих счетов за 6 (шесть) месяцев, предшествующих дате обращения заемщика;

6) среднемесячной суммы снятий с депозитов и (или) текущих счетов за 6 (шесть) месяцев, предшествующих дате обращения заемщика;

7) среднемесячного дохода от перевозок пассажиров и багажа такси за 6 (шесть) месяцев, предшествующих дате обращения заемщика (при подтверждении таких доходов через компанию посредника);

8) наличия документа, подтверждающего оплату единого совокупного платежа за период 12 (двенадцать) месяцев, предшествующих дате обращения заемщика. Доход за каждый месяц принимается на уровне одного минимального размера заработной платы, установленного на соответствующий финансовый год Законом о бюджете;

9) среднемесячного дохода за 6 (шесть) месяцев, предшествующих дате обращения заемщика, рассчитанного на основании справки о доходах с места работы и (или) справки с учебного заведения о размере получаемой стипендии.

Информация, указанная в подпунктах 1), 2), 3), 4), 5), 6), 7), 8) и 9) части второй настоящего пункта, подтверждается заемщиком с предоставлением соответствующих документов и (или) проверяется в информационной системе банка и (или) запрашивается банком на основании согласия заемщика, данного в письменной форме либо посредством идентификационного средства заемщика.

При определении дохода заемщика на основании критериев, указанных в подпунктах 1), 2), 3), 4), 5) и 6) части второй настоящего пункта, применяется только один из указанных критериев.

В отношении получателя адресной социальной помощи и (или) заемщика, имеющего признаки лица, активно вовлеченного в игорный бизнес, оценка дохода определяется на основании официального дохода, указанного в подпункте 1) части второй настоящего пункта.

Для целей Нормативов под заемщиком, имеющим признаки лица, активно вовлеченного в игорный бизнес, понимается физическое лицо, совершившее за последние 6 (шесть) завершенных месяцев 6 (шесть) и более платежей в пользу организатора игорного бизнеса на общую сумму более 300 000 (триста тысяч) тенге.

Информация о датах и суммах платежей, проведенных заемщиком в пользу организатора игорного бизнеса, определяется банком на основании кредитного отчета заемщика, полученного в кредитном бюро.

В отношении заемщика, не достигшего двадцатиоднолетнего возраста, оценка дохода определяется на основании доходов, указанных в подпунктах 1), 7) и 9) части второй пункта 92 Нормативов.»;

пункт 94 изложить в следующей редакции:

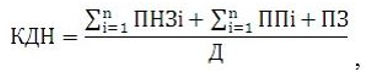

«94. Коэффициент долговой нагрузки заемщика рассчитывается как отношение суммы ежемесячного платежа по всем непогашенным займам заемщика, включая суммы просроченных платежей по всем непогашенным займам, и среднего ежемесячного платежа по новой задолженности заемщика, возникающей в случаях, предусмотренных частью первой пункта 90 Нормативов, к среднему ежемесячному доходу заемщика за последние 6 (шесть) месяцев:

где:

КДН - коэффициент долговой нагрузки;

ПНЗi - ежемесячный платеж по непогашенному займу (непогашенным займам) заемщика, который рассчитывается в соответствии с пунктом 95 Нормативов;

ППi - сумма просроченных платежей по непогашенному займу (непогашенным займам) заемщика;

ПЗ - средний ежемесячный платеж по новой задолженности заемщика, который рассчитывается в соответствии с пунктом 96 Нормативов;

n - количество непогашенных займов заемщика;

Д - средний ежемесячный доход заемщика, который рассчитывается в соответствии с пунктом 97 Нормативов.

При расчете коэффициента долговой нагрузки заемщика по кредитам, обеспеченным залогом автотранспортного средства, размер ежемесячного платежа заемщика по кредиту определяется как отношение суммы задолженности к погашению (включающей сумму основного долга и начисляемого за весь период кредита вознаграждения), уменьшенной на стоимость залога в виде автотранспорта, скорректированной на коэффициент ликвидности к стоимости обеспечения, определяемой в соответствии с постановлением Правления Национального Банка Республики Казахстан от 22 декабря 2017 года № 269, зарегистрированным в Реестре государственной регистрации нормативных правовых актов под № 16502, на срок выдаваемого кредита, выраженный в месяцах.

Среднерыночная стоимость автотранспортного средства и (или) недвижимого имущества определяется на основании независимой оценки или оценки банка в соответствии с Международным стандартом финансовой отчетности № 13 «Оценка справедливой стоимости» и требованиями Закона Республики Казахстан «О бухгалтерском учете и финансовой отчетности».»;

пункты 97, 98 и 99 изложить в следующей редакции:

«97. Средний ежемесячный доход заемщика рассчитывается как отношение размера дохода, определенного на основании одного или нескольких критериев, указанных в подпунктах 1), 2), 3), 4), 5), 6), 7), 8) и 9) части второй пункта 92 Нормативов, за 6 (шесть) последовательных месяцев, предшествующих дате обращения заемщика, на шесть.

Виды доходов, принимаемых банком в расчет среднего ежемесячного дохода заемщика, должны быть получены не менее чем в двух любых месяцах в течение шести последовательных месяцев, предшествующих дате обращения заемщика.

Банки осуществляют расчет среднего ежемесячного дохода заемщика получателя адресной социальной помощи и (или) заемщика, имеющего признаки лица, активно вовлеченного в игорный бизнес, на основании официального дохода заемщика, указанного в подпункте 1) части второй пункта 92 Нормативов.

Банки осуществляют расчет среднего ежемесячного дохода заемщика, не достигшего двадцатиоднолетнего возраста, на основании доходов заемщика, указанных в подпунктах 1), 7) и 9) части второй пункта 92 Нормативов.

98. Максимальный уровень коэффициента долговой нагрузки заемщика устанавливается постановлением Правления Национального Банка Республики Казахстан от 25 декабря 2013 года № 292 «О введении ограничений на проведение отдельных видов банковских и других операций финансовыми организациями», зарегистрированным в Реестре государственной регистрации нормативных правовых актов под № 9125.

Для заемщика, имеющего признаки лица, активно вовлеченного в игорный бизнес, уровень коэффициента долговой нагрузки составляет половину размера максимального уровня коэффициента долговой нагрузки заемщика установленного постановлением, указанным в части первой настоящего пункта.

99. Если размер дохода, определяемый на основании одного или нескольких критериев, указанных в пункте 92 Нормативов, меньше величины прожиточного минимума, установленной на соответствующий финансовый год Законом о бюджете и половины суммы прожиточного минимума на каждого несовершеннолетнего члена семьи, а также значение коэффициента долговой нагрузки заемщика превышает значение, установленное пунктом 98 Нормативов, или заемщик имеет признаки лица, активно вовлеченного в игорный бизнес и имеет просроченную задолженность по основному долгу и (или) вознаграждению свыше девяноста календарных дней по банковским займам и (или) микрокредитам банк не принимает положительные решения о (об):

выдаче заемщику займа, за исключением займа (части займа) в рамках открытой заемщику кредитной линии;

открытии кредитной линии заемщику (установлении кредитного лимита);

выдаче дополнительного займа в рамках заключенного (заключенных) договора (договоров) банковского займа;

изменении условий открытой кредитной линии и (или) займа заемщика, влекущем увеличение размера периодических платежей по данному займу, согласно графику погашения займа.».

3. Внести в постановление Правления Национального Банка Республики Казахстан от 28 ноября 2019 года № 215 «Об утверждении Правил расчета и предельного значения коэффициента долговой нагрузки заемщика организации, осуществляющей микрофинансовую деятельность» (зарегистрировано в Реестре государственной регистрации нормативных правовых актов под № 19670) следующие изменения:

пункт 1 изложить в следующей редакции:

«1. Утвердить:

1) Правила расчета коэффициента долговой нагрузки заемщика организации, осуществляющей микрофинансовую деятельность;

2) предельное значение коэффициента долговой нагрузки заемщика организации, осуществляющей микрофинансовую деятельность, в размере 0,5, для заемщика, имеющего признаки лица, активно вовлеченного в игорный бизнес, в размере 0,25 (ноль целых двадцать пять сотых).»;

в Правилах расчета коэффициента долговой нагрузки заемщика организации, осуществляющей микрофинансовую деятельность, утвержденных указанным постановлением:

пункты 3 и 4 изложить в следующей редакции:

«3. Микрофинансовая организация осуществляет расчет коэффициента долговой нагрузки заемщика до принятия решения о (об):

выдаче заемщику микрокредита, за исключением выдаче микрокредита (части микрокредита) в рамках открытой заемщику кредитной линии;

открытии кредитной линии заемщику (установлении кредитного лимита);

выдаче заемщику дополнительного микрокредита в рамках заключенного (заключенных) договора (договоров) о предоставлении микрокредита;

изменении условий открытой кредитной линии и (или) микрокредита заемщика, влекущем увеличение срока и (или) размера периодических платежей по данному микрокредиту, согласно графику погашения микрокредита.

4. Требования пункта 3 Правил распространяются на микрокредиты, предоставленные заемщикам на приобретение товаров, работ и услуг, не связанных с осуществлением предпринимательской деятельности.»;

пункты 6 и 7 изложить в следующей редакции:

«6. Оценка платежеспособности заемщика осуществляется следующим образом:

ДЗ ≥ ВПМ + 0,5 * ВПМ * Кнчс,

где:

ДЗ - доход заемщика;

ВПМ - величина прожиточного минимума, установленная на соответствующий финансовый год Законом Республики Казахстан «О республиканском бюджете» (далее - Закон о бюджете);

КНЧС - количество несовершеннолетних членов семьи.

Доход заемщика определяется на основании одного и (или) нескольких из следующих критериев:

1) официального дохода за 6 (шесть) месяцев, предшествующих дате обращения заемщика;

2) среднемесячной суммы расходов по дебетовой карте за 6 (шесть) месяцев, предшествующих дате обращения заемщика;

3) среднемесячной суммы пополнения дебетовой карты за 6 (шесть) месяцев, предшествующих дате обращения заемщика;

4) отношения среднемесячной суммы остатков на депозите и (или) текущем счете за 6 (шесть) месяцев, предшествующих дате обращения заемщика, на срок выдаваемого кредита, выраженный в месяцах;

5) среднемесячной суммы пополнений депозитов и (или) текущих счетов за 6 (шесть) месяцев, предшествующих дате обращения заемщика;

6) среднемесячной суммы снятий с депозитов и (или) текущих счетов за 6 (шесть) месяцев, предшествующих дате обращения заемщика;

7) дохода заемщика, определяемого как отношение среднего значения суммы ежемесячных платежей заемщика по погашенным и (или) непогашенным банковским займам за последние 6 (шесть) последовательных календарных месяцев, предшествующих дате обращения заемщика, совершенных без просрочки, к максимально допустимому значению коэффициента долговой нагрузки (0,5);

8) среднемесячного дохода от перевозок пассажиров и багажа такси за 6 (шесть) месяцев, предшествующих дате обращения заемщика (при подтверждении таких доходов через компанию посредника);

9) наличия документа, подтверждающего оплату единого совокупного платежа за период 12 (двенадцать) месяцев, предшествующих дате обращения заемщика. Доход за каждый месяц принимается на уровне одного минимального размера заработной платы, установленного на соответствующий финансовый год Законом о бюджете;

10) среднемесячного дохода за 6 (шесть) месяцев, предшествующих дате обращения заемщика, рассчитанного на основании справки о доходах с места работы и (или) справки с учебного заведения о размере получаемой стипендии.

Информация, указанная в подпунктах 1), 2), 3), 4), 5), 6), 7), 8), 9) и 10) части второй настоящего пункта, подтверждается заемщиком с предоставлением соответствующих документов и (или) запрашивается микрофинансовой организацией на основании согласия заемщика, данного в письменной форме либо посредством идентификационного средства заемщика.

При определении дохода заемщика на основании критериев, указанных в подпунктах 1), 2), 3), 4), 5), 6) и 7) части второй настоящего пункта, применяется только один из указанных критериев.

В отношении получателя адресной социальной помощи и (или) заемщика, имеющего признаки лица, активно вовлеченного в игорный бизнес, оценка дохода определяется на основании официального дохода, указанного в подпункте 1) части второй настоящего пункта.

Для целей Правил под заемщиком, имеющим признаки лица, активно вовлеченного в игорный бизнес, понимается физическое лицо, совершившее за последние 6 (шесть) завершенных месяцев 6 (шесть) и более платежей в пользу организатора игорного бизнеса на общую сумму более 300 000 (триста тысяч) тенге.

Информация о датах и суммах платежей, проведенных заемщиком в пользу организатора игорного бизнеса, определяется банком на основании кредитного отчета заемщика, полученного в кредитном бюро.

В отношении заемщика, не достигшего двадцатиоднолетнего возраста, оценка дохода определяется на основании доходов, указанных в подпунктах 1), 8) и 10) части второй настоящего пункта.

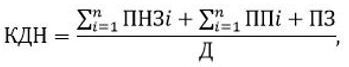

7. Коэффициент долговой нагрузки заемщика рассчитывается как отношение суммы ежемесячного платежа по всем непогашенным микрокредитам, банковским займам заемщика, включая суммы просроченных платежей по всем непогашенным микрокредитам, банковским займам заемщика и среднего ежемесячного платежа по новой задолженности заемщика, возникающей в случаях, предусмотренных пунктом 3 Правил, к среднему ежемесячному доходу заемщика за последние 6 (шесть) месяцев:

где:

КДН - коэффициент долговой нагрузки;

ПНЗi - ежемесячный платеж по непогашенному микрокредиту, банковскому займу (непогашенным микрокредитам, банковским займам) заемщика, который рассчитывается в соответствии с пунктом 8 Правил;

ППі - сумма просроченных платежей по непогашенному микрокредиту, банковскому займу (непогашенным микрокредитам, банковским займам) заемщика;

ПЗ - средний ежемесячный платеж по новой задолженности заемщика, который рассчитывается в соответствии с пунктом 9 Правил;

n - количество непогашенных микрокредитов, банковских займов заемщика;

Д - средний ежемесячный доход заемщика, который рассчитывается в соответствии с пунктом 10 Правил.

При расчете коэффициента долговой нагрузки заемщика по микрокредитам, обеспеченным залогом автотранспортного средства, размер ежемесячного платежа заемщика по микрокредиту определяется как отношение суммы задолженности к погашению (включающей сумму основного долга и начисляемого за весь период кредита вознаграждения), уменьшенной на стоимость залога в виде автотранспорта, скорректированной на коэффициент ликвидности к стоимости обеспечения, определяемой в соответствии с Постановлением Правления Национального Банка Республики Казахстан от 27 марта 2018 года № 62, зарегистрированным в Реестре государственной регистрации нормативных правовых актов под № 16858, на срок выдаваемого кредита, выраженный в месяцах.

Среднерыночная стоимость автотранспортного средства и (или) недвижимого имущества определяется на основании независимой оценки или оценки банка в соответствии с Международным стандартом финансовой отчетности № 13 «Оценка справедливой стоимости» и требованиями Закона Республики Казахстан «О бухгалтерском учете и финансовой отчетности».»;

пункты 10 и 11 изложить в следующей редакции:

«10. Средний ежемесячный доход заемщика рассчитывается как отношение размера дохода, определенного на основании одного или нескольких критериев, указанных в подпунктах 1), 2), 3), 4), 5), 6), 7), 8), 9) и 10) части второй пункта 6 Правил, на шесть.

Виды доходов, принимаемых микрофинансовой организацией в расчет среднего ежемесячного дохода заемщика, должны быть получены не менее чем в двух любых месяцах в течение 6 (шести) последовательных месяцев, предшествующих дате обращения заемщика.

Микрофинансовые организации осуществляют расчет среднего ежемесячного дохода заемщика получателя адресной социальной помощи и (или) заемщика, имеющего признаки лица, активно вовлеченного в игорный бизнес, на основании официального дохода, указанного в подпункте 1) части второй пункта 6 Правил.

Микрофинансовые организации осуществляют расчет среднего ежемесячного дохода заемщика не достигшего двадцатиоднолетнего возраста, на основании доходов, указанных в подпунктах 1), 8) и 10) части второй пункта 6 Правил.

11. Если размер дохода, определяемый на основании одного или нескольких критериев, указанных в пункте 6 Правил, меньше величины прожиточного минимума, установленной на соответствующий финансовый год Законом о о бюджете и половины величины прожиточного минимума на каждого несовершеннолетнего члена семьи, а также значение коэффициента долговой нагрузки заемщика, превышает предельное значение, установленное подпунктом 2) пункта 1 настоящего постановления, или заемщик имеет признаки лица, активно вовлеченного в игорный бизнес и имеет просроченную задолженность по основному долгу и (или) вознаграждению свыше девяноста календарных дней по банковским займам и (или) микрокредитам, микрофинансовая организация не принимает положительные решения о (об):

выдаче заемщику микрокредита, а также микрокредита (части микрокредита) в рамках открытой заемщику кредитной линии;

открытии кредитной линии заемщику (установлении кредитного лимита);

выдаче дополнительного микрокредита в рамках заключенного (заключенных) договора (договоров) о предоставлении микрокредита;

изменении условий открытой кредитной линии и (или) микрокредита заемщика, влекущем увеличение размера периодических платежей по данному микрокредиту, согласно графику погашения микрокредита.».