Приказ дополнен приложениями 80, 81 в соответствии с приказом Министра финансов РК от 20.12.20 г. № 1214 (введен в действие с 1 января 2021 г.)

Приложение 80

к приказу Первого заместителя

Премьера-Министра

Республики Казахстан -

Министра финансов

Республики Казахстан

от 20 января 2020 года № 39

Форма изложена в редакции приказа Министра финансов РК от 18.01.22 г. № 49 (см. стар. ред.)

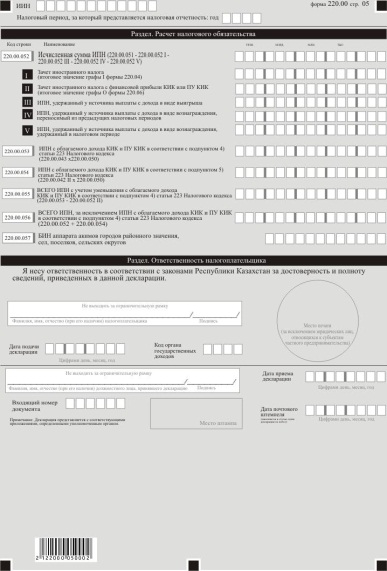

форма 220.00

Декларация по индивидуальному подоходному налогу

Построчное заполнение декларации по ИПН (форма 220.00) за 2021 год

Шаблон по заполнению декларации по ИПН по форме 220.00 за 2021 год в формате Excel

Построчное заполнение декларации по ИПН (форма 220.00) за 2022 год

Шаблон по заполнению декларации по ИПН по форме 220.00 за 2022 год в формате Excel

Приложение 81

к приказу Первого заместителя

Премьера-Министра

Республики Казахстан -

Министра финансов

Республики Казахстан

от 20 января 2020 года № 39

Правила

составления налоговой отчетности «Декларация по индивидуальному

подоходному налогу (форма 220.00)»

(с изменениями и дополнениями по состоянию на 14.12.2024 г.)

Глава 1. Общие положения

Пункт 1 изложен в редакции приказа Министра финансов РК от 18.01.22 г. № 49 (см. стар. ред.)

1. Настоящие Правила составления налоговой отчетности «Декларация по индивидуальному подоходному налогу (форма 220.00)» (далее - Правила) разработаны в соответствии с Кодексом Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс) и определяют порядок составления формы налоговой отчетности «Декларация по индивидуальному подоходному налогу» (далее - декларация), предназначенной для исчисления индивидуального подоходного налога (далее - ИПН).

Декларация составляется физическими лицами-индивидуальными предпринимателями, осуществляющими исчисление и уплату налогов в общеустановленном порядке в соответствии с пунктом 1 статьи 337, со статьями 358 и 366 Налогового кодекса и крестьянскими или фермерскими хозяйствами, применяющими специальный налоговый режим для производителей сельскохозяйственной продукции, продукции аквакультуры (рыбоводства) и сельскохозяйственных кооперативов, в соответствии с пунктом 1 статьи 337, со статьями 358 и 366 Налогового кодекса с учетом особенности, установленной статьей 700 Налогового кодекса, а также физическими лицами-нерезидентами в соответствии с главой 30 Налогового кодекса.

По доходам индивидуального предпринимателя, у которого при постановке на регистрационный учет в органе государственных доходов заявлено место осуществления деятельности на территории города районного значения, села, поселка, сельского округа, индивидуальный подоходный налог полежит уплате в бюджет соответствующего местного самоуправления.

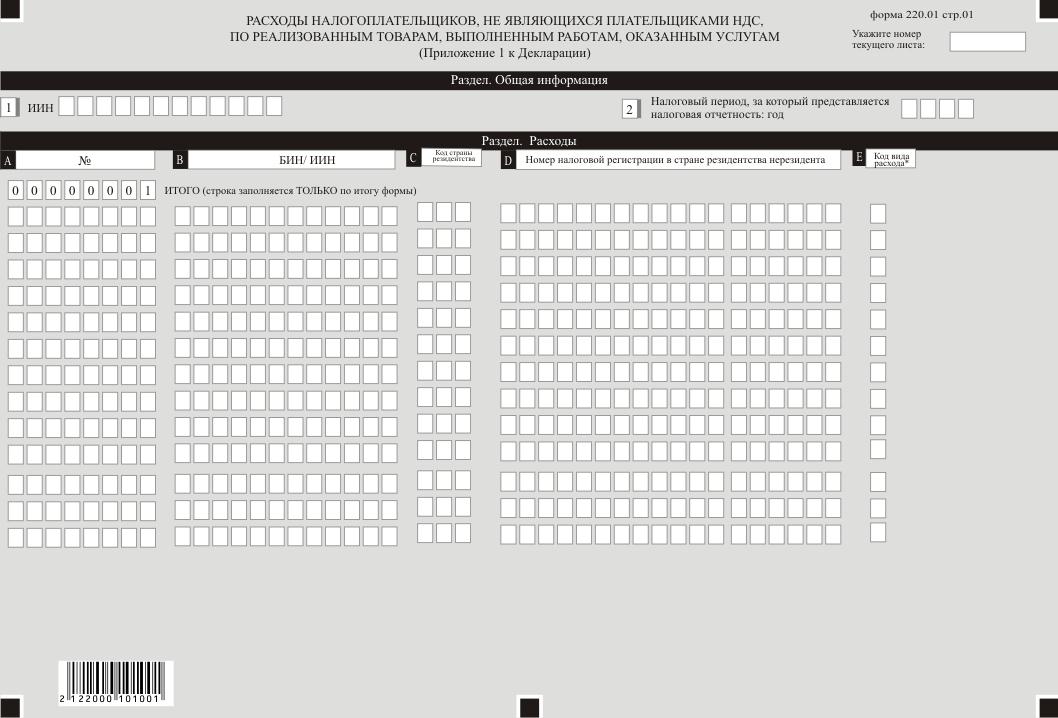

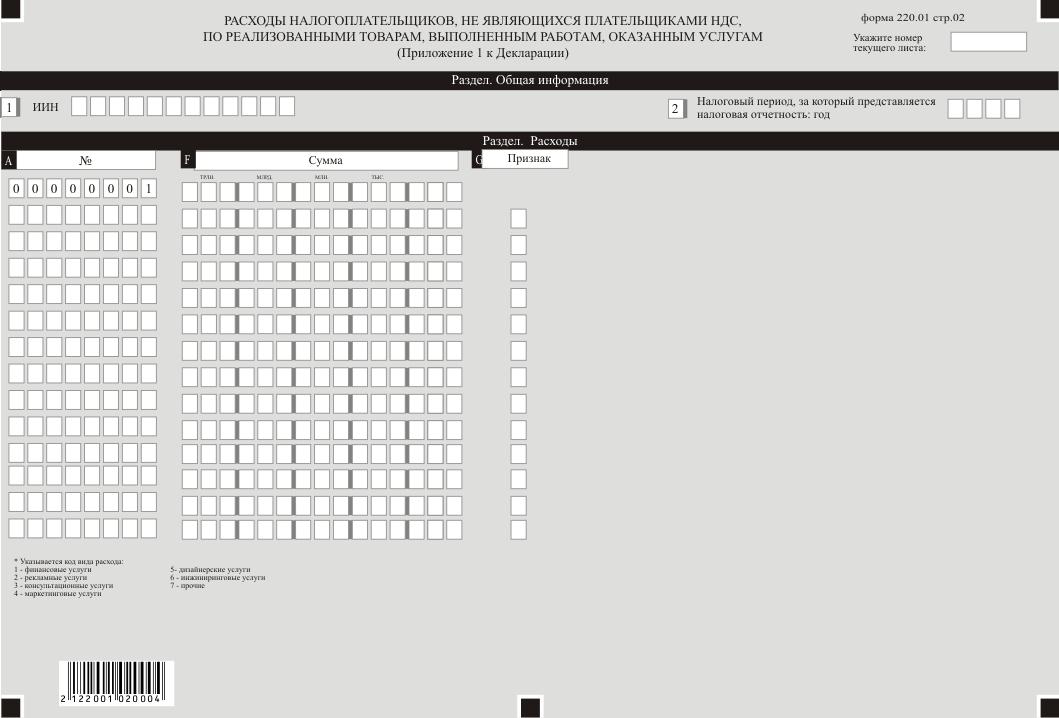

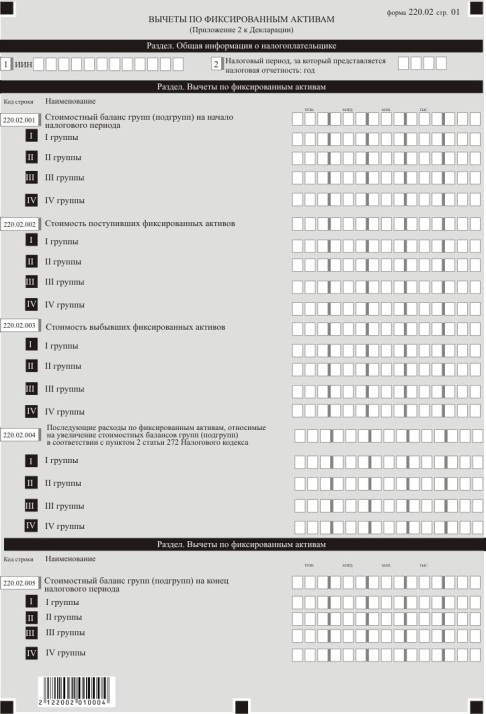

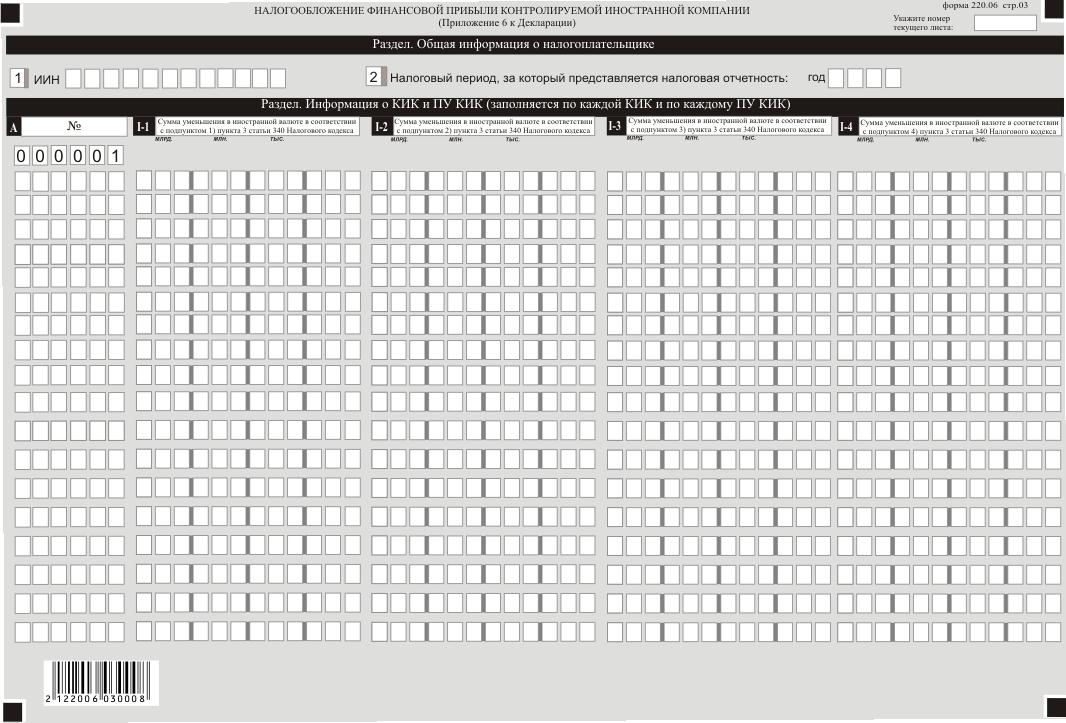

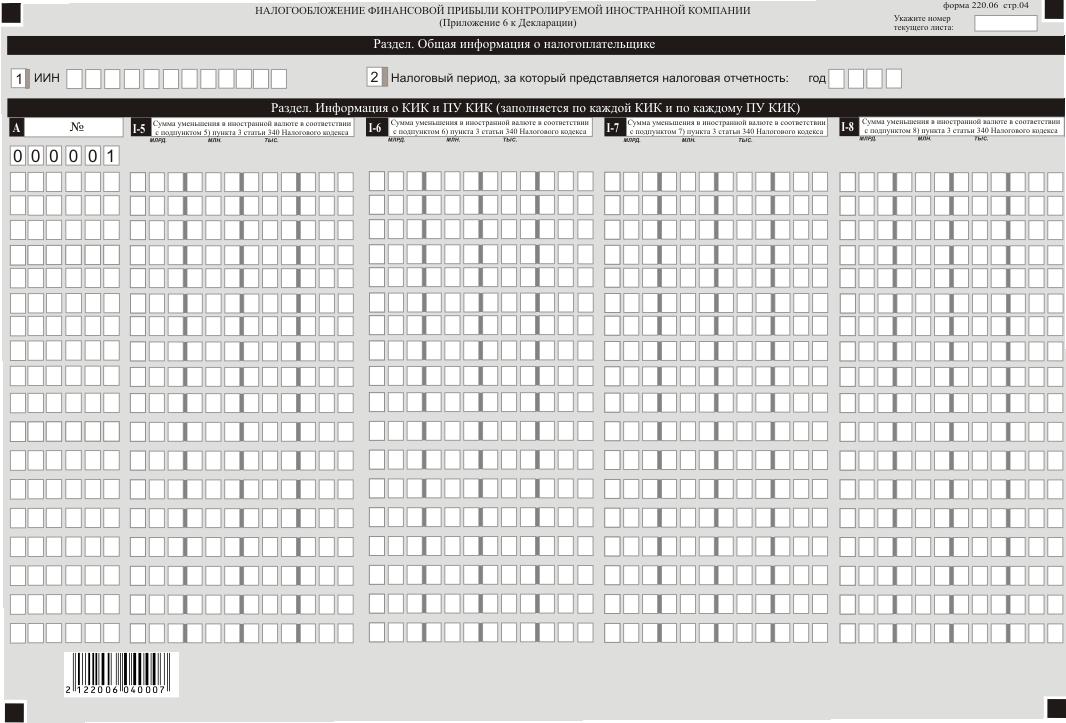

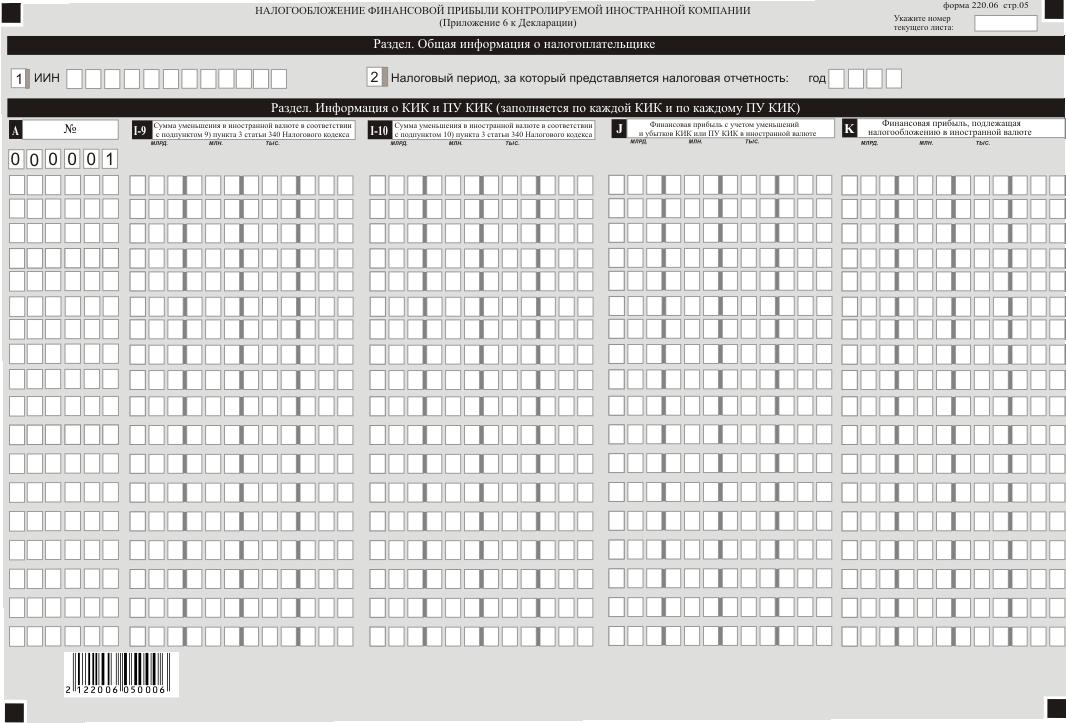

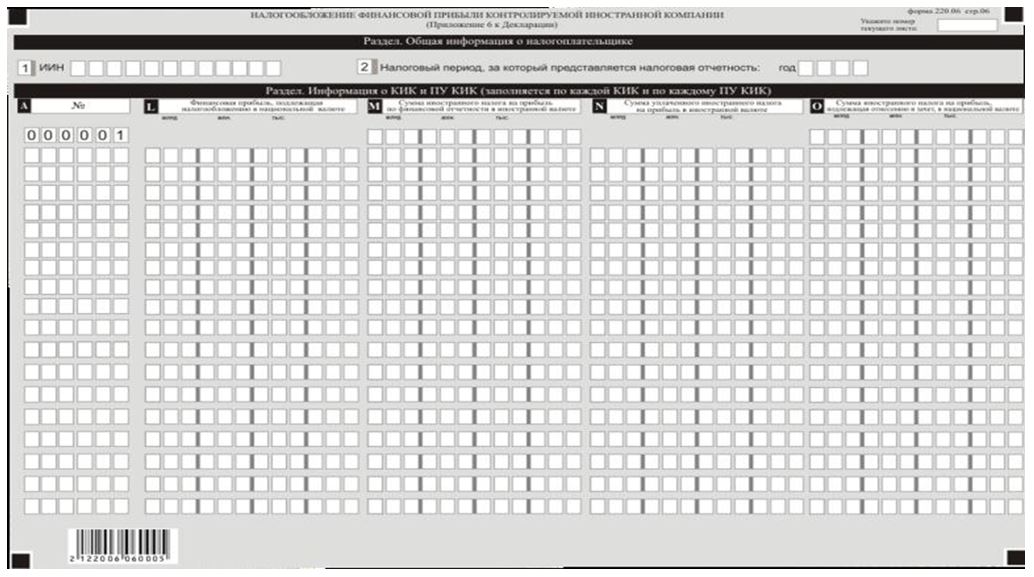

2. Декларация состоит из самой декларации (форма 220.00) и приложений к ней (формы с 220.01 по 220.06), предназначенных для детального отражения информации об исчислении налогового обязательства.

3. При заполнении декларации не допускаются исправления, подчистки и помарки.

4. При отсутствии показателей соответствующие ячейки декларации не заполняются.

5. Приложения к декларации составляются при заполнении строк в декларации, требующих раскрытия соответствующих показателей.

6. Приложения к декларации не составляются при отсутствии данных, подлежащих отражению в них.

7. В случае превышения количества показателей в строках, имеющихся на листе приложения к декларации, дополнительно заполняется аналогичный лист приложения к декларации.

8. В настоящих Правилах применяются следующие арифметические знаки: «+» - плюс, «-» - минус, «х» - умножение, «/» - деление, «=» - равно.

9. Отрицательные значения сумм обозначаются знаком «-» в первой левой ячейке соответствующей строки (графы) декларации.

10. При составлении декларации:

1) на бумажном носителе - заполняется шариковой или перьевой ручкой, черными или синими чернилами, заглавными печатными символами или с использованием печатающего устройства;

2) на электронном носителе - заполняется в соответствии со статьей 208 Налогового кодекса.

11. Декларация составляется, подписывается, заверяется (печатью в установленных законодательством Республики Казахстан случаях либо электронной цифровой подписью) налогоплательщиком (налоговым агентом) на бумажном и (или) электронных носителях на казахском и (или) русском языках, в соответствии с пунктом 2 статьи 204 Налогового кодекса.

12. При представлении декларации:

1) в явочном порядке на бумажном носителе - составляется в двух экземплярах, один экземпляр возвращается налогоплательщику (налоговому агенту) с отметкой фамилии, имени и отчества (при его наличии) и подписью работника органа государственных доходов, принявшего декларацию и оттиском печати (штампа);

2) по почте заказным письмом с уведомлением на бумажном носителе - налогоплательщик (налоговый агент) получает уведомление почтовой или иной организации связи;

3) в электронной форме, допускающем компьютерную обработку информации - налогоплательщик (налоговый агент) получает уведомление о принятии или непринятии налоговой отчетности системой приема налоговой отчетности органов государственных доходов.

13. В разделах «Общая информация о налогоплательщике» приложений указываются соответствующие данные, отраженные в разделе «Общая информация о налогоплательщике» декларации.

Пункт 14 изложен в редакции приказа и.о. Заместителя Премьер-Министра - и.о. Министра финансов РК от 30.03.23 г. № 307 (введен в действие с 16 апреля 2023 г. и распространяется на правоотношения, возникшие с 1 января 2023 года) (см. стар. ред.)

14. Данная форма распространяется на правоотношения, возникшие с 1 января 2021 года по 31 декабря 2022 года.

Глава 2. Пояснение по заполнению декларации (форма 220.00)

В пункт 15 внесены изменения в соответствии с приказом Министра финансов РК от 18.01.22 г. № 49 (см. стар. ред.)

15. В разделе «Общая информация о налогоплательщике» налогоплательщик указывает следующие данные:

1) индивидуальный-идентификационный номер (далее - ИИН) налогоплательщика;

2) налоговый период, за который представляется налоговая отчетность (год) - отчетный налоговый период, за который представляется декларация (указывается арабскими цифрами);

3) наименование налогоплательщика - фамилия, имя, отчество (при его наличии) физического лица в соответствии с документами, удостоверяющими личность.

При исполнении налогового обязательства доверительным управляющим в строке указываются фамилия, имя, отчество (при его наличии) физического лица-доверительного управляющего в соответствии с документами, удостоверяющими личность;

4) вид декларации:

соответствующие ячейки отмечаются с учетом отнесения декларации к видам налоговой отчетности, указанным в статье 206 Налогового кодекса;

5) номер и дата уведомления:

строки заполняются в случае представления вида декларации, предусмотренного подпунктом 4) пункта 3 статьи 206 Налогового кодекса;

6) отдельные категории налогоплательщика в соответствии со статьей 40 Налогового кодекса.

ячейки отмечаются в случае, если налогоплательщик относится к одной из категорий, указанных в строке A или B:

А - доверительный управляющий;

В - учредитель доверительного управления;

7) участник Международного финансового центра «Астана» (далее - МФЦА) в соответствии с Конституционным законом Республики Казахстан «О Международном финансовом центре «Астана» (далее - Конституционный закон);

8) код валюты согласно пункту 38 настоящих Правил;

9) представленные приложения:

отмечается номер представленного налогоплательщиком приложения к декларации;

10) признак резидентства:

ячейка А отмечается налогоплательщиком-резидентом Республики Казахстан;

ячейка В отмечается налогоплательщиком-нерезидентом Республики Казахстан;

11) код страны резидентства и номер налоговой регистрации.

Заполняется в случае, если декларация составляется налогоплательщиком-нерезидентом Республики Казахстан, при этом:

в строке А указывается код страны резидентства нерезидента согласно пункту 39 настоящих Правил;

в строке В указывается номер налоговой регистрации в стране резидентства нерезидента;

16. В разделе «Совокупный годовой доход»:

1) в строке 220.00.001 указывается сумма дохода от реализации, определяемая в соответствии со статьей 227 Налогового кодекса, в том числе:

в строке 220.00.001 I указывается доход в виде вознаграждения по кредиту (займу, микрокредиту), операциям репо;

в строке 220.00.001 II указывается доход в виде вознаграждения по передаче имущества в финансовый лизинг;

в строке 220.00.001 III указывается доход в виде роялти;

в строке 220.00.001 IV указывается доход от сдачи в аренду имущества;

2) в строке 220.00.002 указывается сумма дохода от прироста стоимости, определяемая в соответствии со статьей 228 Налогового кодекса с учетом положений статьи 300 Налогового кодекса;

3) в строке 220.00.003 указывается сумма дохода от списания обязательств, определяемая в соответствии со статьей 229 Налогового кодекса;

4) в строке 220.00.004 указывается сумма дохода по сомнительным обязательствам, определяемая в соответствии со статьей 230 Налогового кодекса;

5) в строке 220.00.005 указывается доход от уступки права требования в соответствии со статьей 233 Налогового кодекса, определяемый как сумма строк 220.00.005 I и 220.00.005 II;

в строке 220.00.005 I указывается доход от уступки права требования по приобретенному праву требования;

в строке 220.00.005 II указывается доход от уступки права требования по уступленному праву требования;

6) в строке 220.00.006 указывается доход от выбытия фиксированных активов, определяемый в соответствии со статьей 234 Налогового кодекса;

7) в строке 220.00.007 указываются полученные компенсации по ранее произведенным вычетам, определяемые в соответствии со статьей 237 Налогового кодекса;

8) в строке 220.00.008 указывается доход в виде безвозмездного полученного имущества, определяемый в соответствии со статьей 238 Налогового кодекса;

9) в строке 220.00.009 указывается доход, полученный при эксплуатации объектов социальной сферы, определяемый в соответствии со статьей 239 Налогового кодекса;

10) в строке 220.00.010 указывается сумма доходов налогоплательщика, включаемые в совокупный годовой доход в соответствии с Налоговым кодексом и не отраженных в строках 220.00.001 - 220.00.009;

в строках 220.00.010 I - 220.00.010 V указывается положение Налогового кодекса, соответствующее доходу, включаемому в совокупный годовой доход, а также сумма такого дохода.

11) в строке 220.00.011 указывается общая сумма совокупного годового дохода, определяемая сложением строк с 220.00.001 по 220.00.010.

17. В разделе «Корректировка совокупного годового дохода»:

1) в строке 220.00.012 указывается общая сумма корректировки совокупного годового дохода в соответствии с пунктом 1 статьи 241 Налогового кодекса.

2) в строках 220.00.012 I - 220.00.012 II указывается положение Налогового кодекса, в соответствии с которым производиться корректировка совокупного подоходного налога, а также сумма такой корректировки.

3) в строке 220.00.013 указывается корректировка совокупного годового дохода в соответствии с пунктом 3 статьи 241 Налогового кодекса;

4) в строке 220.00.014 указывается корректировка совокупного годового дохода в соответствии с пунктом 1 статьи 341 Налогового кодекса и сумма такой корректировки.

В случае, если Приложение заполняется на бумажном носителе, и если к доходу иностранца и лица без гражданства применено несколько видов корректировки доходов, сумма в разрезе каждой из перечисленных корректировок доходов подлежит заполнению отдельной строкой. В первой строке заполняется общая сумма корректировок;

5) в строке 220.00.015 указывается совокупный годовой доход с учетом корректировок (220.00.011-220.00.012 + или - 220.00.013-220.00.014).

18. В разделе «Вычеты»:

1) в строке 220.00.016 указывается себестоимость реализованных (использованных) товаров, стоимость приобретенных работ, услуг, относимые на вычеты в соответствии с пунктом 1 статьи 242 Налогового кодекса. Определяется как 220.00.016 I - 220.00.016 II + 220.00.016 III + 220.00.016 IV + 220.00.016 V - 220.00.016 VI - 220.00.016 VII - 220.00.016 VIII - 220.00.016 IX;

в строке 220.00.016 I указывается балансовая стоимость запасов на начало налогового периода. Указанная строка заполняется согласно данным, определенным по бухгалтерскому балансу на начало налогового периода. У налогоплательщика, представляющего свою первоначальную декларацию, запасы на начало налогового периода могут отсутствовать;

строка 220.00.016 II заполняется согласно данным бухгалтерского баланса на конец налогового периода. В ликвидационной декларации, представляемой налогоплательщиком в течение налогового периода, строка 220.00.016 II заполняется на основании данных ликвидационного баланса;

в строке 220.00.016 III указывается стоимость:

поступивших в течение налогового периода запасов, в том числе приобретенных, полученных безвозмездно, в результате реорганизации путем присоединения, в качестве вклада в уставный капитал, а также поступивших по иным основаниям;

выполненных работ и оказанных услуг сторонними организациями, индивидуальными предпринимателями, частными нотариусами, адвокатами, физическими лицами.

Определяется сложением значений строк с 220.00.016 III А по 220.00.016 III H (220.00.016 III А + 220.00.016 III B + 220.00.016 III C + 220.00.016 III D + 220.00.016III E + 220.00.016 III F + 220.00.016 III G + 220.00.016 III H):

в строке 220.00.016 III А указывается себестоимость приобретенных, безвозмездно полученных в течение отчетного налогового периода налогоплательщиком запасов;

в строке 220.00.016 III B указывается стоимость финансовых услуг;

в строке 220.00.016 III С указывается стоимость рекламных услуг;

в строке 220.00.016 III D указывается стоимость консультационных услуг;

в строке 220.00.016 III E указывается стоимость маркетинговых услуг;

в строке 220.00.016 III F указывается стоимость дизайнерских услуг;

в строке 220.00.016 III G указывается стоимость инжиниринговых услуг;

в строке 220.00.016 III H указываются стоимость приобретенных в течение отчетного налогового периода прочих работ и услуг. Данная строка не включает суммы расходов по приобретенным работам, услугам, относимые на вычеты по строкам с 220.00.016 по 220.00.033 декларации;

в строке 220.00.016 IV указывается сумма расходов по начисленным доходам работников и иным выплатам физическим лицам, относимые на вычеты;

в строке 220.00.016 V указывается стоимость работ и услуг, себестоимость запасов, которые были признаны расходами будущих периодов в предыдущих налоговых периодах и относимые на вычеты в отчетном налоговом периоде;

в строке 220.00.016 VI указывается стоимость работ и услуг, себестоимость запасов, которые признаются последующими расходами по фиксированным активам, арендуемым основным средствам, объектам преференций;

в строке 220.00.016 VII указываются стоимость работ и услуг, себестоимость запасов, включаемые в первоначальную стоимость фиксированных активов, объектов преференций, активов, не подлежащих амортизации;

в строке 220.00.016 VIII указываются стоимость работ и услуг, себестоимость запасов, не относимые на вычеты на основании статьи 264 Налогового кодекса, за исключением стоимости, отражаемой по строке 220.00.016 VII, в том числе сумма расходов по естественной убыли запасов, сумма расходов, не подлежащая отнесению на вычеты в соответствии с пунктом 5 статьи 242 Налогового кодекса. Кроме того, по данной строке отражается себестоимость запасов, которая относится на вычеты по строкам с 220.00.016 по 220.00.033 декларации;

в строке 220.00.016 IX указываются стоимость работ и услуг, себестоимость запасов, признаваемые в отчетном налоговом периоде расходами будущих периодов и подлежащие отнесению на вычеты в последующие налоговые периоды;

2) в строке 220.00.17 указывается общая сумма расходов по неустойке (штрафам, пени), относимая на вычеты в соответствии с пунктом 7 статьи 243 Налогового кодекса;

3) в строке 220.00.018 указывается сумма налога на добавленную стоимость, относимая на вычеты по основаниям, установленным пунктом 9 статьи 243 Налогового кодекса;

4) в строке 220.00.019 указывается сумма вычета по начисленным социальным отчислениям в Государственный фонд социального страхования, относимая на вычеты в соответствии с пунктом 11 статьи 243 Налогового кодекса, сумма отчислений, уплаченных в фонд социального медицинского страхования в соответствии с Законом об обязательном социальном медицинском страховании, относимая на вычеты в соответствии с пунктом 12 статьи 243 Налогового кодекса;

5) в строке 220.00.020 указывается сумма вычета по вознаграждению, определенная в соответствии со статьей 246 Налогового кодекса;

6) в строке 220.00.021 указывается сумма вычета представительских расходов, определенная в соответствии со статьей 245 Налогового кодекса;

7) в строке 220.00.022 указывается сумма вычета по сомнительным требованиям, определенная в соответствии со статьей 248 Налогового кодекса;

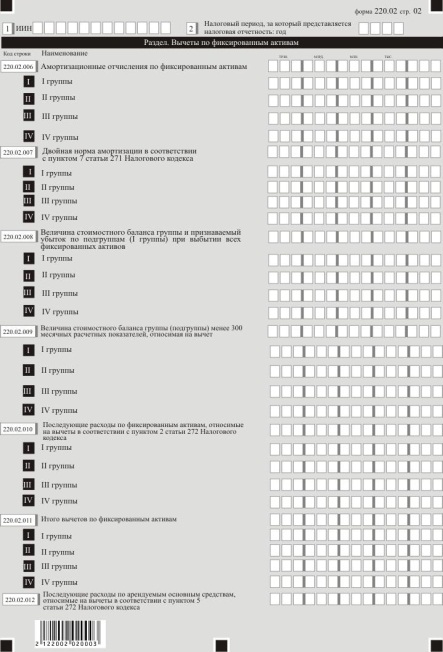

8) в строке 220.00.023 указывается сумма вычетов по фиксированным активам и арендованным основным средствам, определенная в соответствии со статьями 265, 266, 267, 268, 269, 270, 271, 272 и 273 Налогового кодекса. В данную строку переносится сумма строк 220.02.011 и 220.02.012;

9) в строке 220.00.024 указываются вычеты по расходам на ликвидацию полигонов размещения отходов и сумм отчислений в ликвидационный фонд полигонов размещения отходов, в соответствии со статьей 253 Налогового кодекса;

10) в строке 220.00.025 указываются вычеты по расходам на научно-исследовательские, научно-технические работы и приобретение исключительных прав на объекты интеллектуальной собственности, в соответствии со статьей 254 Налогового кодекса;

11) в строке 220.00.026 указываются вычеты расходов по страховым премиям и взносам участников систем гарантирования, в соответствии с пунктом 1 статьи 256 Налогового кодекса;

12) в строке 220.00.027 указываются вычет членских взносов субъектов частного предпринимательства в соответствии с пунктом 10 статьи 243 Налогового кодекса;

13) в строке 220.00.028 указываются вычет превышения суммы отрицательной курсовой разницы над суммой положительной курсовой разницы, в соответствии со статьей 262 Налогового кодекса;

14) в строке 220.00.029 указывается вычет налогов и платежей в бюджет, в соответствии со статьей 263 Налогового кодекса;

15) в строке 220.00.030 указывается вычет сумм компенсаций при служебных командировках, в том числе:

в строке 220.00.030 I расходы по компенсациям при служебных командировках, в соответствии с пунктом 1 статьи 244 Налогового кодекса;

в строке 220.00.030 II расходы в соответствии с пунктом 3 статьи 244 Налогового кодекса;

16) в строке 220.00.031 указывается вычет по выплаченным сомнительным обязательствам, в соответствии со статьей 247 Налогового кодекса;

17) в строке 220.00.032 указываются суммы налоговых вычетов в соответствии со статьей 342 Налогового кодекса, в том числе:

I - в виде обязательных пенсионных взносов;

II - стандартные налоговые вычеты.

1 - один минимальный размер заработной платы, установленный законом о республиканском бюджете и действующий на 1 января соответствующего финансового года в соответствии с подпунктом 1) пункта 1 статьи 346 Налогового кодекса;

2 - 882-кратный размер месячного расчетного показателя за календарный год в соответствии с подпунктом 2) пункта 1 статьи 346 Налогового кодекса;

3 - 882-кратный размер месячного расчетного показателя за календарный год в соответствии с подпунктом 3) пункта 1 статьи 346 Налогового кодекса.

В случае, если Декларация заполняется на бумажном носителе, и если к доходу физического лица применено несколько видов стандартных налоговых вычетов, каждый вид налогового вычета подлежит заполнению отдельной строкой. В первой строке заполняется общая сумма стандартных налоговых вычетов;

III - указываются прочие налоговые вычеты:

1 - налоговый вычет по добровольным пенсионным взносам;

2 - налоговый вычет на медицину;

3 - налоговый вычет по вознаграждениям.

В случае, если Приложение заполняется на бумажном носителе, и если к доходу физического лица применено несколько видов прочих налоговых вычетов, каждый вид налогового вычета подлежит заполнению отдельной строкой. В первой строке заполняется общая сумма прочих налоговых вычетов;

18) в строке 220.00.033 указывается сумма прочих расходов, относимая на вычеты в соответствии с Налоговым кодексом;

19) в строке 220.00.034 указывается итоговая сумма вычетов. В данную строку переносится значение строки 220.00.034 I или строки 220.00.034 II.

в строке 220.00.034 I указывается общая сумма вычетов, определенная как сумма строк с 220.00.016 по 220.00.033.

в строке 220.00.034 II указывается сумма расходов, подлежащая отнесению на вычеты участниками МФЦА.

19. В разделе «Корректировка доходов и вычетов в соответствии с Налоговым кодексом»:

в строке 220.00.035 указывается сумма корректировок доходов и вычетов, определяемая в соответствии со статьями 286 и 287 Налогового кодекса. Определяется как разница строк 220.00.035 I и 220.00.035 II (220.00.035 I - 220.00.035 II):

в строке 220.00.035 I указывается сумма корректировки доходов, определяемая в соответствии со статьями 286 и 287 Налогового кодекса;

в строке 220.00.035 II указывается сумма корректировки вычетов, определяемая в соответствии со статьями 286 и 287 Налогового кодекса.

В пункт 20 внесены изменения в соответствии с приказом Министра финансов РК от 18.01.22 г. № 49 (см. стар. ред.)

20. В разделе «Корректировка доходов и вычетов в соответствии с Законом Республики Казахстан «О трансфертном ценообразовании» (далее - Закон о трансфертном ценообразовании):

в строке 220.00.036 указывается сумма корректировки доходов, определяемая в соответствии с Законом о трансфертном ценообразовании;

в строке 220.00.037 указывается сумма корректировки вычетов, определяемая в соответствии с Законом о трансфертном ценообразовании.

Пункт 21 изложен в редакции приказа Министра финансов РК от 18.01.22 г. № 49 (см. стар. ред.)

21. В разделе «Расчет налогооблагаемого дохода»:

1) в строке 220.00.038 указывается налогооблагаемый доход (убыток). Определяется как 1220.00.015-220.00.034+220.00.035+220.00.036-220.00.037);

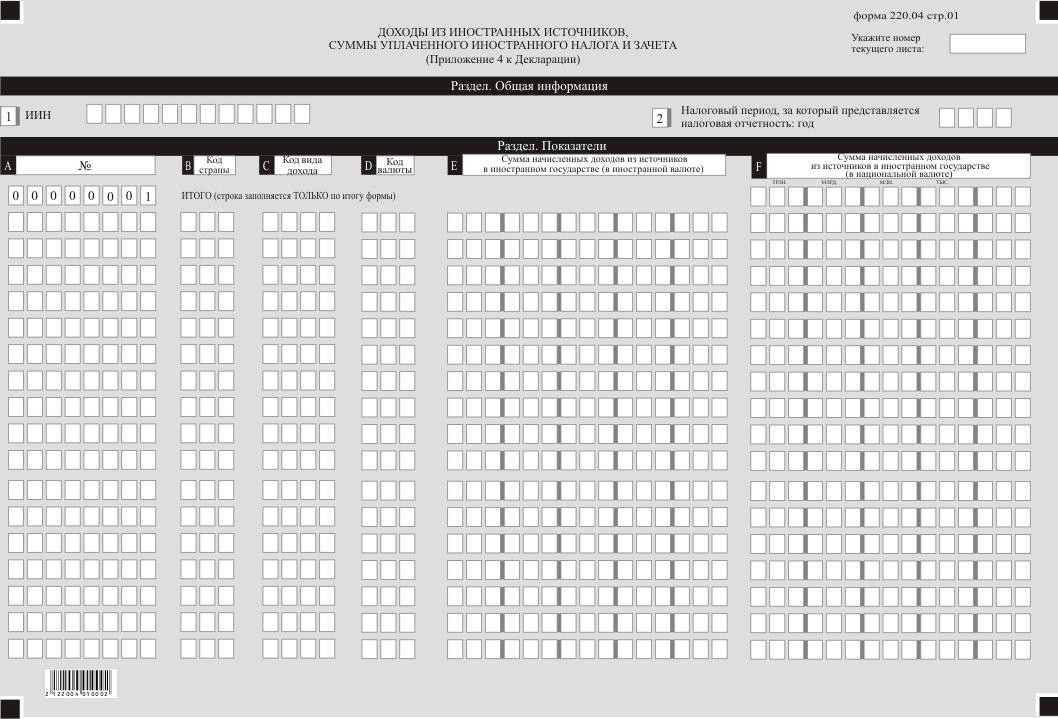

2) в строке 220.00.039 указывается сумма доходов, полученных налогоплательщиком-резидентом из источников за пределами Республики Казахстан. В данную строку переносятся итоговое значение графы F формы 220.04. Строка 220.00.039 носит справочный характер;

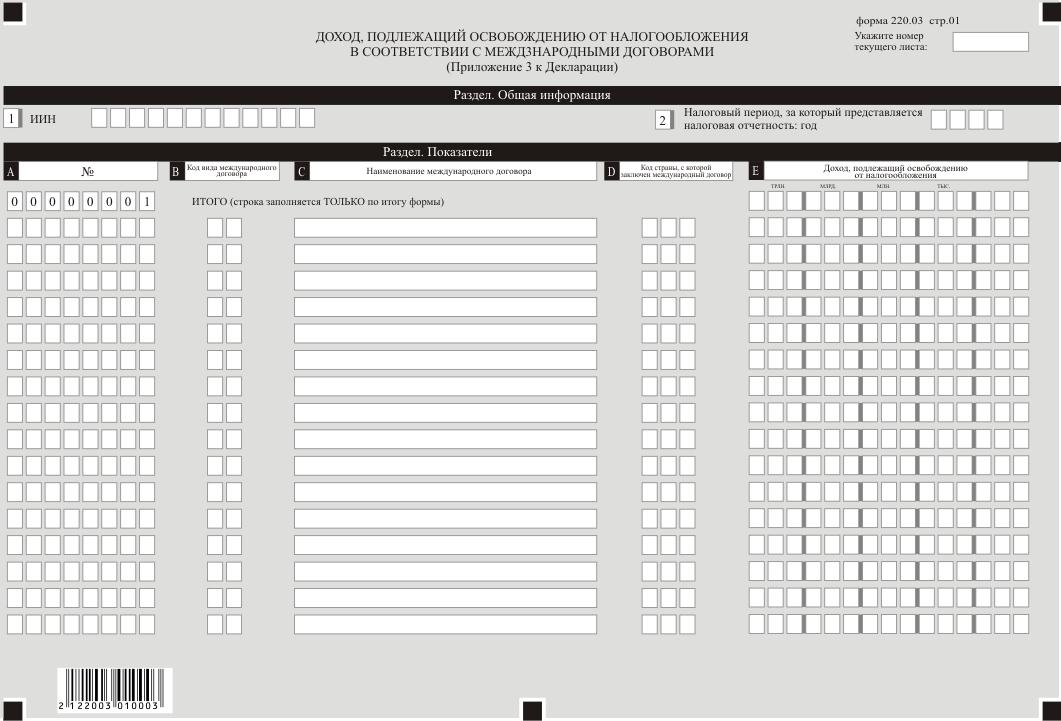

3) в строке 220.00.040 указывается сумма дохода, подлежащего освобождению от налогообложения, в том числе:

в строке 220.00.040 I сумма дохода, подлежащего освобождению от налогообложения в соответствии с международными договорами согласно пункту 5 статьи 2 Налогового кодекса;

в строке 220.00.040 II сумма дохода, освобожденного в соответствии с Конституционным законом;

4) в строке 220.00.041 указывается сумма налогооблагаемого дохода (убытка) с учетом особенностей международного налогообложения. Строка 220.00.041 определяется 220.00.038 - 220.00.040;

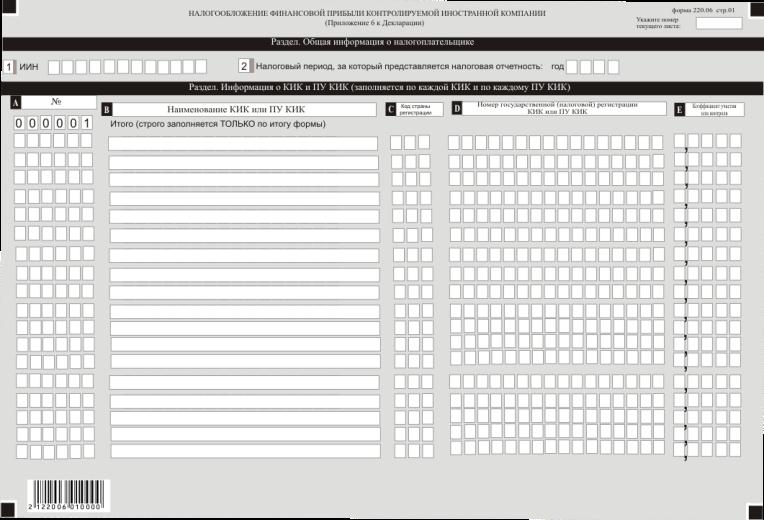

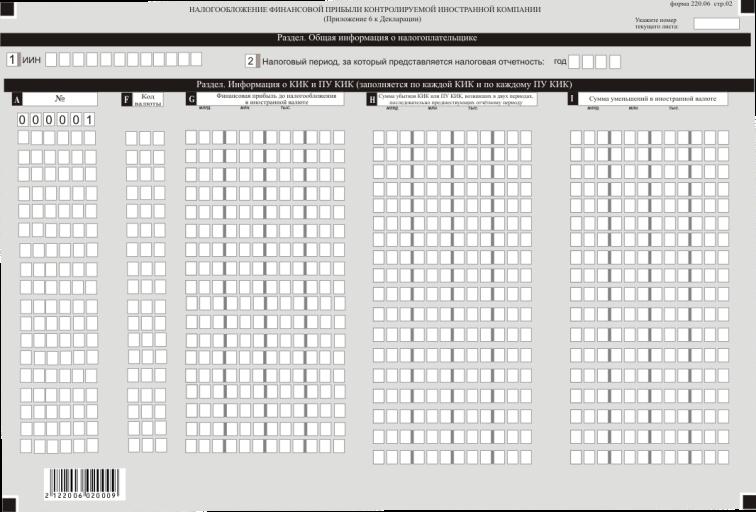

5) в строке 220.00.042 указывается суммарная прибыль контролируемых иностранных компаний (далее - КИК) и постоянных учреждений контролируемых иностранных компаний (далее - ПУ КИК), определенная в соответствии со статьей 297 Налогового кодекса. В данную строку переносится итоговое значение графы L формы 220.06;

в строке 220.00.042 I указывается сумма облагаемого дохода КИК и ПУ КИК в соответствии с подпунктом 4) статьи 223 Налогового кодекса;

в строке 220.00.042 II указывается сумма облагаемого дохода КИК и ПУ КИК в соответствии с подпунктом 5) статьи 223 Налогового кодекса;

6) в строке 220.00.043 указывается облагаемый доход КИК и ПУ КИК с учетом перенесенных убытков. Определяется как разница строк 220.00.042 I и 220.00.045 В (220.00.042 I - 220.00.045 В). Если строка 220.00.045 В больше строки 220.00.042 I, в строке 220.00.043 указать ноль.

7) в строке 220.00.044 указываются убытки от реализации объектов незавершенного строительства, неустановленного оборудования, за исключением активов, выкупленных для государственных нужд в соответствии с законами Республики Казахстан;

8) в строке 220.00.045 указывается убыток, подлежащий переносу в соответствии с пунктом 1 статьи 300 Налогового кодекса. Если строка 220.00.044 имеет отрицательное значение, строка 220.00.045 определяется как сумма модуля строки 220.00.041, и строк 220.00.044, 220.02.008 I. Если строка 220.00.041 имеет положительное значение, в строку 220.00.044 переносится строка сумма строк 220.00.043 и 220.02.008 I;

9) в строке 220.00.045 А указывается сумма убытков, подлежащих переносу в соответствии со статьей 300 Налогового кодекса, за исключением переносимого убытка, указанного в пункте 1 статьи 300 Налогового кодекса;

10) в строке 220.00.045 В указывается сумма убытков, подлежащих переносу в соответствии с частью второй пункта 1 статьи 300 Налогового кодекса;

11) в строке 220.00.046 указывается сумма уменьшения налогооблагаемого дохода в соответствии со статьей 288 Налогового кодекса.

12) в строке 220.00.046 А указывается сумма уменьшения налогооблагаемого дохода на расходы в соответствии с пунктом 1 статьи 288 Налогового кодекса;

13) в строке 220.00.046 В указывается сумма уменьшения налогооблагаемого дохода на доходы в соответствии с пунктом 2 статьи 288 Налогового кодекса;

14) в строке 220.00.047 указывается налогооблагаемый доход с учетом уменьшения, исчисленного в соответствии со статьей 288 Налогового кодекса. Определяется как разница строк 220.00.041 и 220.00.046 (220.00.041 - 220.00.046). В случае если строка 220.00.046 больше строки 220.00.041, в строке 220.00.047 указывается ноль;

15) в строке 220.00.048 указываются убытки, перенесенные из предыдущих налоговых периодов;

16) в строке 220.00.049 указывается налогооблагаемый доход с учетом перенесенных из предыдущих налоговых периодов убытков. Заполняется в случае, если в строке 220.00.047 отражено положительное значение. Определяется как разница строк 220.00.047 и 220.00.048 (220.00.047 - 220.00.048). Если строка 220.00.048 больше строки 220.00.047, в строке 220.00.049 указывается ноль.

В пункт 22 внесены изменения в соответствии с приказом Министра финансов РК от 18.01.22 г. № 49 (см. стар. ред.)

22. В разделе «Расчет налогового обязательства»:

1) в строке 220.00.050 указывается ставка ИПН в соответствии с пунктом 1 статьи 320 Налогового кодекса в процентах. В случае если налогоплательщик применяет коэффициент «0» к ставке ИПН, то в строке 220.00.050 указывается «0»;

2) в строке 220.00.051 указывается сумма ИПН с налогооблагаемого дохода. Определяется как произведение строк 220.00.049 и 220.00.050 (220.00.049 x 220.00.050);

3) в строке 220.00.052 указывается сумма исчисленного ИПН за налоговый период в соответствии с пунктом 1 статьи 302 Налогового кодекса. Определяется как разница строк 220.00.051, 220.00.052 I, 220.00.052 III, 220.00.052 IV, 220.00.052 V, (220.00.052 - 220.00.052 I - 220.00.052 III - 220.00.052 IV - 220.00.052 V). Если полученная разница меньше ноля, то в строке 220.00.052 указывается ноль:

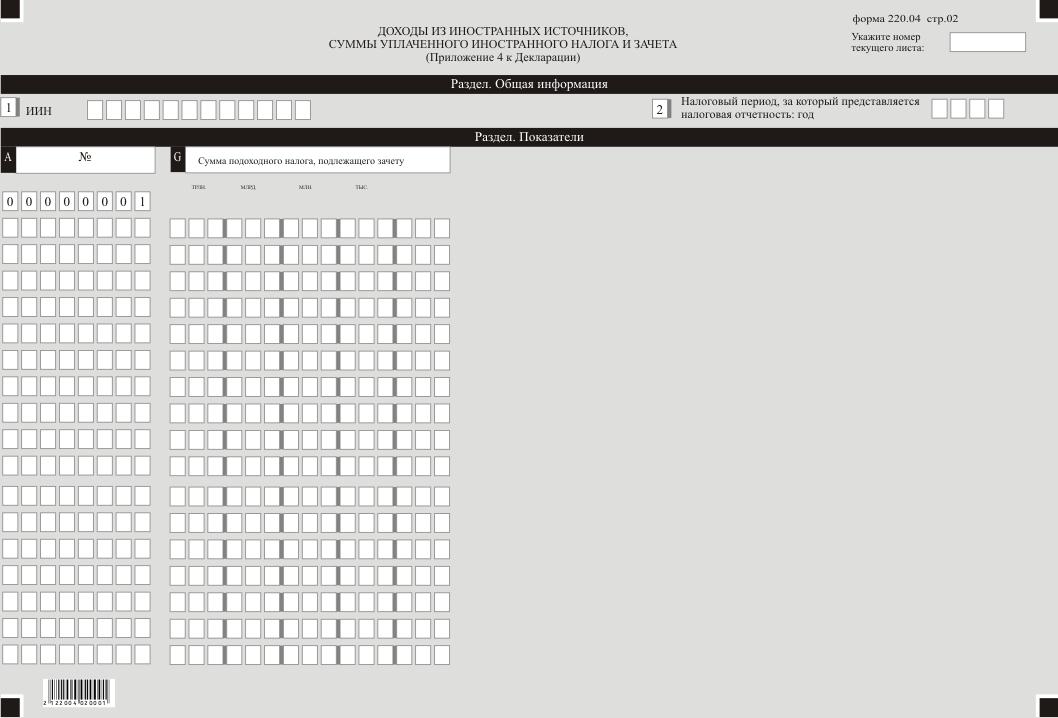

в строке 220.00.052 I указывается сумма уплаченных за пределами Республики Казахстан налогов на доходы или идентичного вида подоходного налога с доходов, полученных налогоплательщиком-резидентом из источников за пределами Республики Казахстан, которая зачитывается при уплате ИПН в Республике Казахстан в соответствии со статьей 303 Налогового кодекса. В данную строку переносится итоговое значение графы I формы 220.04;

в строке 220.00.052 II указывается сумма зачета иностранного подоходного налога с финансовой прибыли КИК или ПУ КИК, исчисленного в соответствии с пунктом 4 статьи 303 Налогового кодекса. В данную строку переносится итоговое значение графы О формы 220.06;

в строке 220.00.052 III указывается сумма ИПН, удержанного в налоговом периоде у источника выплаты с дохода в виде выигрыша, которая в соответствии с пунктом 2 статьи 302 Налогового кодекса уменьшает сумму ИПН, подлежащего уплате в бюджет;

в строке 220.00.052 IV указывается сумма ИПН, удержанного у источника выплаты с дохода в виде вознаграждения, и перенесенная из предыдущих налоговых периодов в соответствии с пунктом 3 статьи 302 Налогового кодекса;

в строке 220.00.052 V указывается сумма ИПН, удержанного в налоговом периоде у источника выплаты с дохода в виде вознаграждения, которая в соответствии с пунктом 2 статьи 302 Налогового кодекса уменьшает сумму ИПН, подлежащего уплате в бюджет;

4) в строке 220.00.053 указывается ИПН с облагаемого дохода КИК и ПУ КИК в соответствии с подпунктом 4) статьи 223 Налогового кодекса. Определяется как произведение строк 220.00.043 и 220.00.050 (220.00.043 х 220.00.050);

5) в строке 220.00.054 указывается ИПН с облагаемого дохода КИК и ПУ КИК в соответствии с подпунктом 5) статьи 223 Налогового кодекса. Определяется как произведение строк 220.00.042 II и 220.00.050 (220.00.042 II х 220.00.050);

6) в строке 220.00.055 итоговая сумма ИПН КИК и ПУ КИК с учетом уменьшения за налоговый период в соответствии с пунктом 2 статьи 359 Налогового кодекса. Определяется как разница строк 220.00.053 и 220.00.052 II (220.00.053 - 220.00.052 II). Если полученная разница меньше ноля, то в строке 220.00.055 указывается ноль;

7) в строке 220.00.056 указывается итоговая сумма исчисленного ИПН, за исключением ИПН с облагаемого дохода КИК и ПУ КИК, в соответствии с подпунктом 4) статьи 223 Налогового кодекса, с учетом уменьшения. Определяется как сумма строк 220.00.052 и 220.00.054 (220.00.052 + 220.00.054);

8) в строке 220.00.057 указывается бизнес-идентификационный номер (далее - БИН) аппарата акимов городов районного значения, сел, поселков и сельских округов.

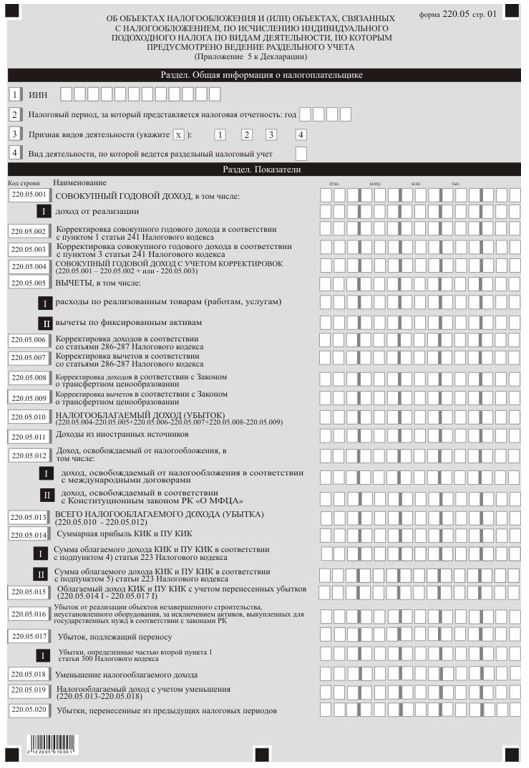

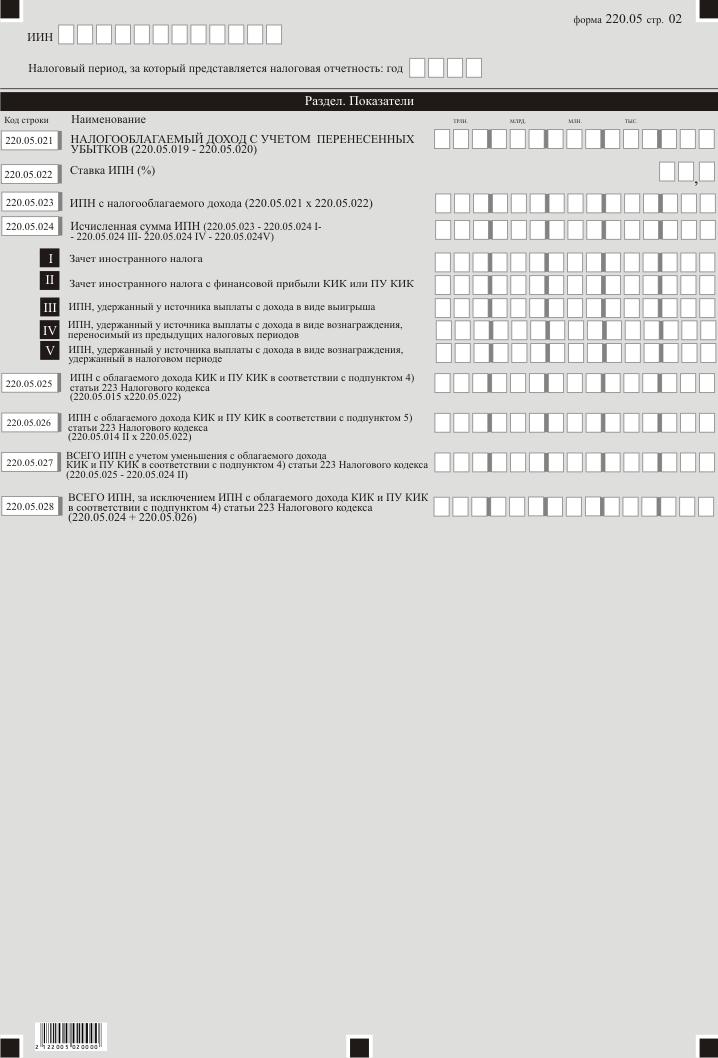

23. Налогоплательщики, которые обязаны вести раздельный налоговый учет в случаях, предусмотренных Налоговым кодексом, составляют Декларацию (форма 220.00) и приложения к ней (формы 220.01 - 220.06, кроме формы 220.05) в целом по всем видам деятельности на основе данных раздельного налогового учета и не применяет формулы, предусмотренные в декларации (форма 220.00), если применение таких формул приведет к искажению значений, подлежащих отражению в данной декларации.

Значения по строке 220.05.001 всех приложений формы 220.05 складываются, и итоговая сумма указывается в строке 220.00.015.

Значения по строке 220.05.001 I всех приложений формы 220.05 складываются, и итоговая сумма указывается в строке 220.00.001.

Значения по строке 220.05.002 всех приложений формы 220.05 складываются, и итоговая сумма указывается в строке 220.00.016.

Значения по строке 220.05.003 всех приложений формы 220.05 складываются, и итоговая сумма указывается в строке 220.00.017.

Значения по строке 220.05.004 всех приложений формы 220.05 складываются, и итоговая сумма указывается в строке 220.00.018.

Значения по строке 220.05.005 I всех приложений формы 220.05 складываются, и итоговая сумма указывается в строке 220.00.019.

Значения по строке 220.05.005 II всех приложений формы 220.05 складываются, итоговая сумма указывается в строке 220.00.026.

Значения по строке 220.05.006 всех приложений формы 220.05 складываются, и итоговая сумма указывается в строке 220.00.041 I.

Значения по строке 220.05.007 всех приложений формы 220.05 складываются, и итоговая сумма указывается в строке 220.00.041 II.

Значения по строке 220.05.008 всех приложений формы 220.05 складываются, и итоговая сумма указывается в строке 220.00.042.

Значения по строке 220.05.009 всех приложений формы 220.05 складываются, и итоговая сумма указывается в строке 220.00.043.

Значения по строке 220.05.010 не подлежат переносу в строку 220.00.044, при этом, в случае заполнения формы 220.05 строка 220.00.025 формы 220.00 не заполняется.

Значения по строке 220.05.011 всех приложений формы 220.05 складываются, и итоговая сумма указывается в строке 220.00.045.

Значения по строке 220.05.012 всех приложений формы 220.05 складываются, и итоговая сумма указывается в строке 220.00.046.

Значения по строке 220.05.013 не подлежат переносу в строку 220.00.047, при этом, в случае заполнения формы 220.05 строка 220.00.047 формы 220.00 не заполняется.

Значения по строке 220.05.014 всех приложений формы 220.05 складываются, и итоговая сумма указывается в строке 220.00.048.

Значения по строке 220.05.015 всех не подлежит переносу в строку 220.00.049, при этом, в случае заполнения формы 220.05 строка 220.00.049 формы 220.00 не заполняется.

Значения по строке 220.05.016 всех приложений формы 220.05 складываются, и итоговая сумма указывается в строке 220.00.050.

Значения по строке 220.05.017 всех приложений формы 220.05 складываются, и итоговая сумма указывается в строке 220.00.051.

Значения по строке 220.05.018 всех приложений формы 220.05 складываются, и итоговая сумма указывается в строке 220.00.052.

Значения по строке 220.05.019 всех приложений формы 220.05 складываются, и итоговая сумма указывается в строке 220.00.053.

Значения по строке 220.05.020 всех приложений формы 220.05 складываются, и итоговая сумма указывается в строке 220.00.054.

Значения по строке 220.05.021 всех приложений формы 220.05 складываются, и итоговая сумма указывается в строке 220.00.055.

Значения по строке 220.05.023 всех приложений формы 220.05 складываются, и итоговая сумма указывается в строке 220.00.057.

Значения по строке 220.05.024 всех приложений формы 220.05 складываются и итоговая сумма указывается в строке 220.00.052.

Значения по строке 220.05.024 I всех приложений формы 220.05 складываются, и итоговая сумма указывается в строке 220.00.052 I.

Значения по строке 220.05.024 II всех приложений формы 220.05 складываются, и итоговая сумма указывается в строке 220.00.052 II.

Значения по строке 220.05.024 III всех приложений формы 220.05 складываются, и итоговая сумма указывается в строке 220.00.052 III.

Значения по строке 220.05.024 IV всех приложений формы 220.05 складываются, и итоговая сумма указывается в строке 220.00.052 IV.

Значения по строке 220.05.024 V всех приложений формы 220.05 складываются, и итоговая сумма указывается в строке 220.00.052 V.

Значения по строке 220.05.024 VI всех приложений формы 220.05 складываются, и итоговая сумма указывается в строке 220.00.052 VI.

При этом другие строки формы 220.00, которые не дублируются в форме 220.05, подлежат заполнению налогоплательщиком в целом по всем видам деятельности.

Налогоплательщик-доверительный управляющий, на которого в соответствии со статьей 194 Налогового кодекса возложено исполнение налогового обязательства по исчислению, уплате или удержанию сумм налогов и других обязательных платежей в бюджет, а также составлению и представлению налоговых форм за учредителя доверительного управления по договору доверительного управления имуществом или выгодоприобретателя по иным основаниям возникновения доверительного управления, и осуществляющий ведение раздельного налогового учета по объектам налогообложения и объектам, связанным с налогообложением, составляет декларацию (форма 220.00) в целом по своей деятельности и деятельности, осуществляемым им в рамках договора доверительного управления имуществом, на основе данных раздельного налогового учета и не применяет формулы, предусмотренные в декларации (форма 220.00), если применение таких формул приведет к искажению значений, подлежащих отражению в данной декларации.

24. В разделе «Ответственность налогоплательщика»:

1) в поле «Фамилия, имя отчество (при его наличии) налогоплательщика» указываются фамилия, имя отчество (при его наличии) руководителя;

2) дата подачи декларации - дата представления декларации в орган государственных доходов;