Данный материал выражает мнение автора и носит рекомендательный характер. Материал основан на нормативных актах, действующих на момент публикации

1) по контрактам на разведку, а также совмещенную разведку и добычу с неутвержденными запасами полезных ископаемых - начало добычи полезных ископаемых после утверждения запасов уполномоченным для этих целей государственным органом;

2) по контрактам на совмещенную разведку и добычу, по которым запасы полезных ископаемых числятся на государственном балансе и подтверждены экспертным заключением уполномоченного для этих целей государственного органа, включая запасы, требующие дополнительного геологического изучения и геолого-экономической переоценки, - начало добычи полезных ископаемых после заключения данных контрактов, если такие работы предусмотрены рабочей программой контракта и согласованы с уполномоченным органом по изучению и использованию недр.

3. Если скважина ликвидирована в связи с тем, что в соответствии с законодательством Республики Казахстан о недрах и недропользовании при ее испытании не получен промышленный приток углеводородов (далее в целях настоящего пункта - непродуктивная скважина), то фактически произведенные расходы на строительство и ликвидацию такой скважины с учетом налога на добавленную стоимость относятся на вычеты в следующем порядке:

1) расходы на строительство и (или) ликвидацию непродуктивной скважины или часть таких расходов, понесенных до момента начала добычи после коммерческого обнаружения, подлежат вычету в порядке, определенном пунктом 1 настоящей статьи;

2) расходы на строительство и (или) ликвидацию непродуктивной скважины или часть таких расходов, понесенных после момента начала добычи после коммерческого обнаружения, относятся на вычеты в том налоговом периоде, в котором такая скважина ликвидирована.

При этом расходы на строительство и (или) ликвидацию непродуктивной скважины, понесенные до момента начала добычи после коммерческого обнаружения, из отдельной группы амортизируемых активов, образованной в соответствии с пунктом 1 настоящей статьи, не исключаются.

См.: Ответы Председателя КГД МФ РК от 16 и 13 апреля 2021 года на вопрос от 30 марта 2021 года № 676055 (dialog.egov.kz) «Касательно корректировки суммы НДС, отнесенного в зачет, и отнесения на вычеты расходов на строительство и (или) ликвидацию непродуктивной скважины»

4. Расходы, указанные в пункте 1 настоящей статьи (кроме начисленного, но невыплаченного вознаграждения по инвестиционному финансированию в соответствии с законодательством Республики Казахстан о недрах и недропользовании), уменьшаются на следующие суммы:

1) доходы, полученные в период проведения геологического изучения и подготовительных работ к добыче, за исключением доходов, подлежащих исключению из совокупного годового дохода в соответствии со статьей 241 настоящего Кодекса;

2) доходы, полученные от реализации полезных ископаемых, добытых до момента начала добычи после коммерческого обнаружения;

3) доходы, полученные от реализации права недропользования или его части;

4) стоимость активов, учтенных в отдельной группе амортизируемых активов, образованной в соответствии с пунктом 1 настоящей статьи, при их передаче в качестве вклада в уставный капитал. При этом такая стоимость определяется на основе стоимости вклада, указанной в учредительных документах юридического лица;

5) стоимость безвозмездно переданных активов, учитываемых в рамках отдельной группы амортизируемых активов, образованных в соответствии с пунктом 1 настоящей статьи, указанная в акте приема-передачи названных активов, но не менее чем на балансовую стоимость названных активов по данным бухгалтерского учета на дату передачи.

5. Порядок, определенный пунктом 1 настоящей статьи, применяется также к расходам на приобретение и (или) создание нематериальных активов, понесенным налогоплательщиком в связи с приобретением права недропользования.

Статья 259. Особенности вычетов расходов на геологическое изучение и подготовительные работы к добыче природных ресурсов и других вычетов недропользователя, осуществляющего деятельность в рамках контракта на разведку и (или) совмещенную разведку и добычу углеводородов

1. По расходам, указанным в пункте 1 статьи 258 настоящего Кодекса, понесенным недропользователем с 1 января 2018 года в рамках контракта на разведку и (или) совмещенную разведку и добычу (в период разведки), недропользователь вправе образовать отдельную группу амортизируемых активов в целях их отнесения на вычеты по другим контрактам на добычу и (или) совмещенную разведку и добычу (в период добычи) данного недропользователя.

По указанным расходам недропользователь исчисляет амортизационные отчисления путем применения нормы амортизации, определяемой по усмотрению недропользователя, но не выше 25 процентов, к сумме накопленных расходов по группе амортизируемых активов, предусмотренной настоящим пунктом, на конец каждого налогового периода.

При этом данные амортизационные отчисления относятся на вычеты по другим контрактам на добычу и (или) совмещенную разведку и добычу (в период добычи) данного недропользователя путем их распределения по удельному весу прямых доходов, приходящихся на каждый конкретный контракт на добычу и (или) совмещенную разведку и добычу (полученных в периоде добычи) в общей сумме прямых доходов, полученных недропользователем по таким контрактам за налоговый период.

2. Право образования отдельной группы, установленное настоящей статьей, предоставляется в налоговом периоде, в котором понесены первые затраты, указанные в пункте 1 настоящей статьи. При этом в случае если у недропользователя на момент образования такой отдельной группы отсутствует другой контракт на добычу и (или) совмещенную разведку и добычу (в период добычи), то право образования такой отдельной группы предоставляется в налоговом периоде, в котором заключен контракт на добычу и (или) наступил период добычи по контракту на совмещенную разведку и добычу.

При этом такое право не подлежит пересмотру до конца действия контракта на разведку или контракта на совмещенную разведку и добычу (до начала периода добычи).

3. До исчисления амортизационных отчислений за налоговый период отдельная группа амортизируемых активов, образованная в соответствии с настоящей статьей, уменьшается на сумму доходов, указанных в пункте 4 статьи 258 настоящего Кодекса, полученных по соответствующему контракту.

В случае, если сумма таких доходов превышает размер отдельной группы амортизируемых активов, образованной в соответствии с настоящей статьей, величина превышения уменьшает отдельную группу амортизируемых активов, образованных в соответствии со статьей 258 настоящего Кодекса, по соответствующему контракту на разведку или контракту на совмещенную разведку и добычу (до начала периода добычи). При отсутствии отдельной группы амортизируемых активов, образованной в соответствии со статьей 258 настоящего Кодекса, величина такого превышения включается в совокупный годовой доход.

4. Недропользователь обязан вести раздельный налоговый учет отдельной группы амортизируемых активов, образованной в соответствии с настоящей статьей, и отдельной группы амортизируемых активов, образованной в соответствии со статьей 258 настоящего Кодекса, в рамках соответствующего контракта на разведку и (или) совмещенную разведку и добычу (в период разведки).

5. С налогового периода, в котором начался период добычи по контракту на совмещенную разведку и добычу или в котором заключен контракт на добычу на основании обнаружения и оценки месторождения в рамках контракта на разведку, стоимость отдельной группы амортизируемых активов, образованной в соответствии с настоящей статьей, которая ранее не была отнесена на вычеты, подлежит вычету в порядке, определенном статьей 258 настоящего Кодекса, в рамках такого контракта на добычу или совмещенную разведку и добычу.

6. В случае прекращения действия контракта на разведку и (или) совмещенную разведку и добычу (в период разведки) стоимость не отнесенной на вычеты отдельной группы амортизируемых активов, образованной в соответствии с настоящей статьей, на момент такого прекращения не подлежит вычету, за исключением случая, установленного пунктом 5 настоящей статьи.

Статья 260. Вычеты по расходам на подготовительные работы к добыче урана методом подземного скважинного выщелачивания после начала добычи после коммерческого обнаружения

1. Затраты (расходы) на приобретение и (или) создание амортизируемых активов, фактически понесенные недропользователем при подготовке эксплуатационных блоков (полигонов) к добыче урана методом подземного скважинного выщелачивания в период после момента начала добычи после коммерческого обнаружения, образуют отдельную группу амортизируемых активов в рамках соответствующего контракта на недропользование.

К амортизируемым активам, указанным в настоящем пункте, относятся:

1) откачные, закачные и наблюдательные технологические скважины, эксплуатационно-разведочные скважины, сооруженные на блоках (полигонах), в том числе затраты по геофизическим исследованиям по ним;

2) технологические трубопроводы, сооруженные от эксплуатационных блоков (полигонов) до пескоотстойника на промышленной площадке участка переработки продуктивных растворов, в том числе закачные и откачные коллекторы на блоках (полигонах);

3) технологические трубопроводы, сооруженные между блоками (участками полигона);

4) технологические трубопроводы, сооруженные на блоках (полигонах);

5) технологические узлы закисления, сооруженные на блоках (полигонах);

6) узлы распределения продуктивных растворов, сооруженные на блоках (полигонах);

7) узлы приемки технических растворов, сооруженные на блоках (полигонах);

8) узлы приема кислоты и склады жидких реагентов, а также кислотопроводы, сооруженные на блоках (полигонах);

9) технологические насосные станции с оборудованием и контрольно-измерительной аппаратурой, установленные на блоках (полигонах);

10) насосы для перекачки растворов с оборудованием и контрольно-измерительной аппаратурой, установленные на блоках (полигонах) на этапе горно-подготовительных работ;

11) погружные насосы со шкафами управления, установленные на сооруженных скважинах на этапе горно-подготовительных работ;

12) объекты энергетического снабжения, установленные или сооруженные на блоках (полигонах): трансформаторные подстанции, компрессорные станции, воздушные электролинии, кабельные линии;

13) аппаратура контроля и автоматизации процессов, устанавливаемая на блоках (полигонах);

14) воздухопроводы на блоках (полигонах);

15) подъездные технологические автодороги к блокам (полигонам) и внутри блоков;

16) пескоотстойники или емкости продуктивных растворов и выщелачивающих растворов на блоках (полигонах);

17) защита от выдувания песков на блоках (полигонах);

Пункт дополнен подпунктом 18 в соответствии с Законом РК от 10.12.20 г. № 382-VI (введено в действие с 1 января 2020 г.)

18) серная кислота на закисление.

В стоимость амортизируемых активов, указанных в настоящем пункте, включаются затраты (расходы) на приобретение и (или) создание активов, а также другие затраты (расходы), подлежащие включению в соответствии с международными стандартами финансовой отчетности и требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности в стоимость таких активов.

При этом в случаях, предусмотренных настоящим Кодексом, размер расходов, указанных в настоящем пункте, относимых в отдельную группу амортизируемых активов, не должен превышать установленные нормы для отнесения таких расходов на вычеты для целей корпоративного подоходного налога.

2. Затраты (расходы), указанные в пункте 1 настоящей статьи, вычитаются из совокупного годового дохода в виде амортизационных отчислений с момента начала добычи после коммерческого обнаружения полезных ископаемых.

При этом сумма амортизационных отчислений, исчисленная в соответствии с настоящей статьей, относится на вычет в пределах суммы амортизационных отчислений такой группы активов, исчисленных по данным бухгалтерского учета налогоплательщика.

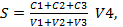

Сумма амортизационных отчислений определяется в соответствии с методом учета группы амортизируемых активов, образованной в соответствии с пунктом 1 настоящей статьи, по блокам или месторождению в целом (полигону) по следующей формуле:

где:

где:

S - сумма амортизационных отчислений;

С1 - стоимость отдельной группы амортизируемых активов на начало налогового периода;

С2 - затраты (расходы) на подготовительные работы к добыче, указанные в пункте 1 настоящей статьи, произведенные в текущем налоговом периоде;

С3 - стоимость отдельной группы амортизируемых активов, указанной в пункте 3 настоящей статьи, приобретенной у третьих лиц или полученной в качестве вклада в уставный капитал в связи с приобретением права недропользования;

V1 - физический объем готовых к добыче запасов урана на начало налогового периода;

V2 - физический объем готовых к добыче запасов урана, по которым в налоговом периоде завершены все объемы подготовительных работ к добыче;

V3 - физический объем готовых к добыче запасов урана, приобретенных у третьих лиц или полученных в качестве вклада в уставный капитал в связи с приобретением права недропользования;

V4 - физический объем погашенных запасов урана с учетом нормируемых потерь в недрах за налоговый период.

Для налогового периода 2009 года стоимостью отдельной группы амортизируемых активов на начало налогового периода признается сумма накопленных затрат (расходов) по подготовке к добыче урана, определяемая в соответствии с пунктом 1 настоящей статьи по состоянию на 1 января 2009 года.

В последующие налоговые периоды после 2009 года стоимостью отдельной группы амортизируемых активов на начало налогового периода является стоимость указанной группы активов на конец предыдущего налогового периода, определяемая в следующем порядке:

стоимость отдельной группы амортизируемых активов на начало налогового периода

плюс

затраты (расходы), указанные в пункте 1 настоящей статьи на подготовительные работы к добыче, произведенные в текущем налоговом периоде,

плюс

затраты по приобретению у третьих лиц группы амортизируемых активов, указанной в пункте 3 настоящей статьи,

плюс

стоимость группы амортизируемых активов, полученной в качестве вклада в уставный капитал, указанной в пункте 3 настоящей статьи,

минус

сумма амортизационных отчислений за налоговый период.

Для налогового периода 2009 года физическим объемом готовых к добыче запасов урана на начало налогового периода признается физический объем готовых к добыче запасов урана по состоянию на 1 января 2009 года.

В последующие налоговые периоды после 2009 года объемом готовых к добыче запасов урана на начало налогового периода является физический объем готовых к добыче запасов на конец предыдущего налогового периода, определяемый в следующем порядке:

физический объем готовых к добыче запасов урана на начало налогового периода

плюс

физический объем запасов урана, по которым в налоговом периоде завершены все объемы подготовительных работ к добыче,

плюс

физический объем готовых к добыче запасов урана, приобретенных у третьих лиц или полученных в качестве вклада в уставный капитал в связи с приобретением права недропользования,

минус

объем погашенных запасов урана с учетом нормируемых потерь в недрах в течение налогового периода.

В случае, если количество фактического объема погашенных запасов урана за весь период отработки эксплуатационного блока меньше количества фактического объема готовых к добыче запасов урана данного эксплуатационного блока, оставшаяся часть стоимости амортизируемой группы активов данного эксплуатационного блока относится на вычет в том налоговом периоде, в котором она списывается в бухгалтерском учете налогоплательщика на производственную себестоимость добычи и первичной переработки (обогащения).

В случае завершения деятельности по недропользованию в рамках отдельного контракта на добычу или совмещенную разведку и добычу при условии, что недропользователь завершил деятельность по недропользованию после начала добычи после коммерческого обнаружения, стоимость отдельной группы амортизируемых активов на конец налогового периода подлежит вычету в налоговом периоде, в котором завершена такая деятельность.

3. Порядок, установленный настоящей статьей, применяется также к отдельной группе амортизируемых активов, указанной в пункте 1 настоящей статьи, приобретенной у третьих лиц и (или) полученной в качестве вклада в уставный капитал в связи с приобретением права недропользования.

При поступлении в связи с приобретением у третьих лиц отдельной группы амортизируемых активов, указанной в пункте 1 настоящей статьи, стоимостью такой группы активов является стоимость ее приобретения, определяемая в соответствии с международными стандартами финансовой отчетности и требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности. При получении в качестве вклада в уставный капитал отдельной группы амортизируемых активов, указанной в пункте 1 настоящей статьи, стоимостью такой группы активов является стоимость вклада, указанная в учредительных документах юридического лица.

Статья 261. Вычет по расходам недропользователя на обучение казахстанских кадров и развитие социальной сферы регионов

1. Расходы, фактически понесенные недропользователем на обучение казахстанских кадров, не являющихся работниками недропользователя, а также на развитие социальной сферы регионов, относятся на вычеты в пределах сумм, установленных контрактом на недропользование.

Расходы недропользователя, направленные на обучение, повышение квалификации или переподготовку работника по специальности, связанной с производственной деятельностью недропользователя, относятся на вычеты в соответствии со статьей 257 настоящего Кодекса.

2. Указанные в пункте 1 настоящей статьи расходы, фактически понесенные недропользователем до начала добычи после коммерческого обнаружения, относятся на вычеты в порядке, определенном статьей 258 настоящего Кодекса, в пределах сумм, установленных контрактом на недропользование.

3. Для целей настоящей статьи расходами, фактически понесенными недропользователем, признаются:

1) на обучение казахстанских кадров:

деньги, направленные на обучение, повышение квалификации и переподготовку граждан Республики Казахстан;

деньги, перечисленные в государственный бюджет на обучение, повышение квалификации и переподготовку граждан Республики Казахстан;

фактические расходы, понесенные налогоплательщиком в целях выполнения обязанности недропользователя в соответствии с законодательством Республики Казахстан о недрах и недропользовании в части финансирования подготовки и переподготовки граждан Республики Казахстан в виде приобретения по представленному местными исполнительными органами областей, городов республиканского значения, столицы и согласованному с компетентным органом перечню товаров, работ и услуг, необходимых для улучшения материально-технической базы организаций образования, осуществляющих на территории соответствующей области, города республиканского значения, столицы подготовку кадров по специальностям, непосредственно связанным со сферой недропользования;

2) на развитие социальной сферы региона - расходы на развитие и поддержание объектов социальной инфраструктуры региона, а также деньги, перечисленные на эти цели в государственный бюджет.

См.: Ответ Председателя КГД МФ РК от 13 ноября 2019 года на вопрос от 7 ноября 2019 года № 579505 (dialog.egov.kz) «О сроках уплаты и указании КБК при проведении расчетов по отчислениям недропользователей на социально-экономическое развитие региона»

Статья 262. Вычет превышения суммы отрицательной курсовой разницы над суммой положительной курсовой разницы

В случае, если сумма отрицательной курсовой разницы превышает сумму положительной курсовой разницы, величина превышения подлежит вычету.

Статья 263. Вычет налогов и платежей в бюджет

1. Если иное не установлено настоящей статьей, в отчетном налоговом периоде вычету подлежат налоги и платежи в бюджет, уплаченные в бюджет Республики Казахстан или иного государства:

1) в отчетном налоговом периоде, в пределах начисленных и (или) исчисленных за отчетный налоговый период и (или) налоговые периоды, предшествующие отчетному налоговому периоду;

2) в налоговых периодах, предшествующих отчетному налоговому периоду, в пределах начисленных и (или) исчисленных за отчетный налоговый период.

При этом уплаченные суммы налогов и платежей в бюджет определяются с учетом проведения зачетов в порядке, определенном статьями 102 и 103 настоящего Кодекса.

Исчисление и начисление налогов и платежей в бюджет производятся в соответствии с налоговым законодательством Республики Казахстан или иного государства (для налогов и платежей, уплаченных в бюджет иного государства).

См.: Ответ Председателя КГД МФ РК от 28 ноября 2019 года на вопрос от 14 ноября 2019 года № 580550 (dialog.egov.kz) «В целях исчисления КПН государственная пошлина, уплаченная за подачу искового заявления в суд на государственный орган, подлежит отнесению на вычеты при наличии соответствующих первичных документов», Ответ Председателя КГД МФ РК от 19 августа 2021 года на вопрос от 23 апреля 2021 года № 681413 (dialog.egov.kz) «В целях исчисления КПН вычету подлежит сумма платы за использование радиочастотного спектра, исчисленная и уплаченная на основании выписанного извещения от уполномоченного органа»

2. По займу, полученному от банка-нерезидента с участием иностранного государства в уставном капитале такого банка на момент заключения договора такого займа, в соответствии с которым корпоративный подоходный налог у источника выплаты уплачивается за счет собственных средств заемщика с суммы вознаграждения, подлежащей выплате банку-нерезиденту, указанный налог у источника выплаты относится на вычеты при условии, если сумма такого займа превышает 10 000 000-кратный размер месячного расчетного показателя, установленного законом Республики Казахстан о республиканском бюджете и действующего на 1 января соответствующего налогового периода.

3. Вычету не подлежат:

1) налоги, исключаемые до определения совокупного годового дохода;

2) корпоративный подоходный налог и налоги на доходы (прибыль), аналогичные корпоративному подоходному налогу юридических лиц, уплаченные на территории Республики Казахстан и в других государствах;

3) налоги, уплаченные в государствах с льготным налогообложением;

4) налог на сверхприбыль;

5) альтернативный налог на недропользование.

См.: Ответ Председателя КГД МФ РК от 19 ноября 2021 года на вопрос от 8 ноября 2021 года № 713548 (dialog.egov.kz) «Специфика и идеология НДС и акциза состоит в том, что уплачивается часть стоимости товара, работы или услуги, которая создаётся на всех стадиях процесса производства товаров, работ и услуг и уплачивается по мере реализации»

Статья 264. Затраты, не подлежащие вычету

Вычету не подлежат:

1) затраты, не связанные с деятельностью, направленной на получение дохода;

См.: Ответ Председателя КГД МФ РК от 13 февраля 2020 года на вопрос от 6 января 2020 года № 588416 (dialog.egov.kz) «О налоговых обязательствах по КПН и НДС при выдаче юридическом лицом беспроцентных займов»

2) расходы по операциям, совершенным без фактического выполнения работ, оказания услуг, отгрузки товаров с налогоплательщиком, руководитель и (или) учредитель (участник) которого не причастен к регистрации (перерегистрации) и (или) осуществлению финансово-хозяйственной деятельности такого юридического лица, установленных решением суда, вступившим в законную силу, за исключением операций, по которым судом установлено фактическое получение товаров, работ, услуг от такого налогоплательщика;

3) расходы по операциям с налогоплательщиком, признанным бездействующим в порядке, определенном статьей 91 настоящего Кодекса, со дня вынесения приказа о признании его бездействующим;

Подпункт 4 изложен в редакции Закона РК от 10.12.20 г. № 382-VI (введено в действие с 1 января 2021 г.) (см. стар. ред.)

4) расходы по сумме, указанной в счет-фактуре и (или) ином документе, выписка которого признана вступившим в законную силу судебным актом или постановлением органа уголовного расследования о прекращении досудебного расследования по нереабилитирующим основаниям, совершенной субъектом частного предпринимательства без фактического выполнения работ, оказания услуг, отгрузки товаров;

5) расходы по сделке, признанной недействительной на основании вступившего в законную силу решения суда;

6) неустойки (штрафы, пени), подлежащие внесению (внесенные) в бюджет, за исключением неустоек (штрафов, пени), подлежащих внесению (внесенных) в бюджет по договорам о государственных закупках;

7) сумма превышения расходов, для которых настоящим Кодексом установлены нормы отнесения на вычеты, над предельной суммой вычета, исчисленной с применением указанных норм;

8) сумма налогов и платежей в бюджет, исчисленная (начисленная) и уплаченная сверх размеров, установленных законодательством Республики Казахстан или иного государства (для налогов и платежей, уплаченных в бюджет иного государства);

9) затраты по приобретению, производству, строительству, монтажу, установке и другие затраты, включаемые в стоимость объектов социальной сферы, предусмотренных статьей 239 настоящего Кодекса, а также расходы по их эксплуатации;

См.: Ответ Председателя КГД МФ РК от 8 апреля 2021 года на вопрос от 11 марта 2021 года № 672984 (dialog.egov.kz) «В целях исчисления КПН расходы, связанные с эксплуатацией базы отдыха и жилой квартиры, относятся к расходам, не подлежащим вычету»

10) стоимость имущества, переданного налогоплательщиком на безвозмездной основе, если иное не предусмотрено настоящим Кодексом. Стоимость безвозмездно выполненных работ, оказанных услуг определяется в размере расходов, понесенных в связи с таким выполнением работ, оказанием услуг;

См.: Ответ Председателя КГД МФ РК от 28 декабря 2020 года на вопрос от 16 декабря 2020 года № 657577 (dialog.egov.kz) «О налоговых обязательствах при получении денежных средств в виде благотворительной помощи от некоммерческой благотворительной организации на приобретение медицинского оборудования с дальнейшей передачей медицинскому центру»

11) превышение суммы налога на добавленную стоимость, относимого в зачет, над суммой начисленного налога на добавленную стоимость за налоговый период, возникшее у налогоплательщика, применяющего статью 411 настоящего Кодекса;

12) отчисления в резервные фонды, за исключением вычетов, предусмотренных статьями 250, 252 и 253 настоящего Кодекса;

13) балансовая стоимость запасов, передаваемых по договору купли-продажи предприятия как имущественного комплекса;

14) сумма уплаченного дополнительного платежа недропользователя, осуществляющего деятельность по контракту о разделе продукции;

15) затраты налогоплательщика, включаемые в соответствии со статьей 228 настоящего Кодекса в первоначальную стоимость активов, не подлежащих амортизации;

16) расходы, связанные с реализацией полезных ископаемых, переданных недропользователем в счет исполнения налогового обязательства в натуральной форме;

17) стоимость объемов полезных ископаемых, передаваемых недропользователем в счет исполнения налогового обязательства в натуральной форме, -у получателя от имени государства;

18) балансовая стоимость активов, передаваемых во временное владение и пользование по договору имущественного найма (аренды), кроме договора лизинга;

19) стоимость объемов полезных ископаемых, передаваемых недропользователем в счет исполнения налогового обязательства в натуральной форме;

Подпункт 20 действует до 1 января 2027 года

20) расходы дочерней организации банка, приобретающей сомнительные и безнадежные активы родительского банка:

в виде денег, полученных данной организацией в соответствии с законодательством Республики Казахстан о банках и банковской деятельности и перечисленных родительскому банку;

не связанные с осуществлением видов деятельности, предусмотренных законодательством Республики Казахстан о банках и банковской деятельности;

21) расходы некоммерческой организации, произведенные за счет доходов, указанных в пункте 2 статьи 289 настоящего Кодекса;

Статья дополнена подпунктом 22 в соответствии с Законом РК от 10.12.20 г. № 382-VI (введено в действие с 1 января 2021 г.)

22) расходы индивидуального предпринимателя, состоящего на регистрационном учете в качестве плательщика налога на добавленную стоимость, или юридического лица в пользу другого индивидуального предпринимателя, состоящего на регистрационном учете в качестве плательщика налога на добавленную стоимость, или юридического лица по гражданско-правовой сделке, оплата которой произведена за наличный расчет с учетом налога на добавленную стоимость, независимо от периодичности платежа, в сумме, превышающей 1000-кратный размер месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на дату совершения платежа.

См. Ответ Председателя КГД МФ РК от 5 декабря 2018 года на вопрос от 23 ноября 2018 года № 524039/1 (dialog.egov.kz) «В целях исчисления КПН в некоммерческой организации расходы по приобретению проектора за счет субсидии не подлежат отнесению на вычеты посредством исчисления амортизационных отчислений», Ответ Председателя КГД МФ РК от 18 октября 2021 года на вопрос от 3 октября 2021 года № 708143 (dialog.egov.kz) «Касательно вычетов расходов по сделке на сумму свыше 1000-кратного МРП, оплата по которой произведена за наличный расчет»

Параграф 3. Вычеты по фиксированным активам

Статья 265. Вычеты по фиксированным активам

Вычету подлежат:

1) амортизационные отчисления, исчисленные в соответствии со статьей 271 настоящего Кодекса;

2) стоимостный баланс подгруппы (группы) на конец налогового периода в соответствии с пунктами 2 и 4 статьи 273 настоящего Кодекса;

3) последующие расходы в соответствии со статьей 272 настоящего Кодекса.

Статья 266. Фиксированные активы

1. Если иное не предусмотрено настоящей статьей, к фиксированным активам относятся:

В подпункт 1 внесены изменения в соответствии с Законом РК от 10.12.20 г. № 382-VI (введены в действие с 1 января 2018 г.) (см. стар. ред.)

1) основные средства, инвестиции в недвижимость, нематериальные и биологические активы, учтенные при поступлении в бухгалтерском учете налогоплательщика в соответствии с международными стандартами финансовой отчетности и (или) требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности и предназначенные для использования в деятельности, направленной на получение дохода в отчетном и (или) будущих периодах, за исключением активов, указанных в подпункте 2) настоящего пункта;

2) активы сроком службы более одного года, переданные концедентом во владение и пользование концессионеру (правопреемнику или юридическому лицу, специально созданному исключительно концессионером для реализации договора концессии) в рамках договора концессии;

3) активы сроком службы более одного года, которые предназначены для использования в течение более одного года в деятельности, направленной на получение дохода, полученные доверительным управляющим в доверительное управление;

4) последующие расходы, понесенные в отношении имущества, полученного по договору имущественного найма (аренды), кроме договора лизинга, и признанные в бухгалтерском учете в качестве долгосрочного актива;

5) у арендодателя - имущество, переданное по договору имущественного найма (аренды), не учитываемое в бухгалтерском учете после передачи по такому договору в качестве основных средств, инвестиций в недвижимость, нематериальных или биологических активов, кроме имущества, переданного по договору лизинга.

См. изменения в пункт 2 - Закон РК от 24.06.21 г. № 53-VII (вводятся в действие с 1 января 2022 г.)

2. К фиксированным активам не относятся:

1) основные средства и нематериальные активы, вводимые в эксплуатацию недропользователем до момента начала добычи после коммерческого обнаружения и учитываемые в целях налогообложения в соответствии со статьей 258 настоящего Кодекса;

В подпункт 2 внесены изменения в соответствии с Законом РК от 10.12.20 г. № 382-VI (введены в действие с 1 января 2018 г.) (см. стар. ред.)

2) активы, по которым исчисление амортизационных отчислений в соответствии с международными стандартами финансовой отчетности и (или) требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности не производится, за исключением:

активов, указанных в подпунктах 2) и 4) пункта 1 настоящей статьи;

биологических активов, инвестиций в недвижимость, по которым исчисление амортизационных отчислений не производится в связи с учетом таких активов по справедливой стоимости в соответствии с международными стандартами финансовой отчетности и (или) требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности;

3) земля;

См: Ответ Председателя КГД МФ РК от 30 апреля 2021 года на вопрос от 3 марта 2021 года № 671700 (dialog.egov.kz) «Касательно правомерности включения в себестоимость будущего многоквартирного жилого здания/дома стоимости земельного участка»

4) музейные ценности;

5) памятники архитектуры и искусства;

6) сооружения общего пользования: автомобильные дороги, за исключением автомобильных дорог, являющихся объектами концессии, созданными и (или) полученными концессионером в рамках договора концессии, тротуары, бульвары, скверы;

7) незавершенное капитальное строительство;

8) объекты, относящиеся к фильмофонду;

9) государственные эталоны единиц величин Республики Казахстан;

10) основные средства, стоимость которых ранее полностью отнесена на вычеты в соответствии с налоговым законодательством Республики Казахстан, действовавшим до 1 января 2000 года;

В подпункт 11 внесены изменения в соответствии с Законом РК от 10.12.20 г. № 382-VI (введены в действие с 1 января 2018 г.) (см. стар. ред.)

11) нематериальные активы с неопределенным сроком полезной службы, признанные таковыми и учитываемые в бухгалтерском балансе налогоплательщика в соответствии с международными стандартами финансовой отчетности и (или) требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности;

12) активы, введенные в эксплуатацию в рамках инвестиционного проекта по контрактам с предоставлением права дополнительных вычетов из совокупного годового дохода, заключенным до 1 января 2009 года в соответствии с законодательством Республики Казахстан об инвестициях;

13) активы, введенные в эксплуатацию в рамках инвестиционного проекта по контрактам с предоставлением освобождения от уплаты корпоративного подоходного налога, заключенным до 1 января 2009 года в соответствии с законодательством Республики Казахстан об инвестициях, в части стоимости, отнесенной на вычеты до 1 января 2009 года;

14) объекты преференций в течение трех налоговых периодов, следующих за налоговым периодом ввода таких объектов в эксплуатацию, кроме случаев, предусмотренных пунктом 14 статьи 268 настоящего Кодекса;

15) активы сроком службы более одного года, являющиеся объектами социальной сферы, предусмотренными статьей 239 настоящего Кодекса;

См.: Ответ Председателя КГД МФ РК от 14 ноября 2018 года на вопрос от 1 ноября 2018 года № 521230 (dialog.egov.kz) «Касательно вычетов по расходам, связанным с эксплуатацией объектов социальной сферы, и определения первоначальной стоимости фиксированных активов»

16) активы, указанные в статье 260 настоящего Кодекса;

17) у арендатора - активы, полученные во временное владение и пользование по договору имущественного найма (аренды), учитываемые в бухгалтерском учете после получения по такому договору в качестве основных средств, инвестиций в недвижимость, нематериальных или биологических активов, кроме активов, полученных по договору лизинга.