А. Дорохова,

Профессиональный бухгалтер РК,

CAP, ДипИФР

См. Пример заполнения расчета суммы авансовых платежей по КПН, подлежащей уплате за период после сдачи декларации по форме 101.02 на 2013 год.

См. Пример заполнения расчета суммы авансовых платежей по КПН, подлежащей уплате за период после сдачи декларации по форме 101.02 на 2015 год.

ПОСТРОЧНОЕ ЗАПОЛНЕНИЕ

РАСЧЕТА СУММЫ АВАНСОВЫХ ПЛАТЕЖЕЙ ПО КПН, ПОДЛЕЖАЩЕЙ УПЛАТЕ ЗА ПЕРИОД ДО СДАЧИ ДЕКЛАРАЦИИ ПО ФОРМЕ 101.01 НА 2016 ГОД

И РАСЧЕТА СУММЫ АВАНСОВЫХ ПЛАТЕЖЕЙ ПО КПН, ПОДЛЕЖАЩЕЙ УПЛАТЕ ЗА ПЕРИОД ПОСЛЕ СДАЧИ ДЕКЛАРАЦИИ ПО ФОРМЕ 101.02 НА 2016 ГОД

В Налоговом кодексе порядок исчисления авансовых платежей регулируется статьей 141.

При этом в указанную статью внесено ряд изменений, вступивших в силу с 1 января 2016 года.

В частности, законом Республики Казахстан от 03.12.2015 года № 432-V статья 141 дополнена пунктом 2-1, согласно которому при определении совокупного годового дохода для целей подпункта 1) пункта 2 статьи 141 Налогового кодекса не учитываются доходы государственной исламской специальной финансовой компании, полученные от сдачи в имущественный найм (аренду) и (или) при реализации недвижимого имущества, указанного в подпункте 6) пункта 2 статьи 396 Налогового кодекса, и земельных участков, занятых таким имуществом.

Часть первая пункта 3 статьи 141 Налогового кодекса изложена в новой редакции:

« Сумма авансовых платежей по корпоративному подоходному налогу, подлежащая уплате за период до сдачи декларации по корпоративному подоходному налогу за предыдущий налоговый период, исчисленная (начисленная) в соответствии с пунктами 4 и 4-1 указанной статьи, уплачивается равными долями за каждый месяц первого квартала отчетного налогового периода в сроки, установленные пунктом 2 статьи 142 Налогового кодекса.»

Пункт 4 статьи 141 Налогового кодекса дополнен частью 3:

«В случае, если налогоплательщик занизил сумму авансовых платежей в расчете суммы авансовых платежей по корпоративному подоходному налогу, подлежащей уплате за период до сдачи декларации по корпоративному подоходному налогу за предыдущий налоговый период, налоговый орган вправе произвести начисление суммы авансовых платежей за указанный период в размере положительной разницы между суммой авансовых платежей, определенной в порядке, установленном частью второй указанного пункта, и суммой авансовых платежей, указанной в таком расчете, по срокам уплаты, установленным пунктом 2 статьи 142 Налогового кодекса.»

В действующей форме расчета 101.01, также как и в предыдущей форме, предусмотрено заполнение разделов по расчету суммы авансовых платежей по корпоративному подоходному налогу в соответствии с пунктом 4 статьи 141 Налогового кодекса (в размере одной четвертой от общей суммы авансовых платежей, исчисленной в расчетах сумм авансовых платежей за предыдущий налоговый период) и в соответствии с пунктом 4-1 статьи 141 Налогового кодекса (который заполняется теми налогоплательщиками, которые в предыдущем налоговом периоде не исчисляли авансовые платежи по корпоративному подоходному налогу - исходя из предполагаемой суммы корпоративного подоходного налога за текущий налоговый период).

При этом разноска авансовых платежей по корпоративному подоходному налогу на лицевой счет налогоплательщика по КБК 101 110 будет производиться из строк 101.01.003 (разносится на январь, февраль и март) по налогоплательщикам, осуществляющим расчет сумм авансовых платежей по КПН в соответствии с пунктом 4 статьи 141 Налогового кодекса и из строк 101.01.009 (разносится на январь, февраль и март) по налогоплательщикам, осуществляющим расчет сумм авансовых платежей по КПН, в соответствии с пунктом 4-1 статьи 141 Налогового кодекса.

В действующей форме расчета 101.02, также как и в предыдущей форме, предусмотрено заполнение разделов по расчету суммы авансовых платежей по корпоративному подоходному налогу в соответствии с пунктом 6 статьи 141 Налогового кодекса (в размере трех четвертых от суммы корпоративного подоходного налога, исчисленного за предыдущий налоговый период в соответствии с пунктом 1 статьи 139 и статьей 199 Налогового кодекса) и в соответствии с пунктом 7 статьи 141 Налогового кодекса (который заполняется теми налогоплательщиками, которые по итогам предыдущего налогового периода получили убытки или не имели налогооблагаемого дохода - исходя из предполагаемой суммы корпоративного подоходного налога за текущий налоговый период).

При этом разноска авансовых платежей по корпоративному подоходному налогу на лицевой счет налогоплательщика по КБК 101 110 будет производиться из строк:

101.02.004 (разносится на период с апреля по декабрь) по налогоплательщикам, осуществляющим расчет сумм авансовых платежей по КПН в соответствии с пунктом 6 статьи 141 Налогового кодекса и из строк 101.02.009 (разносится на период с апреля по декабрь) по налогоплательщикам, осуществляющим расчет сумм авансовых платежей по КПН, в соответствии с пунктом 7 статьи 141 Налогового кодекса.

В 2016 году авансовые платежи по корпоративному подоходному налогу уплачиваются на следующие КБК:

101 105 «Корпоративный подоходный налог с юридических лиц организаций нефтяного сектора»;

101 110 «Корпоративный подоходный налог с юридических лиц, за исключением поступлений от организаций нефтяного сектора».

Законодательная база.

Порядок исчисления суммы авансовых платежей по корпоративному подоходному налогу, за период до сдачи декларации по корпоративному подоходному налогу за 2015 год установлен в пунктах 4 и 4-1 статьи 141 Налогового кодекса.

Согласно пункту 4 статьи 141 Налогового кодекса расчет суммы авансовых платежей по корпоративному подоходному налогу, подлежащей уплате за период до сдачи декларации по корпоративному подоходному налогу за предыдущий налоговый период, представляется за первый квартал отчетного налогового периода не позднее 20 января отчетного налогового периода в налоговый орган по месту нахождения налогоплательщика.

Сумма авансовых платежей по корпоративному подоходному налогу, подлежащая уплате за период до сдачи декларации по корпоративному подоходному налогу за предыдущий налоговый период, исчисляется в размере одной четвертой от общей суммы авансовых платежей, исчисленной в расчетах сумм авансовых платежей за предыдущий налоговый период.

В случае, если налогоплательщик занизил сумму авансовых платежей в расчете суммы авансовых платежей по корпоративному подоходному налогу, подлежащей уплате за период до сдачи декларации по корпоративному подоходному налогу за предыдущий налоговый период, налоговый орган вправе произвести начисление суммы авансовых платежей за указанный период в размере положительной разницы между суммой авансовых платежей, определенной в порядке, установленном частью второй настоящего пункта, и суммой авансовых платежей, указанной в таком расчете, по срокам уплаты, установленным пунктом 2 статьи 142 Налогового кодекса.

Согласно пункту 4-1 статьи 141 Налогового кодекса в случае, если налогоплательщик не исчислял авансовые платежи по корпоративному подоходному налогу в предыдущем налоговом периоде, сумма авансовых платежей по корпоративному подоходному налогу, подлежащая уплате за период до сдачи декларации по корпоративному подоходному налогу за предыдущий налоговый период, исчисляется исходя из предполагаемой суммы корпоративного подоходного налога за текущий налоговый период.

Сумма авансовых платежей по корпоративному подоходному налогу, подлежащая уплате за период до сдачи декларации по корпоративному подоходному налогу за предыдущий налоговый период, исчисленная (начисленная) в соответствии с пунктами 4 и 4-1 статьи 141 Налогового кодекса, уплачивается равными долями за каждый месяц первого квартала отчетного налогового периода в сроки, установленные пунктом 2 статьи 142 Налогового кодекса, то есть не позднее 25 числа каждого месяца.

Порядок исчисления суммы авансовых платежей по корпоративному подоходному налогу, за период после сдачи декларации по корпоративному подоходному налогу за 2015 год установлен в пунктах 6 и 7 статьи 141 Налогового кодекса.

Согласно пункту 6 сумма авансовых платежей по корпоративному подоходному налогу, подлежащая уплате за период после сдачи декларации по корпоративному подоходному налогу за предыдущий налоговый период, исчисляется в размере трех четвертых от суммы корпоративного подоходного налога, исчисленного за предыдущий налоговый период в соответствии с пунктом 1 статьи 139 и статьей 199 Налогового кодекса.

Согласно пункту 7 налогоплательщики, на которых распространяется предусмотренная статьей 141 Налогового кодекса обязанность по исчислению и уплате авансовых платежей по корпоративному подоходному налогу, по итогам предыдущего налогового периода получившие убытки или не имеющие налогооблагаемого дохода, в течение 20 календарных дней со дня сдачи декларации по корпоративному подоходному налогу за предыдущий налоговый период обязаны представить в налоговый орган расчет суммы авансовых платежей исходя из предполагаемой суммы корпоративного подоходного налога за текущий налоговый период.

Расчет суммы авансовых платежей по корпоративному подоходному налогу, подлежащей уплате за период после сдачи декларации по корпоративному подоходному налогу за предыдущий налоговый период, представляется налогоплательщиком в течение двадцати календарных дней со дня ее сдачи за второй, третий, четвертый кварталы отчетного налогового периода.

Сумма авансовых платежей по корпоративному подоходному налогу, подлежащая уплате за период после сдачи декларации по корпоративному подоходному налогу за предыдущий налоговый период, исчисленная в соответствии с пунктами 6 и 7 статьи 141 Налогового кодекса, уплачивается равными долями в течение второго, третьего, четвертого кварталов отчетного налогового периода.

Рассмотрим порядок расчета сумм авансовых платежей по корпоративному подоходному налогу на различных примерах.

Пример 1.

Рассчитаем суммы авансовых платежей по корпоративному подоходному налогу на 2016 год, подлежащей уплате за период до и после сдачи декларации за 2015 год на примере ТОО «INVENTERRA», БИН 010940000162. ТОО «INVENTERRA», общеустановленный режим налогообложения, вид деятельности - интернет продажи, совокупный годовой доход за 2014 год с учетом корректировок по декларации по корпоративному подоходному налогу за 2014 год превышает 325 000 МРП. В 2015 году ТОО также исчисляло авансовые платежи по корпоративному подоходному налогу. Общая сумма авансовых платежей в 2015 году по расчетам составила 20 000 000 тенге.

По декларации по корпоративному подоходному налогу за 2015 год ТОО «INVENTERRA получило убыток.

Предполагаемая сумма корпоративного подоходного налога на 2016 год составит 45 555 000 тенге.

Сумма авансовых платежей по корпоративному подоходному налогу, подлежащей уплате за период до сдачи декларации для внесения в ФНО 101.01 будет рассчитываться следующим образом: ¼ от общей суммы авансовых платежей исчисленных в 2015 году, то есть ¼ от 20 000 000, что составит 5 000 000 тенге. Ежемесячно в срок не позднее 25 января, 25 февраля и 25 марта в бюджет по месту нахождения ТОО будет уплачиваться сумма 1/3 от 5 000 000 тенге, то есть по 1 666 667 тенге.

Сумма авансовых платежей по корпоративному подоходному налогу, подлежащей уплате за период после сдачи декларации для внесения в ФНО 101.02 будет рассчитываться следующим образом: 3/4 от предполагаемой суммы корпоративного подоходного налога за 2016 год, то есть 3/4 от 45 555 000, что составит 34 166 250 тенге. Ежемесячно в срок не позднее 25 апреля, 25 мая, 25 июня, 25 июля, 25 августа, 25 сентября, 25 октября, 25 ноября и 25 декабря в бюджет по месту нахождения ТОО будет уплачиваться сумма 1/9 от 34 166 250 тенге, то есть по 3 796 250 тенге.

Пример 2.

Рассчитаем суммы авансовых платежей по корпоративному подоходному налогу на 2016 год, подлежащей уплате за период до и после сдачи декларации за 2015 год на примере ТОО «INVENTERRA», БИН 010940000162. ТОО «INVENTERRA», общеустановленный режим налогообложения, вид деятельности - интернет продажи, совокупный годовой доход за 2014 год с учетом корректировок по декларации по корпоративному подоходному налогу за 2014 год превышает 325 000 МРП. В 2015 году ТОО не исчисляло авансовые платежи по корпоративному подоходному налогу.

По декларации по корпоративному подоходному налогу за 2015 год ТОО «INVENTERRA сумма корпоративного подоходного налога к уплате составила 1 200 000 тенге.

Предполагаемая сумма корпоративного подоходного налога в 2016 году составит 3 000 000 тенге

Сумма авансовых платежей по корпоративному подоходному налогу, подлежащей уплате за период до сдачи декларации для внесения в ФНО 101.01 будет рассчитываться следующим образом: ¼ от предполагаемой суммы корпоративного подоходного налога в 2016 году, то есть ¼ от 3 000 000, что составит 750 000 тенге. Ежемесячно в срок не позднее 25 января, 25 февраля и 25 марта в бюджет по месту нахождения ТОО будет уплачиваться сумма 1/3 от 750 000 тенге, то есть по 250 000 тенге.

Сумма авансовых платежей по корпоративному подоходному налогу, подлежащей уплате за период после сдачи декларации для внесения в ФНО 101.02 будет рассчитываться следующим образом: 3/4 от суммы корпоративного подоходного налога, исчисленного за 2015 год, то есть 3/4 от 1 200 000, что составит 900 000 тенге. Ежемесячно в срок не позднее 25 апреля, 25 мая, 25 июня, 25 июля, 25 августа, 25 сентября, 25 октября, 25 ноября и 25 декабря в бюджет по месту нахождения ТОО будет уплачиваться сумма 1/9 от 900 000 тенге, то есть по 100 000 тенге.

Пример 3.

Рассчитаем суммы авансовых платежей по корпоративному подоходному налогу на 2016 год, подлежащей уплате за период до и после сдачи декларации за 2015 год на примере ТОО «INVENTERRA», БИН 010940000162. ТОО «INVENTERRA», общеустановленный режим налогообложения, вид деятельности - интернет продажи, совокупный годовой доход за 2014 год с учетом корректировок по декларации по корпоративному подоходному налогу за 2014 год превышает 325 000 МРП. В 2015 году ТОО также исчисляло авансовые платежи по корпоративному подоходному налогу. Общая сумма авансовых платежей в 2015 году по расчетам составила 5 000 000 тенге.

По декларации по корпоративному подоходному налогу за 2015 год ТОО «INVENTERRA не имело налогооблагаемого дохода.

Предполагаемая сумма корпоративного подоходного налога на 2016 год составит 3 000 000 тенге.

Допустим, что ТОО при исчислении суммы авансовых платежей, подлежащих уплате за период до сдачи декларации по корпоративному подоходному налогу допустило ошибку, и отразило в ФНО 101.01 ежемесячную сумму в размере 400 000 тенге.

Руководствуясь частью 3 пункта 4 статьи 141 Налогового кодекса, налоговый орган самостоятельно произвел начисление суммы авансовых платежей, которые были рассчитаны как положительная разница между (1/4´5 000 000)/3 = 416 667 и суммой исчисленной ТОО, то есть 400 000. Ежемесячно было доначислено по 16 667 тенге.

Сумма авансовых платежей по корпоративному подоходному налогу, подлежащей уплате за период после сдачи декларации для внесения в ФНО 101.02 будет рассчитываться следующим образом: 3/4 от предполагаемой суммы корпоративного подоходного налога за 2016 год, то есть 3/4 от 3 000 000, что составит 2 250 000 тенге. Ежемесячно в срок не позднее 25 апреля, 25 мая, 25 июня, 25 июля, 25 августа, 25 сентября, 25 октября, 25 ноября и 25 декабря в бюджет по месту нахождения ТОО будет уплачиваться сумма 1/9 от 2 250 000 тенге, то есть по 250 000 тенге.

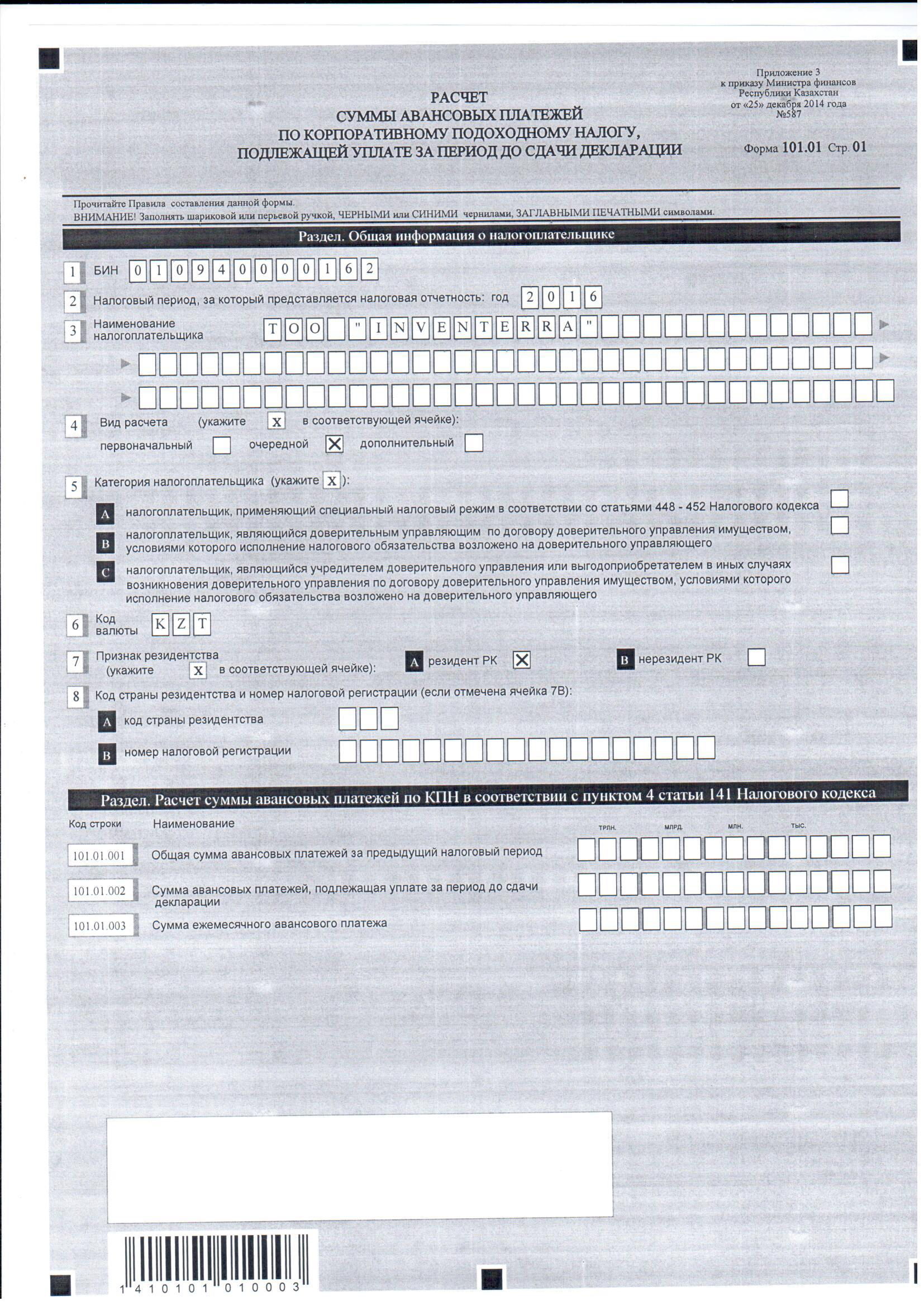

Заполним расчет суммы авансовых платежей по корпоративному подоходному налогу на 2016 год, подлежащей уплате за период до сдачи декларации по форме 101.01 на основе примера 2.

Заполнение формы 101.01

В разделе «Общая информация о налогоплательщике» налогоплательщик указывает следующие данные:

1) БИН - бизнес-идентификационный номер - 010940000162;

2) налоговый период, за который представляется налоговая отчетность - отчетный налоговый период, за который представляется расчет до сдачи декларации (указывается арабскими цифрами) - 2016;

3) наименование налогоплательщика - ТОО «INVENTERRA».

Указывается наименование юридического лица в соответствии с учредительными документами.

При исполнении налогового обязательства доверительным управляющим в соответствии с договором доверительного управления имуществом юридическое лицо - доверительный управляющий указывает в строке свое наименование в соответствии с учредительными документами;

4) вид расчета - очередной.

Соответствующие ячейки отмечаются с учетом отнесения расчета до сдачи декларации к видам налоговой отчетности, указанным в статье 63 Налогового кодекса;

5) категория налогоплательщика - ячейка не отмечается.

Ячейки отмечаются в случае, если налогоплательщик относится к одной или нескольким категориям, указанным в строках A, В, С;

6) код валюты - KZT.

Указывается код валюты с приложением 23 «Классификатор валют», утвержденным решением Комиссии Таможенного союза от 20 сентября 2010 года № 378 «О классификаторах, используемых для заполнения таможенных деклараций»;

7) признак резидентства - отмечается ячейка А:

ячейка А отмечается налогоплательщиком-резидентом Республики Казахстан;

ячейка В отмечается налогоплательщиком-нерезидентом Республики Казахстан;

8) код страны резидентства и номер налоговой регистрации - ячейка не отмечается.

Заполняется в случае, если расчет до сдачи декларации составляется налогоплательщиком-нерезидентом Республики Казахстан, при этом:

в строке А указывается код страны резидентства нерезидента в соответствии с приложением 22 «Классификатор стран мира» к решению;

в строке В указывается номер налоговой регистрации нерезидента в стране резидентства нерезидента.

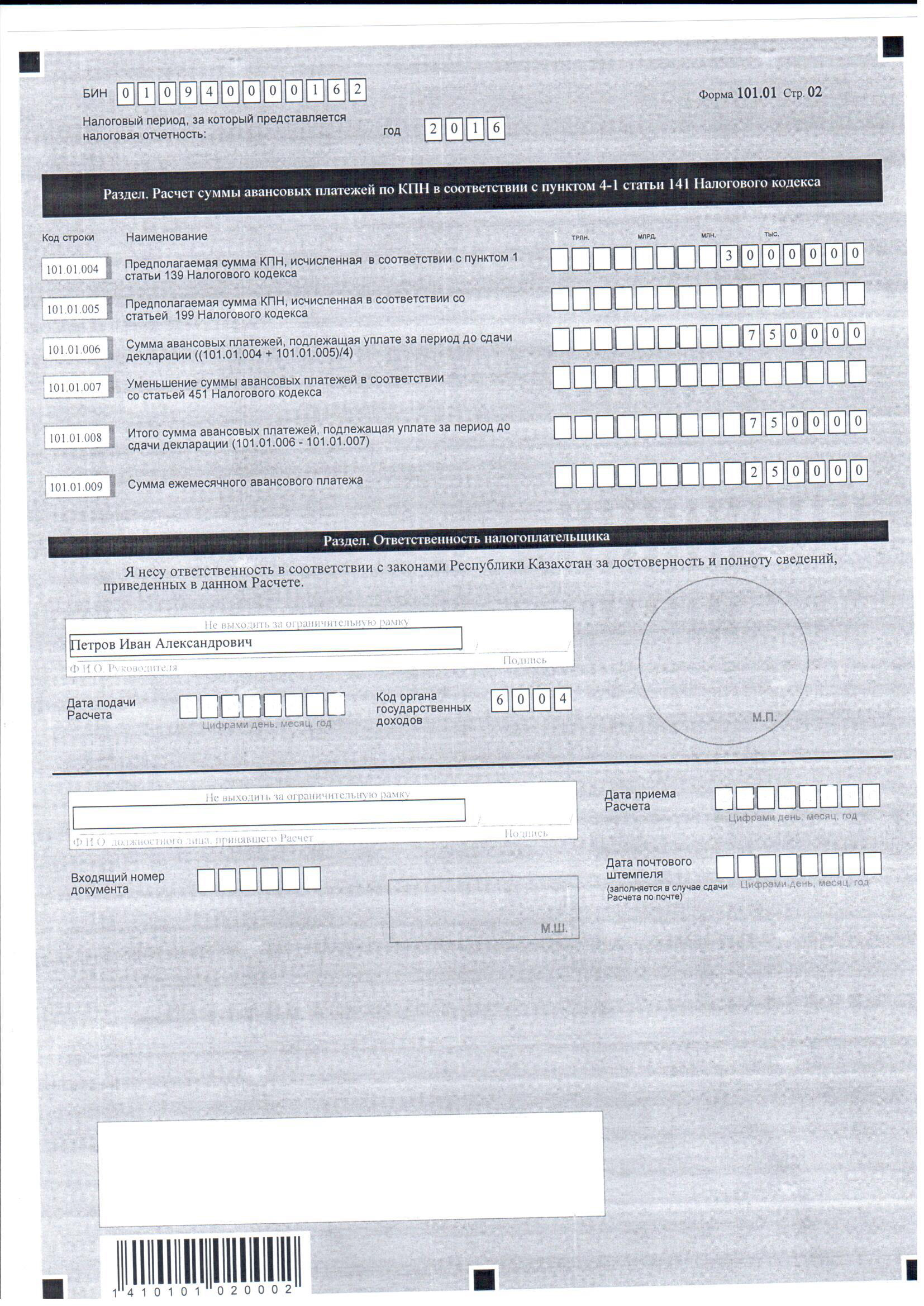

Раздел «Расчет суммы авансовых платежей по КПН в соответствии с пунктом 4-1 статьи 141 Налогового кодекса» заполняется налогоплательщиком, который в предыдущем налоговом периоде не исчислял и не уплачивал авансовые платежи по КПН.

В данном разделе:

1) в строке 101.01.004 указывается сумма КПН, которая предположительно будет исчислена за отчетный налоговый период в соответствии с пунктом 1 статьи 139 Налогового кодекса - 3 000 000;

2) в строке 101.01.005 указывается сумма КПН, которая предположительно будет исчислена за отчетный налоговый период в соответствии со статьей 199 Налогового кодекса - не заполняется;

3) в строке 101.01.006 указывается сумма авансовых платежей по КПН, подлежащих уплате за период до сдачи декларации. Определяется как одна четвертая от суммы строк 101.01.004 и 101.01.005 ((101.01.004 + 101.01.005)/4) - 750 000;

4) строка 101.01.007 заполняется налогоплательщиком, осуществляющим виды деятельности, налогообложение которых осуществляется в соответствии со статьями 448 - 452 Налогового кодекса и отметившими ячейку «А» строки 5 - не заполняется.

В данной строке указывается одна четвертая суммы уменьшения авансовых платежей по КПН, которая определяется в следующем порядке:

в случае если налогоплательщик осуществляет деятельность исключительно в рамках специального налогового режима в соответствии со статьями 448 - 452 Налогового кодекса - в размере 70 процентов от суммы КПН, которая предположительно будет исчислена по итогам налогового периода в соответствии с пунктом 1 статьи 139 Налогового кодекса ((101.01.004/4) × 70%);

в случае если налогоплательщик одновременно осуществляет виды деятельности, налогообложение которых осуществляется в соответствии со статьями 448 - 452 Налогового кодекса, а также виды деятельности, налогообложение которых производится в общеустановленном порядке - в размере 70 процентов от суммы КПН, которая предположительно будет исчислена по итогам налогового периода в соответствии с пунктом 1 статьи 139 Налогового кодекса с налогооблагаемого дохода, полученного по видам деятельности, налогообложение которых осуществляется в соответствии со статьями 448 - 452 Налогового кодекса;

5) в строке 101.01.008 указывается итоговая сумма авансовых платежей по КПН, подлежащая уплате за период до сдачи декларации - 750 000.

В случае если отмечена ячейка «A» строки 5, данная строка определяется с учетом строки 101.01.007 (101.01.006 - 101.01.007). В случае если ячейка «А» строки 5 не отмечена, в данную строку переносится значение строки 101.01.006;

6) в строке 101.01.009 указывается ежемесячная сумма авансового платежа за январь, февраль, март месяцы налогового периода. Определяется как одна третья от строки 101.00.008 (101.01.008/3) - 250 000.

В разделе «Ответственность налогоплательщика»:

1) в поле «Ф.И.О. руководителя» указываются фамилия, имя, отчество (при его наличии) руководителя в соответствии с учредительными документами - Петров Иван Александрович;

2) дата подачи расчета - не позднее 20 января 2016 года.

Указывается дата подачи расчета до сдачи декларации в орган государственных доходов.

3) код органа государственных доходов - 6004.

Указывается код органа государственных доходов по месту нахождения налогоплательщика;

4) в поле «Ф.И.О. должностного лиц, принявшего расчет» указывается фамилия, имя, отчество (при его наличии) работника органа государственных доходов, принявшего Расчет до сдачи декларации;

5) дата приема расчета.

Указывается дата представления расчета до сдачи декларации в соответствии с пунктом 2 статьи 584 Налогового кодекса;

6) входящий номер документа.

Указывается регистрационный номер расчета до сдачи декларации, присваиваемый органом государственных доходов;

7) дата почтового штемпеля.

Указывается дата почтового штемпеля, проставленного почтовой или иной организацией связи.

В электронной форме заполненный расчет суммы авансовых платежей по корпоративному подоходному налогу, подлежащей уплате за период до сдачи декларации (форма 101.01) будет выглядеть следующим образом:

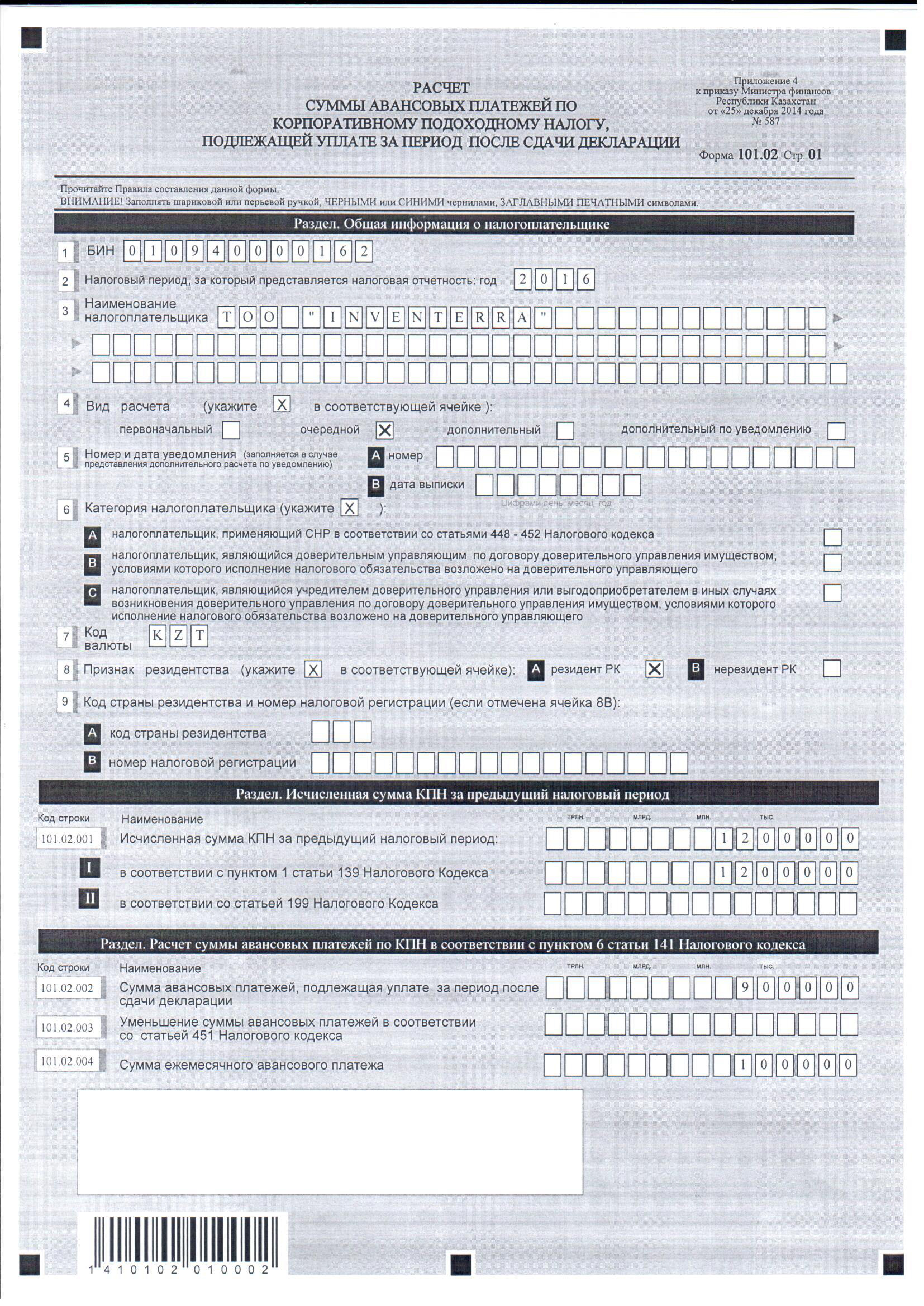

Заполним расчет суммы авансовых платежей по корпоративному подоходному налогу на 2016 год, подлежащей уплате за период после сдачи декларации по форме 101.02 на основе примера 2.

Заполнение формы 101.02

В разделе «Общая информация о налогоплательщике» налогоплательщик указывает следующие данные:

1) БИН - 010940000162;

2) налоговый период, за который представляется налоговая отчетность -2016;

3) наименование налогоплательщика - ТОО «INVENTERRA»;

4) вид расчета - очередной;

5) номер и дата уведомления.

Строки заполняются в случае предоставления дополнительного расчета после сдачи декларации по уведомлению, предусмотренного подпунктом 4) пункта 3 статьи 63 Налогового кодекса - ячейка не отмечается;

6) категория налогоплательщика.

Ячейки отмечаются в случае, если налогоплательщик относится к одной или нескольким категориям, указанным в строках A, В, С - ячейка не отмечается;

7) код валюты - KZT;

8) признак резидентства - отмечается ячейка А:

ячейка А отмечается налогоплательщиком-резидентом Республики Казахстан.

ячейка В отмечается налогоплательщиком-нерезидентом Республики Казахстан;

9) код страны резидентства и номер налоговой регистрации - ячейка не отмечается.

Заполняется в случае, если расчет после сдачи декларации составляется налогоплательщиком-нерезидентом Республики Казахстан, при этом:

в строке А указывается код страны резидентства нерезидента в соответствии с приложением 22 «Классификатор стран мира» к решению;

в строке В указывается номер налоговой регистрации нерезидента в стране резидентства нерезидента.

Поскольку по декларации по корпоративному подоходному налогу за 2015 год сумма корпоративного подоходного налога ТОО «INVENTERRA» к уплате составила 1 200 000 тенге, то авансовые платежи исчисляются в размере 3/4 от 1 200 000 тенге.

В разделе «Исчисленная сумма КПН за предыдущий налоговый период»:

1) в строке 101.02.001 указывается исчисленная за предыдущий налоговый период сумма КПН, определенная как сумма строк 101.02.001 I и 101.02.001 II - 1 200 000;

2) в строке 101.02.001 I указывается сумма КПН, исчисленная за предыдущий налоговый период в соответствии с пунктом 1 статьи 139 Налогового кодекса - 1 200 000;

3) в строке 101.02.001 II указывается сумма КПН, исчисленная за предыдущий налоговый период в соответствии со статьей 199 Налогового кодекса на чистый доход.

В разделе «Расчет суммы авансовых платежей по КПН в соответствии с пунктом 6 статьи 141 Налогового кодекса»:

1) в строке 101.02.002 указывается сумма авансовых платежей по КПН, подлежащая уплате за период после сдачи декларации и определенная в размере трех четвертых от указанной в строке 101.02.001 суммы КПН за предыдущий налоговый период (3/4 × 101.02.001) - 900 000;

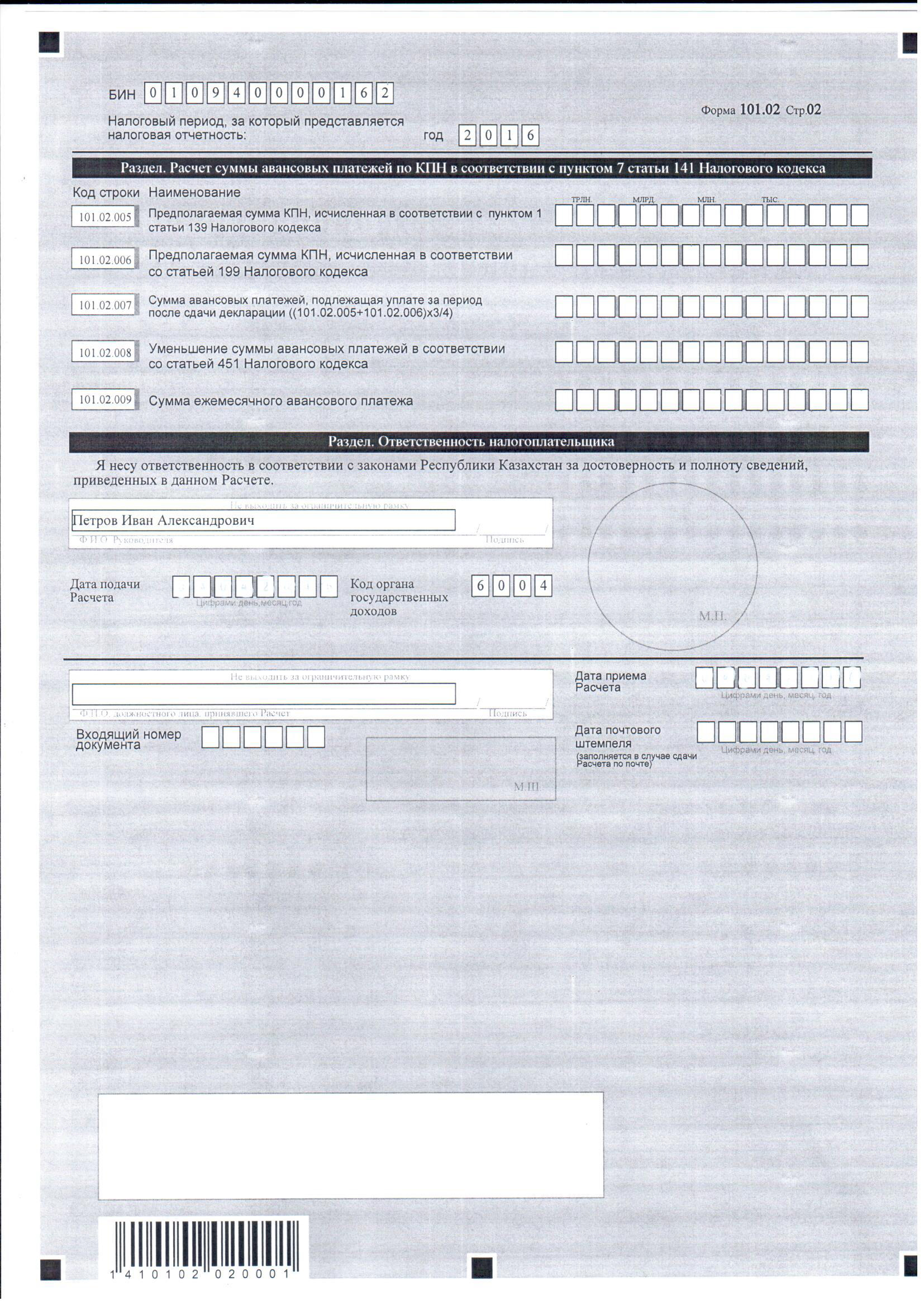

2) строка 101.02.003 заполняется налогоплательщиком, который в предыдущем налоговом периоде применял специальный налоговый режим в соответствии со статьями 448 - 452 Налогового кодекса и, при этом: - не заполняется

применяет такой режим в отчетном налоговом периоде;

при заполнении данного расчета отметил ячейку «А» строки 6.

В данной строке указывается три четвертых суммы уменьшения авансовых платежей в соответствии со статьей 451 Налогового кодекса, которая определяется в следующем порядке:

в случае если налогоплательщик в предыдущем налоговом периоде осуществлял деятельность исключительно в рамках СНР в соответствии со статьями 448 - 452 Налогового кодекса - в размере 70 процентов от суммы КПН, исчисленной за предыдущий налоговый период в соответствии с пунктом 1 статьи 139 Налогового кодекса ((101.02.001 I × 3/4) × 70%);

в случае если налогоплательщик в предыдущем налоговом периоде одновременно осуществлял виды деятельности, налогообложение которых осуществлялось в соответствии со статьями 448 - 452 Налогового кодекса, и виды деятельности, налогообложение которых производилось в общеустановленном порядке - в размере 70 процентов от суммы КПН, которая была исчислена по итогам предыдущего налогового периода в соответствии с пунктом 1 статьи 139 Налогового кодекса с налогооблагаемого дохода, полученного по видам деятельности, налогообложение которых осуществлялось в соответствии со статьями 448 - 452 Налогового кодекса;

3) в строке 101.02.004 указывается сумма ежемесячного авансового платежа по КПН, подлежащая уплате за 2, 3 и 4 кварталы отчетного налогового периода - 100 000.

В случае, если отмечена ячейка «А» 6, строка 101.02.004 определяется с учетом строки 101.02.003 ((101.02.001 I - 101.02.003 + 101.02.001 II)/9).

В случае, если ячейка «А» строки 6 не отмечена, строка 100.00.004 определяется как одна девятая строки 100.00.002 (100.02.002 / 9);

В разделе «Ответственность налогоплательщика»:

1) в поле «Ф.И.О. руководителя» указываются фамилия, имя, отчество (при его наличии) руководителя в соответствии с учредительными документами - Петров Иван Александрович;

2) дата подачи расчета.

Указывается дата подачи расчета после сдачи декларации в орган государственных доходов - в течение двадцати календарных дней со дня сдачи декларации;

3) код органа государственных доходов - 6004.

В электронной форме заполненный расчет суммы авансовых платежей по корпоративному подоходному налогу, подлежащей уплате за период после сдачи декларации (форма 101.02) будет выглядеть следующим образом:

Настоящий материал является объектом авторского права.

Перепечатка и иное использование запрещено правообладателем