Подпункт 68 пункта 9 введен в действие с 1 января 2018 г.

68) в пункте 2 статьи 525:

в абзаце третьем части первой слово «земельному» исключить;

дополнить частью второй следующего содержания:

«При этом расчет текущих платежей или дополнительный расчет текущих платежей представляется по объектам, по которым возникли или изменились налоговые обязательства по состоянию на первое число месяца наступления очередного срока уплаты текущих платежей.»;

Подпункт 69 пункта 9 введен в действие с 1 июля 2019 г.

69) пункты 1 и 2 статьи 553 изложить в следующей редакции:

«1. Ставки регистрационных сборов определяются в размере, кратном месячному расчетному показателю, установленному законом о республиканском бюджете (далее по тексту настоящей главы - МРП) и действующему на дату уплаты таких сборов.

2. Ставки сбора за государственную (учетную) регистрацию юридических лиц, их филиалов и представительств, за исключением коммерческих организаций, а также их перерегистрацию составляют:

| № п/п | Виды регистрационных действий | Ставки (МРП) |

| 1 | 2 | 3 |

| 1. | За государственную регистрацию (перерегистрацию), государственную регистрацию прекращения деятельности юридических лиц (в том числе при реорганизации в случаях, предусмотренных законодательством Республики Казахстан), учетную регистрацию (перерегистрацию), снятие с учетной регистрации их филиалов и представительств, за исключением коммерческих организаций: | |

| 1.1. | юридических лиц, их филиалов и представительств | 6,5 |

| 1.2. | политических партий, их филиалов и представительств | 14 |

| 2. | За государственную регистрацию (перерегистрацию), государственную регистрацию прекращения деятельности (в том числе при реорганизации в случаях, предусмотренных законодательством Республики Казахстан) учреждений, финансируемых из средств бюджета, кооперативов собственников помещений (квартир), учетную регистрацию (перерегистрацию), снятие с учетной регистрации их филиалов и представительств: | |

| 2.1. | за государственную регистрацию, регистрацию прекращения деятельности, учетную регистрацию, снятие с учетной регистрации | 1 |

| 2.2. | за перерегистрацию | 0,5 |

| 3. | За государственную регистрацию (перерегистрацию), государственную регистрацию прекращения деятельности (в том числе при реорганизации в случаях, предусмотренных законодательством Республики Казахстан) детских и молодежных общественных объединений, а также общественных объединений инвалидов, учетную регистрацию (перерегистрацию), снятие с учетной регистрации их филиалов и представительств, филиалов республиканских и региональных национально-культурных общественных объединений: | |

| 3.1. | за регистрацию (в том числе при реорганизации в случаях, предусмотренных законодательством Республики Казахстан) | 2 |

| 3.2. | за перерегистрацию, государственную регистрацию прекращения деятельности (в том числе при реорганизации в случаях, предусмотренных законодательством Республики Казахстан), снятие с учетной регистрации | 1 |

»;

Абзацев первый подпункта 70 пункта 9 введен в действие с 1 января 2018 г.

70) в таблице пункта 4 статьи 554:

строки 1.83.2 и 1.83.3 исключить;

Абзацы третий - восьмой подпункта 70 пункта 9 введены в действие с 1 января 2018 г.

строки 2.1, 2.2, 2.3, 3 и 3.1 изложить в следующей редакции:

«

| 2.1. | на все виды деятельности, за исключением указанных в пунктах 1.51. - 1.53., 1.55. - 1.59., 1.79. - 1.80. | 100% от соответствующей ставки, установленной в пункте 1 настоящей таблицы |

| 2.2. | на виды деятельности, указанные в пунктах 1.51. - 1.53., 1.55. - 1.59. | 10% от соответствующей ставки, установленной в пункте 1 настоящей таблицы |

| 2.3. | на виды деятельности, указанные в пунктах 1.79. - 1.80. | 1 |

| 3. | Ставки за переоформление лицензий: | |

| 3.1. | за все виды лицензий, за исключением переоформления лицензии на экспорт и импорт товаров, а также на экспорт и импорт продукции, подлежащей экспортному контролю | 10% от соответствующей ставки, установленной в пункте 1 настоящей таблицы |

»;

71) статью 635 дополнить пунктом 3 следующего содержания:

«3. В случае, если на дату представления декларации о доходах и имуществе отсутствует утвержденный аудиторский отчет финансовой отчетности, исчисление суммарной прибыли контролируемых иностранных компаний или постоянных учреждений контролируемых иностранных компаний производится в дополнительной декларации о доходах и имуществе, представляемой в течение шестидесяти рабочих дней, следующих за днем утверждения аудиторского отчета по финансовой отчетности, но не позднее 31 марта второго года, следующего за отчетным налоговым периодом, с учетом положений статьи 211 настоящего Кодекса.»;

72) в пункте 2 статьи 638:

абзац шестой части первой изложить в следующей редакции:

«Сэ - эффективная ставка, исчисленная в соответствии с подпунктом 12) пункта 4 статьи 294 настоящего Кодекса, без учета подоходного налога, удержанного у источника выплаты в Республике Казахстан с доходов, указанных в подпунктах 2) - 6) пункта 3 статьи 340 настоящего Кодекса.»;

дополнить частью второй следующего содержания:

«Положения настоящего пункта не применяются к контролируемой иностранной компании и (или) постоянному учреждению контролируемой иностранной компании, которые зарегистрированы в государствах с льготным налогообложением.»;

73) в статье 639:

в части первой пункта 1:

подпункт 1) изложить в следующей редакции:

«1) сумма корпоративного подоходного налога, удержанного у источника выплаты в Республике Казахстан в налоговом периоде с дохода или налогооблагаемого дохода контролируемой иностранной компании из источников в Республике Казахстан, включенного в финансовую прибыль контролируемой иностранной компании, соразмерно доле прямого, косвенного, конструктивного участия или прямого, косвенного, конструктивного контроля резидента в контролируемой иностранной компании и (или) в постоянном учреждении контролируемой иностранной компании, подлежащую налогообложению (обложенную налогом) в отчетном или предыдущем налоговом периоде в Республике Казахстан в соответствии со статьей 340 настоящего Кодекса, за исключением суммы корпоративного подоходного налога, удержанного у источника выплаты в Республике Казахстан с доходов в виде дивидендов. Положение настоящего подпункта применяется к сумме корпоративного подоходного налога, удержанного у источника выплаты, исчисленного с применением ставки, составляющей менее 10 процентов, и в случае, если резидентом не применяются положения пункта 2 статьи 638 настоящего Кодекса;»;

в подпункте 2):

абзац второй изложить в следующей редакции:

«Нв = Д × К × (Ск - Сэ)/100%, где:»;

дополнить абзацем пятым следующего содержания:

«К - коэффициент прямого, косвенного, конструктивного участия или прямого, косвенного, конструктивного контроля резидента в контролируемой иностранной компании и (или) постоянном учреждении контролируемой иностранной компании;»;

абзац первый пункта 2 изложить в следующей редакции:

«2. Положения подпункта 1) или 2) части первой пункта 1 настоящей статьи применяются к контролируемой иностранной компании и (или) постоянному учреждению контролируемой иностранной компании, которые не зарегистрированы в государствах с льготным налогообложением, и при наличии у физического лица-резидента копий следующих документов:»;

Подпункт 74 пункта 9 введен в действие с 1 января 2018 г.

74) в пункте 7 статьи 645:

часть вторую изложить в следующей редакции:

«В целях настоящего раздела при налогообложении дивидендов, возникающих при корректировке объектов налогообложения в соответствии с настоящим Кодексом и законодательством Республики Казахстан о трансфертном ценообразовании, под выплатой дохода понимается определение дохода в соответствии с подпунктом 16) пункта 1 статьи 1 настоящего Кодекса. При этом датой выплаты дохода является 31 марта года, следующего за отчетным налоговым периодом.»;

часть третью исключить;

Подпункт 75 пункта 9 введен в действие с 1 января 2018 г.

75) пункт 1 статьи 656 изложить в следующей редакции:

«1. Порядок налогообложения, установленный настоящей статьей, распространяется на доходы иностранцев и лиц без гражданства, направленных в Республику Казахстан юридическим лицом-нерезидентом, включая доходы, определенные пунктом 1 статьи 322 настоящего Кодекса, полученные (подлежащие получению):

от деятельности в Республике Казахстан по трудовому договору (соглашению, контракту), заключенному с таким юридическим лицом-нерезидентом, являющимся работодателем;

от деятельности в Республике Казахстан по договору (контракту) гражданско-правового характера, заключенному с таким юридическим лицом-нерезидентом;

от деятельности в Республике Казахстан в виде материальной выгоды, полученной от такого юридического лица-нерезидента в связи с деятельностью в Республике Казахстан;

надбавки, выплачиваемые в связи с проживанием в Республике Казахстан таким юридическим лицом-нерезидентом.

Положения настоящей статьи применяются к указанным настоящим пунктом доходам, если иное не установлено пунктом 7 статьи 655 настоящего Кодекса, при условии, что иностранец или лицо без гражданства является работником или подрядчиком юридического лица-нерезидента, не имеющего постоянного учреждения в Республике Казахстан от выполнения работ, оказания услуг на территории Республики Казахстан.»;

Абзац первый подпункта 76 пункта 9 введен в действие с 1 января 2018 г.

76) в статье 679:

Абзацы второй, третий подпункта 76 пункта 9 введены в действие с 1 июля 2019 г.

подпункт 2) части первой пункта 1 изложить в следующей редакции:

«2) вновь образованными юридическими лицами - в уведомлении о применяемом режиме налогообложения по форме, установленной уполномоченным органом, представляемом в налоговый орган не позднее пяти рабочих дней после государственной регистрации в регистрирующем органе;»;

Абзац четвертый - шестой подпункта 76 пункта 9 введены в действие с 1 января 2018 г.

пункты 3 и 4 изложить в следующей редакции:

«3. Выбранный специальный налоговый режим для производителей сельскохозяйственной продукции изменению в течение календарного года не подлежит, за исключением возникновения случаев несоответствия условиям применения специального налогового режима, установленным настоящим разделом для такого режима налогообложения.

4. При переходе (переводе) со специального налогового режима для субъектов малого бизнеса на общеустановленный порядок налогообложения последующий переход на специальный налоговый режим для субъектов малого бизнеса возможен не ранее чем через один календарный год применения общеустановленного порядка.»;

Абзацы седьмой, восьмой подпункта 76 пункта 9 введены в действие с 1 июля 2019 г.

подпункт 2) пункта 8 изложить в следующей редакции:

«2) для вновь образованных юридических лиц, представивших уведомление о применяемом режиме налогообложения в установленный настоящей статьей срок, - дата государственной регистрации в регистрирующем органе;»;

Подпункт 77 пункта 9 введен в действие с 1 января 2019 г.

77) подпункт 2) пункта 2 статьи 683 дополнить частью второй следующего содержания:

«При этом в доход, указанный в абзаце третьем части первой настоящего подпункта, не включаются доходы в пределах 70 048-кратного размера месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года, полученные индивидуальным предпринимателем путем безналичных расчетов с обязательным применением трехкомпонентной интегрированной системы.»;

Абзацы первый - третий подпункта 78 пункта 9 введены в действие с 1 января 2018 г.

78) в пункте 12 статьи 723:

часть вторую изложить в следующей редакции:

«В случае если в соответствии с законодательством Республики Казахстан о газе и газоснабжении сырой газ, в том числе прошедший переработку, приобретается национальным оператором в рамках преимущественного права государства, то доход от реализации такого сырого газа, в том числе прошедшего переработку, определяется недропользователем в соответствии со статьей 227 настоящего Кодекса.»;

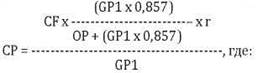

абзац второй части пятой изложить в следующей редакции:

«

»;

Подпункт 79 пункта 9 введен в действие с 1 января 2018 г.

79) в статье 745:

в подпункте 3) пункта 3 слова «прошедшего первичную переработку (обогащение)» заменить словами «в том числе прошедшего только первичную переработку (обогащение)»;

в пункте 5 слова «прошедшего только первичную переработку (обогащение)» заменить словами «в том числе прошедшего только первичную переработку (обогащение)»;

в пункте 6:

в абзаце первом части первой слова «прошедшего только первичную переработку (обогащение)» заменить словами «в том числе прошедшего только первичную переработку (обогащение)»;

в части второй слова «прошедшего первичную переработку (обогащение)» заменить словами «в том числе прошедшего только первичную переработку (обогащение)»;

Подпункт 80 пункта 9 введен в действие с 1 января 2018 г.

80) статью 747 дополнить частью третьей следующего содержания:

«Для целей настоящей главы единицей объема добытого общераспространенного полезного ископаемого и лечебной грязи признается один кубический метр или одна тонна.»;

Подпункт 81 пункта 9 введен в действие с 1 января 2018 г.

81) пункт 1 статьи 748 изложить в следующей редакции:

«1. Ставки налога на добычу полезных ископаемых на общераспространенные полезные ископаемые и лечебные грязи исчисляются за единицу объема добытого общераспространенного полезного ископаемого и лечебной грязи исходя из размера месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года, и составляют:

| № п/п | Наименование полезных ископаемых | Ставки, в МРП |

| 1 | 2 | 3 |

| 1. | Метаморфические породы, в том числе мрамор, кварцит, кварцево-полевошпатовые породы | 0,02 |

| 2. | Магматические горные породы, в том числе гранит, сиенит, диорит, габбро, риолит (липарит), андезит, диабаз, базальт, вулканические туфы, шлаки, пемзы, вулканические стекла и стекловидные породы (перлит, обсидиан) | 0,02 |

| 3. | Осадочные горные породы, в том числе галечники и гравий, гравийно-песчаная (песчано-гравийная) смесь, пески и песчаники, глины и глинистые породы (суглинки, алевролиты, аргиллиты, глинистые сланцы), соль поваренная, гипсовые породы, мергели, известняки, в том числе ракушечники, меловые породы, доломиты, известняково-доломитовые породы, кремнистые породы (трепел, опока, диатомит), природные пигменты, торф | 0,015 |

| 4. | Лечебные грязи | 0,02 |

».

10. В Кодекс Республики Казахстан от 26 декабря 2017 года «О таможенном регулировании в Республике Казахстан (Ведомости Парламента Республики Казахстан, 2017 г., № 23-І, 23-II, ст. 110; 2018 г., № 15, ст. 50; № 19, ст. 62; № 24, ст. 93):

1) пункт 4 статьи 19 изложить в следующей редакции:

«4. Любая информация, полученная в соответствии с пунктом 3 настоящей статьи, не подлежит разглашению и распространению, за исключением случаев передачи информации:

другому государственному органу Республики Казахстан в соответствии с законодательством Республики Казахстан;

Комиссии для целей расследований в соответствии с законодательством Республики Казахстан о специальных защитных, антидемпинговых и компенсационных мерах по отношению к третьим странам;

компетентному органу иностранного государства и (или) союза иностранных государств при проведении в отношении товаров, происходящих из Республики Казахстан, специальных защитных, антидемпинговых, компенсационных расследований в соответствии с законодательством Республики Казахстан;

компетентному органу государства - члена Евразийского экономического союза и (или) Евразийской экономической комиссии при проведении компенсирующего расследования в соответствии с законодательством Республики Казахстан.»;

2) подпункт 5) части второй пункта 3 статьи 150 изложить в следующей редакции:

«5) самостоятельном выявлении и добровольном устранении нарушений в течение срока исковой давности (кроме таможенных деклараций, по которым начата выездная таможенная проверка), если нарушения влияют на размер подлежащих к уплате таможенных платежей и налогов, специальных, антидемпинговых, компенсационных пошлин, за исключением случаев, когда вносимые изменения влекут за собой заявление сведений об иных товарах, чем товары, которые были указаны в зарегистрированной декларации на товары;»;

Подпункт 3 пункта 10 введен в действие с 1 января 2018 г.

3) в статье 189:

часть вторую пункта 2 исключить;

часть третью пункта 3 изложить в следующей редакции:

«По мотивированному обращению декларанта срок подачи полной декларации (полных деклараций) продлевается таможенным органом на срок, необходимый для завершения поставки, но не более чем на сорок пять рабочих дней.»;

4) пункт 5 статьи 266 изложить в следующей редакции:

«5. При помещении продуктов переработки под таможенную процедуру выпуска для внутреннего потребления налоги исчисляются в следующем порядке:

1) сумма подлежащего исчислению налога на добавленную стоимость определяется исходя из стоимости операций по переработке товаров вне таможенной территории Евразийского экономического союза.

В случае, если заявленная при таможенном декларировании продуктов переработки стоимость операций по переработке товаров вне таможенной территории Евразийского экономического союза не подтверждена документально либо представленные документы не подтверждают заявленные сведения о стоимости таких операций, она определяется в соответствии с пунктом 3 настоящей статьи.

Стоимость операций по переработке вне таможенной территории Евразийского экономического союза определяется в соответствии с пунктом 2 настоящей статьи;

2) акциз исчисляется в полном объеме, за исключением случая, указанного в части второй настоящего подпункта.

В случае, если операцией по переработке вне таможенной территории Евразийского экономического союза являлся ремонт вывезенных с таможенной территории Евразийского экономического союза товаров, акцизы не исчисляются и не уплачиваются.»;

5) в статье 291:

пункт 6 дополнить частью второй следующего содержания:

«Положения подпункта 1) части первой настоящего пункта не применяются в отношении товаров, ввозимых на территорию СЭЗ, пределы которой полностью или частично совпадают с участками таможенной границы Евразийского экономического союза, с территории сопредельного иностранного государства, для целей формирования почтовых отправлений, подлежащих последующему вывозу назначенным оператором почтовой связи за пределы таможенной территории Евразийского экономического союза, с учетом положений пункта 7-1 настоящей статьи.»;

дополнить пунктом 7-1 следующего содержания:

«7-1. Партии международных почтовых отправлений, сформированные назначенным оператором почтовой связи, из товаров, указанных в части второй пункта 6 настоящей статьи, подлежат вывозу с территории СЭЗ, пределы которой полностью или частично совпадают с участками таможенной границы Евразийского экономического союза, за пределы таможенной территории Евразийского экономического союза с помещением таких международных почтовых отправлений под таможенную процедуру таможенного транзита с применением особенностей, предусмотренных статьей 370 настоящего Кодекса. При этом документы, предусмотренные актами Всемирного почтового союза в отношении сформированных партий международных почтовых отправлений, оформляются назначенным оператором почтовой связи на территории СЭЗ, пределы которой полностью или частично совпадают с участками таможенной границы Евразийского экономического союза.

Назначенный оператор почтовой связи ведет учет иностранных товаров, ввозимых с территории сопредельного иностранного государства, для совершения операций по формированию из таких товаров партий международных почтовых отправлений.

По запросу контролирующего государственного органа или правоохранительного органа назначенный оператор почтовой связи предоставляет сведения о товарах, указанных в части второй настоящего пункта, в порядке, установленном законодательством Республики Казахстан.»;

в части второй пункта 8 слова «Уполномоченным органом может быть утвержден перечень товаров» заменить словами «Уполномоченным органом могут быть утверждены перечень и категории товаров»;

дополнить пунктом 14-1 следующего содержания:

«14-1. Положения пунктов 11, 12, 13 и 14 настоящей статьи не применяются в отношении иностранных товаров, ввозимых с территории сопредельного иностранного государства, для совершения операций по формированию из таких товаров партий международных почтовых отправлений.

Порядок совершения таможенных операций в отношении товаров, указанных в части первой настоящего пункта, связанных с формированием из указанных товаров партий международных почтовых отправлений, оформлением документов, предусмотренных актами Всемирного почтового союза, при вывозе сформированных международных почтовых отправлений с территории СЭЗ, пределы которой полностью или частично совпадают с участками таможенной границы Евразийского экономического союза, в соответствии с пунктом 7-1 настоящей статьи определяется уполномоченным органом по согласованию с уполномоченным органом в сфере таможенной политики.»;

6) пункт 9 статьи 369 изложить в следующей редакции:

«9. Документы, предусмотренные актами Всемирного почтового союза и сопровождающие международные почтовые отправления, могут использоваться в качестве декларации на товары при таможенном декларировании товаров, пересылаемых в международных почтовых отправлениях, в соответствии с таможенными процедурами выпуска для внутреннего потребления, экспорта, а также в соответствии с таможенной процедурой реимпорта товаров, вывезенных с таможенной территории Евразийского экономического союза в международных почтовых отправлениях и не врученных получателям в следующих случаях:

1) в отношении таких товаров не подлежат уплате таможенные пошлины, налоги;

2) в отношении таких товаров не установлены запреты и ограничения, не применяются меры защиты внутреннего рынка.»;

7) в статье 417:

пункт 2 изложить в следующей редакции:

«2. Камеральная таможенная проверка проводится таможенными органами по месту нахождения таможенного органа без выезда к проверяемому лицу, а также без оформления решения (предписания) таможенного органа о проведении камеральной таможенной проверки.

О начале проведения камеральной таможенной проверки таможенный орган уведомляет проверяемое лицо в порядке и по форме, которые утверждены уполномоченным органом.

При этом в рамках данного уведомления вправе направлять проверяемому лицу требование по представлению документов и (или) сведений в соответствии с пунктом 5 настоящей статьи.

Датой начала проведения камеральной таможенной проверки считается день направления уведомления, предусмотренного частью второй настоящего пункта, подписанного руководителем таможенного органа или заместителем руководителя таможенного органа.

Срок проведения камеральной таможенной проверки не должен превышать шесть месяцев.»;

абзац первый пункта 3 изложить в следующей редакции:

«3. Основаниями для проведения камеральных таможенных проверок являются:»;

пункт 4 дополнить частями второй и третьей следующего содержания:

«Не допускается повторная камеральная таможенная проверка одним и тем же таможенным органом товаров, по которым ранее таможенным органом была проведена камеральная таможенная проверка, за исключением оснований, предусмотренных подпунктами 3), 4), 5), 6) и 8) пункта 3 настоящей статьи.

Повторная камеральная таможенная проверка допускается в отношении условно выпущенных товаров, предусмотренных статьей 202 настоящего Кодекса, товаров, в отношении которых имеются ограничения по пользованию и распоряжению, предусмотренные статьей 250 Кодекса Республики Казахстан от 12 июня 2001 года «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс) и статьей 427 Кодекса Республики Казахстан от 25 декабря 2017 года «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс), а также случаев, когда предмет проводимой камеральной таможенной проверки, предусмотренный пунктом 6 статьи 416 настоящего Кодекса, не охвачен предыдущими камеральными таможенными проверками.»;

пункт 5 изложить в следующей редакции:

«5. В ходе проведения камеральной таможенной проверки таможенным органом направляется проверяемому лицу требование по представлению документов и (или) сведений, предусмотренных статьей 426 настоящего Кодекса, по форме, утвержденной уполномоченным органом.

Срок представления документов и (или) сведений не должен превышать десять рабочих дней со дня, следующего за днем вручения (получения) требования. При необходимости, срок представления документов может быть продлен таможенным органом по мотивированному запросу проверяемого лица до пяти рабочих дней.»;

часть первую пункта 6 изложить в следующей редакции:

«6. В случае непредставления при камеральной таможенной проверке проверяемым лицом по требованию документов, заявленных в таможенной декларации, сведения, заявленные в таможенной декларации на основании таких документов, считаются недостоверно заявленными.».

11. В Кодекс Республики Казахстан от 27 декабря 2017 года «О недрах и недропользовании» (Ведомости Парламента Республики Казахстан, 2017 г., № 23-IV, ст. 112; 2018 г., № 10, ст. 32; № 19, ст. 62):

в пункте 1 статьи 179:

часть первую дополнить подпунктом 5) следующего содержания:

«5) на товарных биржах.»;

дополнить частью шестой следующего содержания:

«Приобретение товаров через товарные биржи осуществляется в соответствии с законодательством Республики Казахстан о товарных биржах по перечню биржевых товаров. В случае, если годовые объемы закупок товаров, включенных в перечень биржевых товаров, не превышают минимальный размер партии, предусмотренный в перечне биржевых товаров, недропользователь вправе выбрать иной способ осуществления закупок товаров.».

12. В Закон Республики Казахстан от 17 апреля 1995 года «О государственной регистрации юридических лиц и учетной регистрации филиалов и представительств» (Ведомости Верховного Совета Республики Казахстан, 1995 г., № 3-4, ст. 35; № 15-16, ст. 109; № 20, ст. 121; Ведомости Парламента Республики Казахстан, 1996 г., № 1, ст. 180; № 14, ст. 274; 1997 г., № 12, ст. 183; 1998 г., № 5-6, ст. 50; № 17-18, ст. 224; 1999 г., № 20, ст. 727; 2000 г., № 3-4, ст. 63, 64; № 22, ст. 408; 2001 г., № 1, ст. 1; № 8, ст. 52; № 24, ст. 338; 2002 г., № 18, ст. 157; 2003 г., № 4, ст. 25; № 15, ст. 139; 2004 г., № 5, ст. 30; 2005 г., № 13, ст. 53; № 14, ст. 55, 58; № 23, ст. 104; 2006 г., № 10, ст. 52; № 15, ст. 95; № 23, ст. 141; 2007 г., № 3, ст. 20; 2008 г., № 12, ст. 52; № 23, ст. 114; № 24, ст. 126, 129; 2009 г., № 24, ст. 122, 125; 2010 г., № 1-2, ст. 2; № 5, ст. 23; 2011 г., № 11, ст. 102; № 12, ст. 111; № 17, ст. 136; 2012 г., № 2, ст. 14; № 13, ст. 91; № 21-22, ст. 124; 2013 г., № 10-11, ст. 56; 2014 г., № 1, ст. 9; № 4-5, ст. 24; № 12, ст. 82; № 14, ст. 84; № 19-І, 19-II, ст. 96; № 21, ст. 122; № 23, ст. 143; 2015 г., № 8, ст. 42; № 15, ст. 78; № 16, ст. 79; № 20-IV, ст. 113; № 22-VI, ст. 159; № 23-І, ст. 169; 2016 г., № 24, ст. 124; 2017 г., № 4, ст. 7; № 22-III, ст. 109; 2018 г., № 13, ст. 41; 2019 г., № 2, ст. 6):

Подпункт 1 пункта 12 введен в действие с 1 июля 2019 г.

1) статью 4 изложить в следующей редакции:

«Статья 4. Органы, осуществляющие государственную регистрацию

Государственную регистрацию юридических лиц, являющихся некоммерческими организациями, и учетную регистрацию их филиалов и представительств осуществляют органы юстиции.

Государственную регистрацию юридических лиц, являющихся коммерческими организациями, и учетную регистрацию их филиалов и представительств осуществляет Государственная корпорация «Правительство для граждан» (регистрирующие органы).»;

Подпункт 2 пункта 12 введен в действие с 1 июля 2019 г.

2) абзац второй статьи 5 изложить в следующей редакции:

«государственную регистрацию юридических лиц, являющихся некоммерческими организациями, и учетную регистрацию их филиалов и представительств в соответствии с настоящим Законом;»;

Подпункт 3 пункта 12 введен в действие с 1 июля 2019 г.

3) дополнить статьями 5-1 и 5-2 следующего содержания:

«Статья 5-1. Компетенция Государственной корпорации «Правительство для граждан» при осуществлении государственной регистрации (перерегистрации) юридических лиц, являющихся коммерческими организациями, государственной регистрации прекращения их деятельности, учетной регистрации (перерегистрации) и снятия с учетной регистрации их филиалов и представительств

Государственная корпорация «Правительство для граждан» осуществляет:

государственную регистрацию (перерегистрацию) юридических лиц, являющихся коммерческими организациями, государственную регистрацию прекращения их деятельности, учетную регистрацию (перерегистрацию) и снятие с учетной регистрации их филиалов и представительств в соответствии с настоящим Законом;

ведение Национального реестра бизнес-идентификационных номеров;

контроль за соблюдением филиалами Государственной корпорации «Правительство для граждан» требований настоящего Закона;

рассмотрение жалоб на действия (бездействие) должностных лиц Государственной корпорации «Правительство для граждан» по вопросам государственной регистрации (перерегистрации) юридических лиц, являющихся коммерческими организациями, государственной регистрации прекращения их деятельности, учетную регистрацию (перерегистрацию) и снятие с учетной регистрации их филиалов и представительств;

предоставление информации государственным органам, наделенным контрольными и надзорными функциями, по их запросу в случаях, предусмотренных законами Республики Казахстан.

Статья 5-2. Государственный контроль за деятельностью Государственной корпорации «Правительство для граждан» в сфере государственной регистрации юридических лиц, являющихся коммерческими организациями, и учетной регистрации их филиалов и представительств

1. Государственный контроль за деятельностью Государственной корпорации «Правительство для граждан» в сфере государственной регистрации юридических лиц, являющихся коммерческими организациями, и учетной регистрации их филиалов и представительств осуществляется органами юстиции в соответствии с Предпринимательским кодексом Республики Казахстан.

2. Государственный контроль осуществляется на предмет соответствия деятельности Государственной корпорации «Правительство для граждан» в сфере государственной регистрации юридических лиц, являющихся коммерческими организациями, и учетной регистрации их филиалов и представительств требованиям законодательства Республики Казахстан по:

1) государственной регистрации юридических лиц, являющихся коммерческими организациями, и учетной регистрации их филиалов и представительств;

2) ведению Национального реестра бизнес-идентификационных номеров;

3) выявлению и уведомлению органов юстиции о фактах нарушения услугополучателями сроков государственной регистрации юридических лиц, являющихся коммерческими организациями, и учетной регистрации их филиалов и представительств.

3. В случае выявления нарушения законодательства Республики Казахстан органами юстиции направляется в регистрирующий орган представление об устранении нарушений. При неустранении нарушения в установленный срок органы юстиции вправе обратиться в суд с иском о понуждении к устранению выявленного нарушения законодательства Республики Казахстан.»;

Подпункт 4 пункта 12 введен в действие с 1 июля 2019 г.

4) в статье 6:

части шестую и десятую изложить в следующей редакции:

«При государственной регистрации юридического лица, относящегося к субъекту среднего и крупного предпринимательства, заявление подписывается и подается в Государственную корпорацию «Правительство для граждан» учредителем или одним из учредителей либо уполномоченным учредителем лицом в случаях, когда единственным учредителем либо одним из учредителей являются иностранец или иностранное юридическое лицо, Правительство Республики Казахстан или государственные органы либо Национальный Банк Республики Казахстан, с приложением учредительных документов, удостоверенных в нотариальном порядке, в случаях, предусмотренных законами Республики Казахстан.»;

«Одновременно в регистрирующий орган представляется документ, подтверждающий уплату в бюджет регистрационного сбора за государственную регистрацию юридического лица, являющегося некоммерческой организацией, либо документ, подтверждающий уплату в Государственную корпорацию «Правительство для граждан» за государственную регистрацию юридического лица, являющегося коммерческой организацией, за исключением юридических лиц, относящихся к субъектам малого и среднего предпринимательства.»;

Подпункт 5 пункта 12 введен в действие с 1 июля 2019 г.

5) в статье 6-2:

часть первую изложить в следующей редакции:

«Для учетной регистрации филиала (представительства) в регистрирующий орган подается заявление по форме, установленной Министерством юстиции Республики Казахстан. Заявление подписывается лицом, уполномоченным юридическим лицом, создающим филиал (представительство), и скрепляется печатью юридического лица.»;

дополнить частью второй следующего содержания:

«В случае, если юридическое лицо является субъектом частного предпринимательства, скрепление заявления печатью не требуется.»;

часть вторую изложить в следующей редакции:

«К заявлению прилагается документ, подтверждающий уплату в бюджет регистрационного сбора за учетную регистрацию филиала (представительства) юридического лица, являющегося некоммерческой организацией, либо документ, подтверждающий уплату в Государственную корпорацию «Правительство для граждан» за учетную регистрацию филиала (представительства) юридического лица, являющегося коммерческой организацией.»;

Подпункт 6 пункта 12 введен в действие с 1 июля 2019 г.

6) заголовок и часть первую статьи 6-3 изложить в следующей редакции:

«Статья 6-3. Государственная регистрация юридического лица, создаваемого путем реорганизации

Для государственной регистрации юридического лица, создаваемого путем реорганизации, в регистрирующий орган подаются:

1) заявление по форме, установленной Министерством юстиции Республики Казахстан;

2) решение собственника имущества юридического лица или уполномоченного собственником органа, учредителей (участников), решение органа, уполномоченного учредительными документами юридического лица, или решение суда в случаях, предусмотренных законами Республики Казахстан;

3) при слиянии, присоединении, преобразовании - передаточный акт, при разделении, выделении - разделительный баланс с указанием положений о правопреемстве по обязательствам реорганизованного юридического лица, утвержденные собственником имущества юридического лица или органом, принявшим решение о реорганизации юридического лица, и решение уполномоченного органа юридического лица об утверждении передаточного акта и разделительного баланса;

4) документ, подтверждающий письменное уведомление кредиторов о реорганизации юридического лица;

5) документ, подтверждающий уплату в бюджет регистрационного сбора за прекращение деятельности реорганизованного юридического лица, являющегося некоммерческой организацией;

6) документ, подтверждающий уплату в Государственную корпорацию «Правительство для граждан» за прекращение деятельности реорганизованного юридического лица, являющегося коммерческой организацией.»;

7) в части второй статьи 8 слова «(адреса всех помещений филиала банка, расположенных в пределах одной области, города республиканского значения, столицы)» исключить;

Подпункт 8 пункта 12 введен в действие с 1 июля 2019 г.

8) статьи 10 и 14 изложить в следующей редакции:

«Статья 10. Уплата регистрационного сбора