1280 - доход в виде выигрыша;

1290 - доход, от оказания независимых личных (профессиональных) услуг в Республике Казахстан;

1300 - доход в виде безвозмездно полученного или унаследованного имущества, в том числе работ, услуг, за исключением безвозмездно полученного имущества физическим лицом-нерезидентом от физического лица-резидента;

1310 - доходы по производным финансовым инструментам;

1320 - доход от передачи в доверительное управление имущества резиденту, на которого возложено исполнение налогового обязательства в Республике Казахстан за нерезидента, являющегося учредителем доверительного управления;

1330 - доход по инвестиционному депозиту, размещенного в исламском банке;

1340 - другие доходы, возникающие от деятельности на территории Республики Казахстан;

0001 - Княжество Андора;

0002 - Антигуа и Барбуда;

0003 - Содружество Багамских островов;

0004 - Барбадос;

0005 - Королевство Бахрейн;

0006 - Белиз;

0007 - Султанат Бруней Даруссалам;

0008 - Республика Вануату;

0009 - Кооперативная Республика Гайана;

0010 - Республика Гватемала;

0011 - Гренада;

0012 - Республика Джибути;

0013 - Доминиканская Республика;

0014 - Содружество Доминики;

0015 - Королевство Испания (только в части территории Канарских островов);

0016 - Китайская Народная Республика (только в части территорий специальных административных районов Аомынь, (Макао) и Сянган (Гонконг);

0017 - Республика Колумбия;

0018 - Федеративная Исламская Республика Коморские острова;

0019 - Республика Коста-Рика;

0020 - Малайзия (только в части территории анклава Лабуан);

0021 - Республика Либерия;

0022 - Ливанская Республика;

0023 - Княжество Лихтенштейн;

0024 - Республика Маврикий;

0025 - Исламская Республика Мавритания;

0026 - Португальская Республика (только в части территории Мадейра);

0027 - Мальдивская Республика;

0028 - Республика Маршалловы острова;

0029 - Княжество Монако;

0030 - Мальта;

0031 - Марианские острова;

0032 - Королевство Марокко (только в части территории города Танжер);

0033 - Республика Союз Мьянма;

0034 - Республика Науру;

0035 - Королевство Нидерланды (только в части территории острова Аруба и зависимых территорий Антильских островов);

0036 - Федеративная Республика Нигерия;

0037 - Новая Зеландия (только в части территории островов Кука и Ниуэ);

0038 - Республика Палау;

0039 - Республика Панама;

0040 - Независимое Государство Самоа;

0041 - Республика Сан-Марино;

0042 - Республика Сейшельские острова;

0043 - Сент-Винсент и Гренадины;

0044 - Федерация Сент-Китс и Невис;

0045 - Сент-Люсия;

0046 - Соединенное Королевство Великобритании и Северной Ирландии (только в части следующих территорий остров Ангилья, Бермудские острова, Британские Виргинские острова, Гибралтар, Каймановы острова, остров Монтсеррат, острова Терке и Кайкос, остров Мэн, Нормандские острова (острова Гернси, Джерси, Сарк, Олдерни), остров Южная Георгия, Южные Сэндвичевы острова, остров Чагос);

0047 - Соединенные Штаты Америки (только в части американские Виргинские острова, остров Гуам, содружество Пуэрто-Рико, штат Вайоминг, штат Делавэр);

0048 - Республика Суринам;

0049 - Объединенная Республика Танзания;

0050 - Королевство Тонга;

0051 - Республика Тринидад и Тобаго;

0052 - Суверенная Демократическая Республика Фиджи;

0053 - Республика Филиппины;

0054 - Французская Республика (только в части остров Кергелен, Французская Полинезия, Французская Гвиана);

0055 - Черногория;

0056 - Демократическая Республика Шри-Ланка;

0057 - Ямайка.

36. При заполнении декларации используется следующая кодировка видов международных договоров (соглашений):

01 - Конвенция об избежании двойного налогообложения и предотвращении уклонения от уплаты налогов на доход и капитал;

02 - Учредительный договор Исламского Банка Развития;

03 - Соглашение об условиях работы регионального экологического центра Центральной Азии;

04 - Учредительный договор Азиатского банка развития;

05 - Соглашение по использованию гранта на проект строительства нового правительственного здания;

06 - Соглашение о финансовом сотрудничестве;

07 - Меморандум о взаимопонимании;

08 - Соглашение относительно уничтожения шахтных пусковых установок межконтинентальных баллистических ракет, ликвидации последствий аварийных ситуаций и предотвращения распространения ядерного оружия;

09 - Соглашение Международного банка реконструкции и развития;

10 - Соглашение Международного валютного фонда;

11 - Соглашение Международной финансовой корпорации;

12 - Конвенция об урегулировании инвестиционных споров;

13 - Соглашение об учреждении Европейского банка реконструкции и развития;

14 - Венская конвенция о дипломатических сношениях;

15 - Договор по созданию Университета Центральной Азии;

16 - Конвенция об учреждении Многостороннего агентства по гарантиям инвестиций;

17 - Соглашение о Египетском университете исламской культуры «Нур-Мубарак»;

18 - Соглашение о воздушном сообщении;

19 - Соглашение о предоставлении Международным Банком Реконструкции и Развития гранта Республике Казахстан на подготовку проекта «Поддержка агросервисных служб»;

20 - Соглашение в форме обмена нотами о привлечении гранта Правительства Японии для осуществления проекта «Водоснабжение сельских населенных пунктов в Республике Казахстан»;

21 - Конвенция о привилегиях и иммунитетах Евразийского экономического сообщества;

22 - иные международные договоры (соглашения, конвенции).

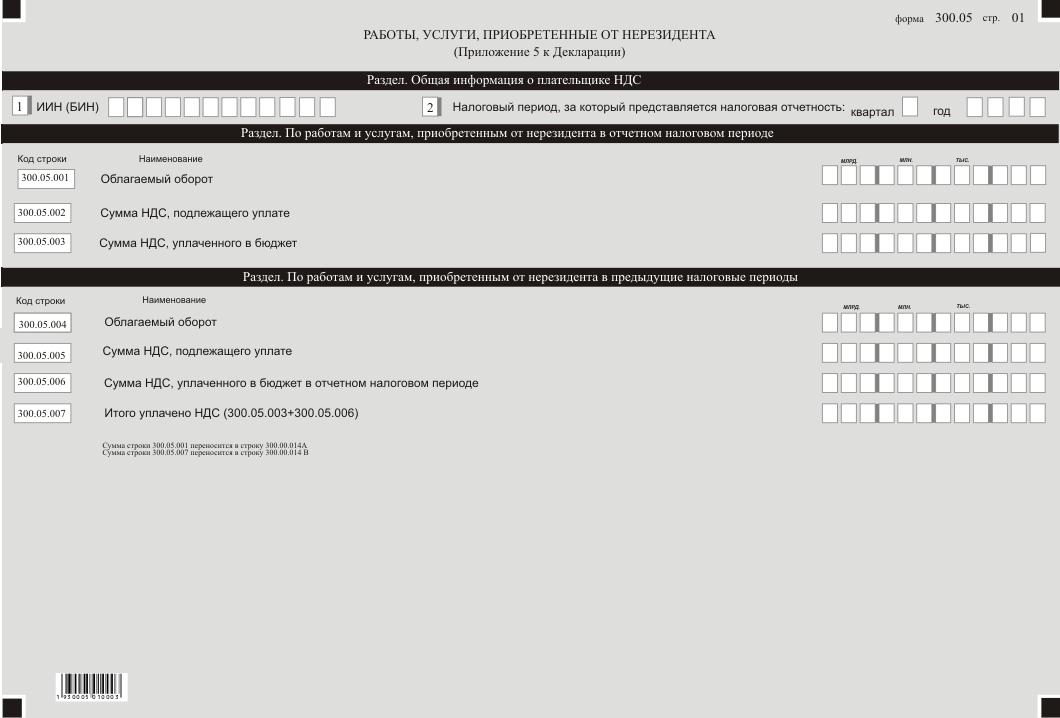

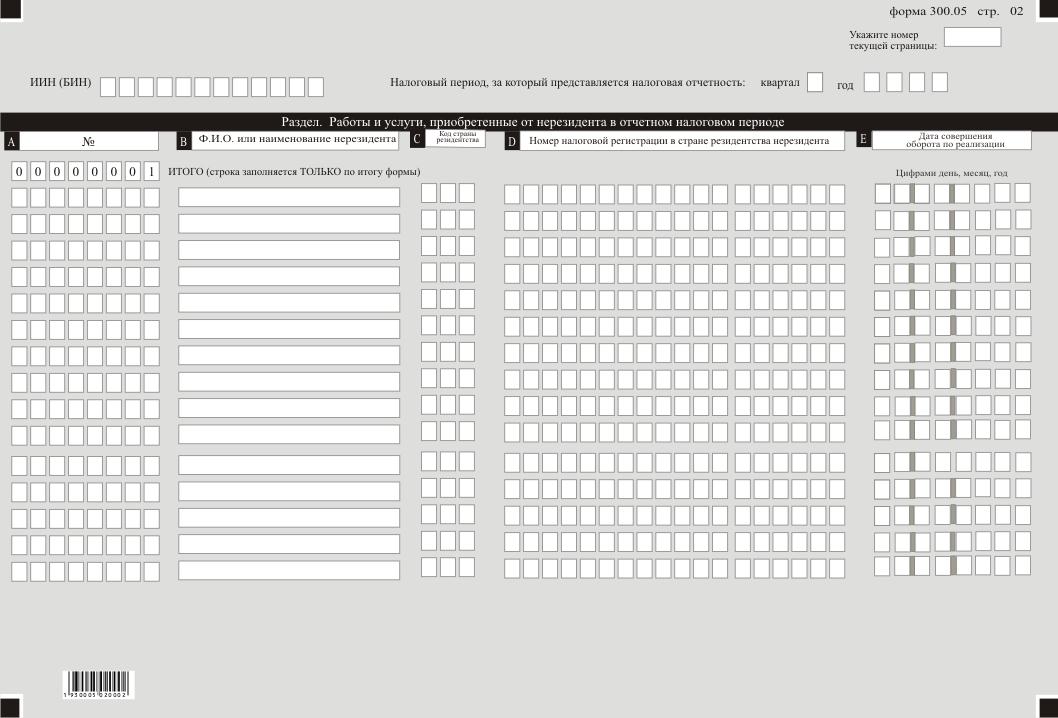

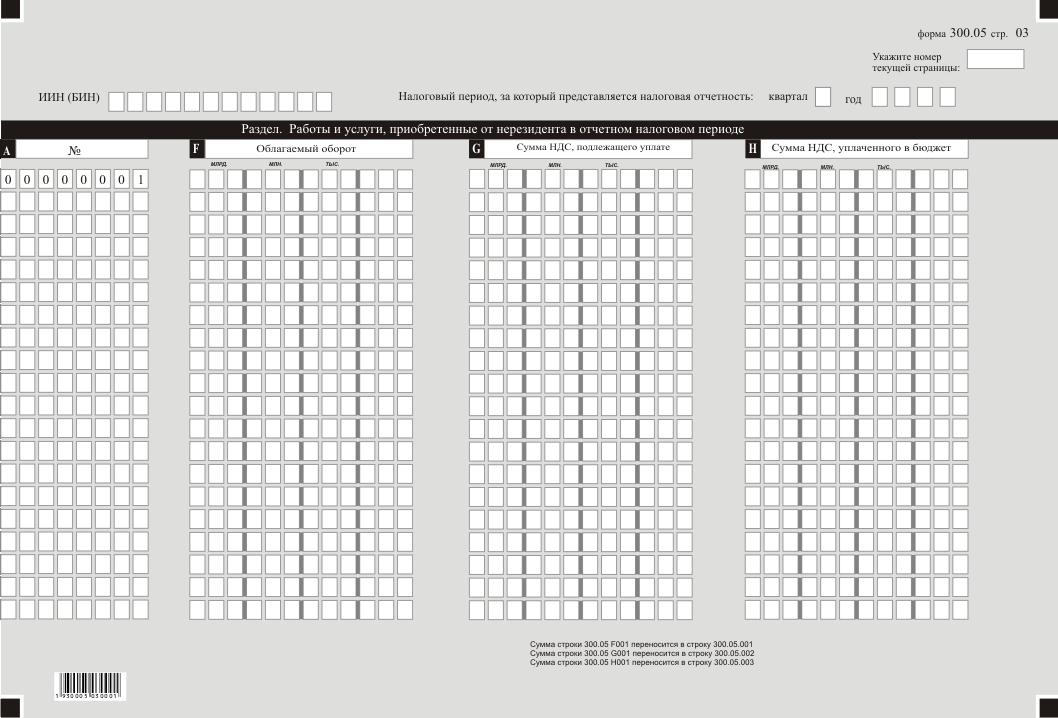

Приложение 5

к приказу Министра финансов

Республики Казахстан

от 20 декабря 2018 года № 1095

Приложение 23-1

к приказу Министра финансов

Республики Казахстан

от 12 февраля 2018 года № 166

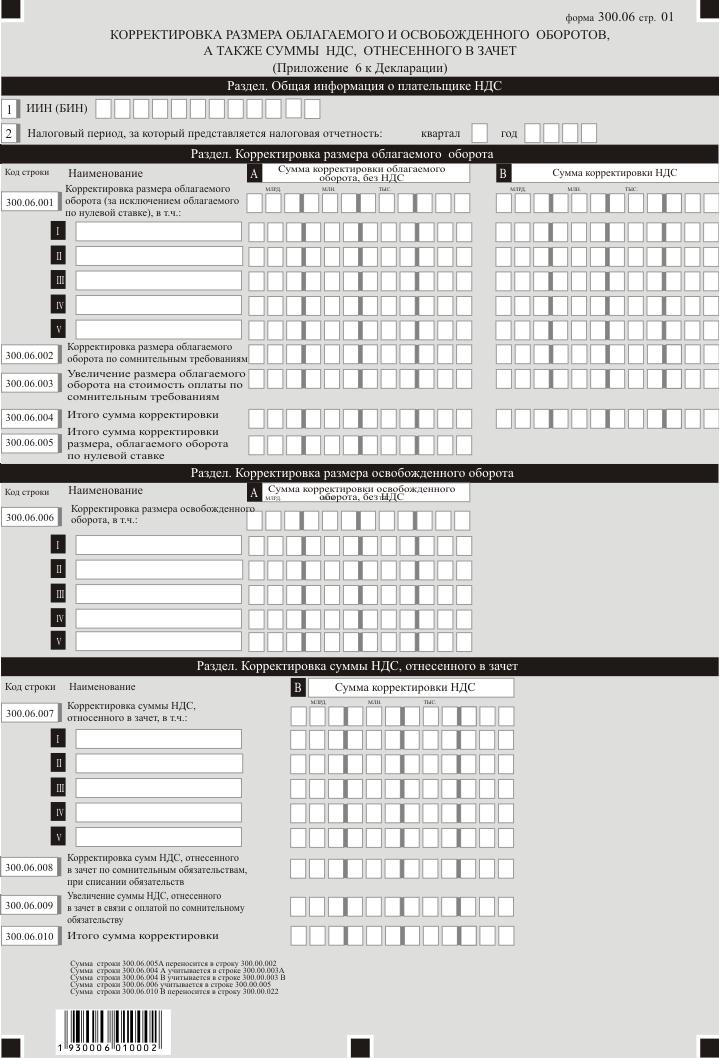

Приложение 6

к приказу Министра финансов

Республики Казахстан

от 20 декабря 2018 года № 1095

Приложение 23-2

к приказу Министра финансов

Республики Казахстан

от 12 февраля 2018 года № 166

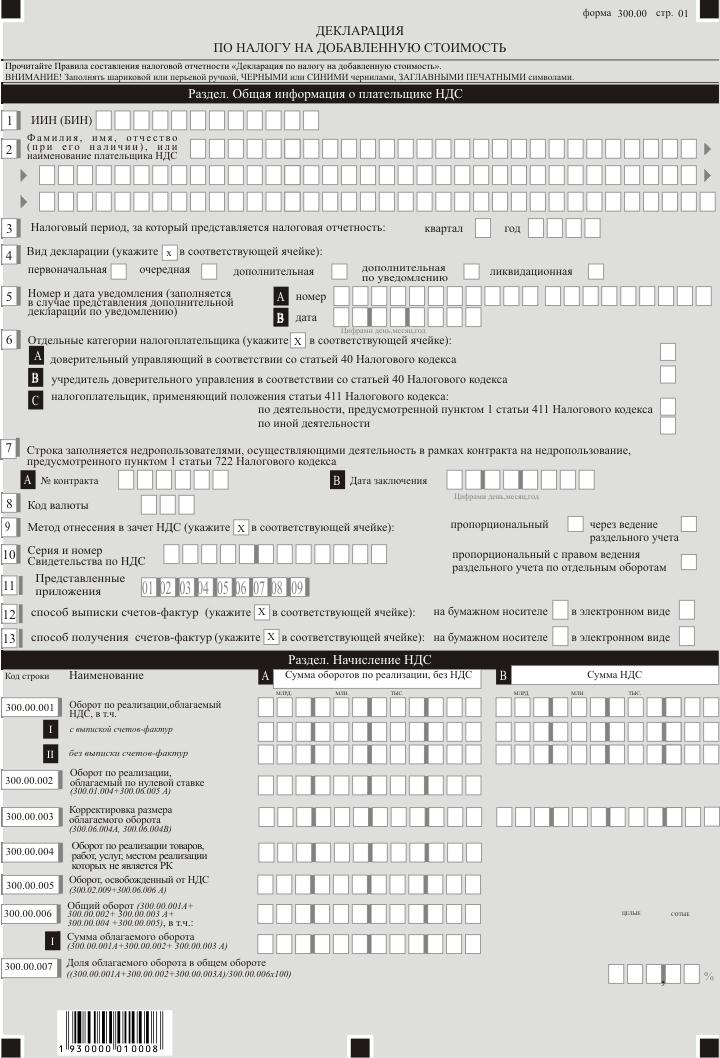

Правила составления налоговой отчетности

«Декларация по налогу на добавленную стоимость (форма 300.00)»

Глава 1. Общие положения

1. Настоящие Правила составления налоговой отчетности «Декларация по налогу на добавленную стоимость (форма 300.00)» (далее - Правила) разработаны в соответствии с Кодексом Республики Казахстан от 25 декабря 2017 года «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс) и определяют порядок составления формы налоговой отчетности «Декларация по налогу на добавленную стоимость» (далее - НДС) (далее - декларация), предназначенной для исчисления сумм НДС в соответствии с разделом 10 Налогового кодекса.

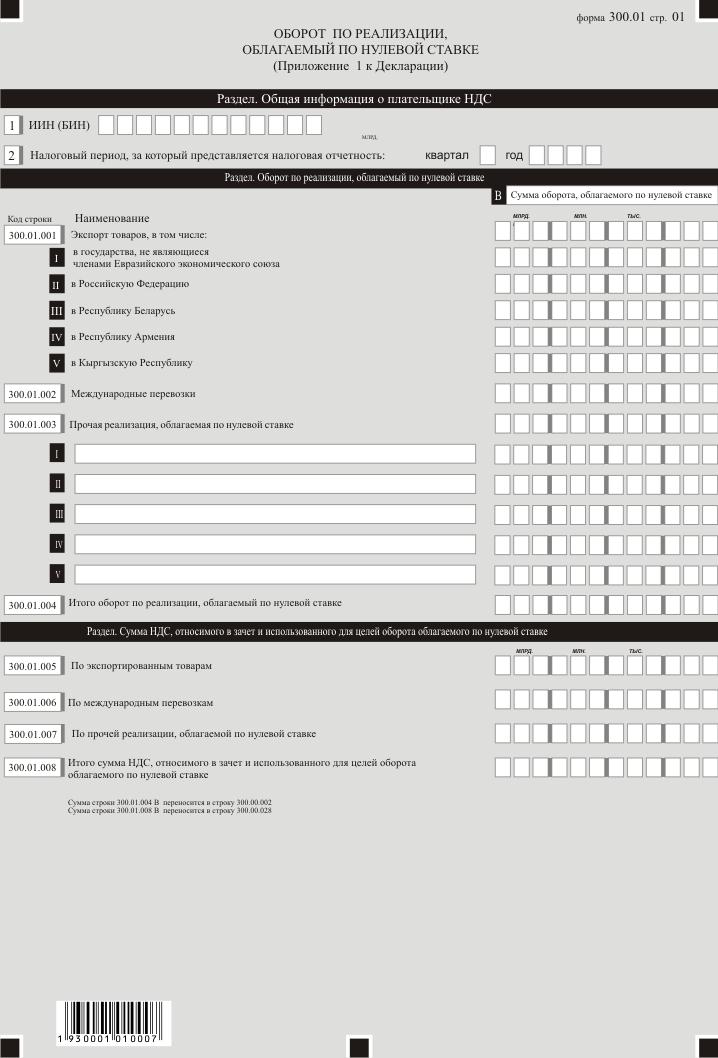

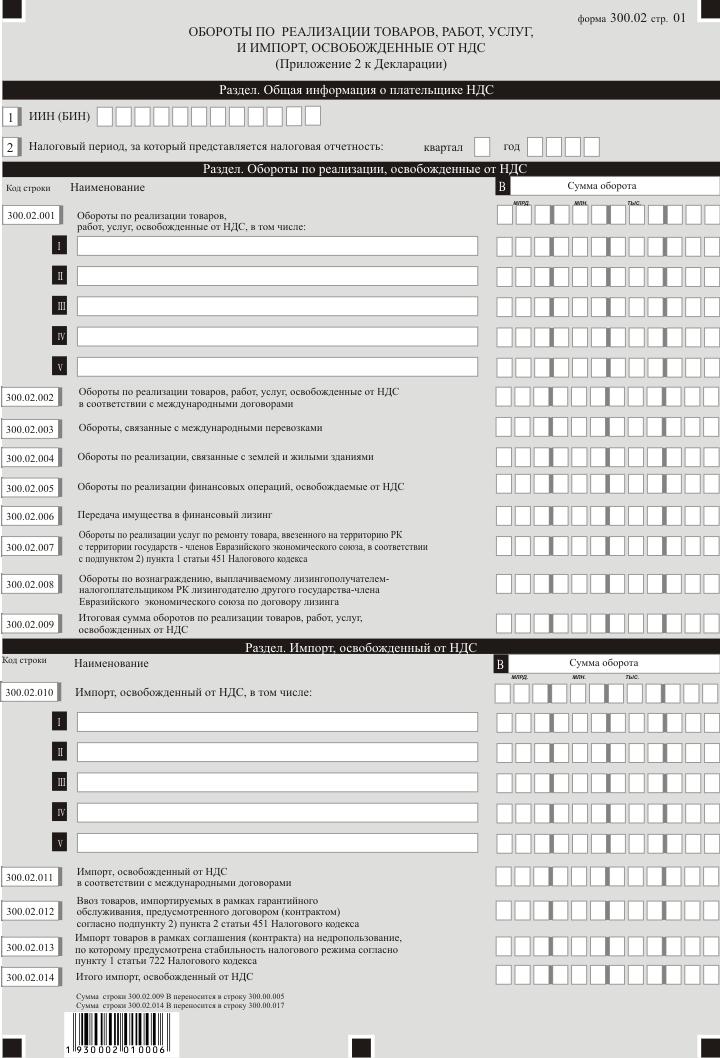

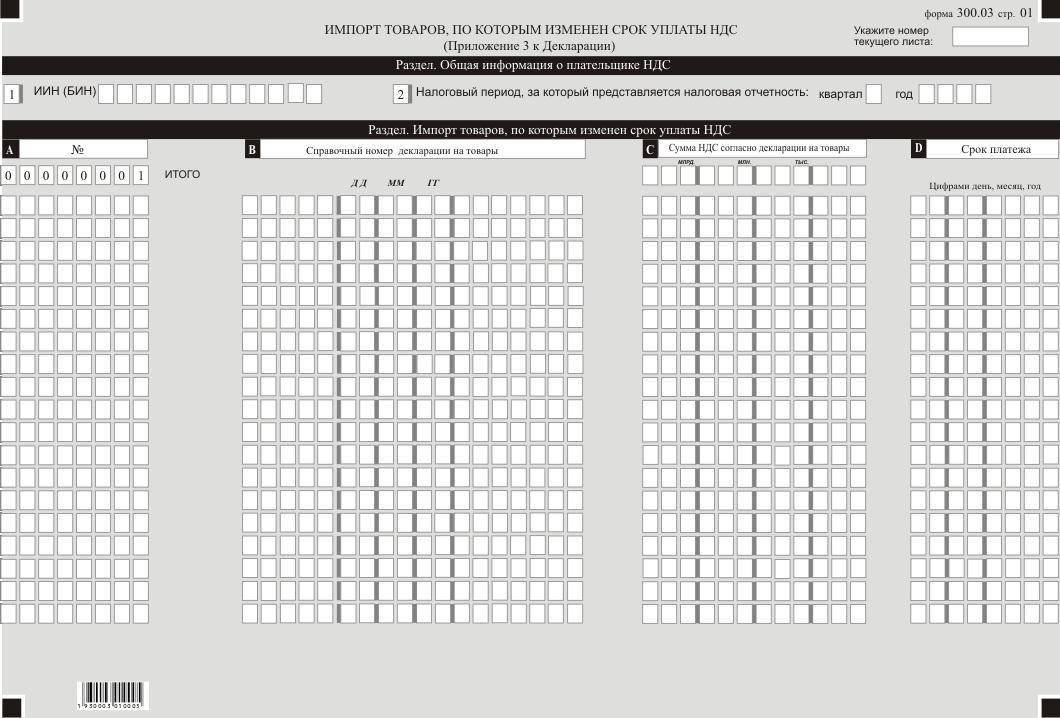

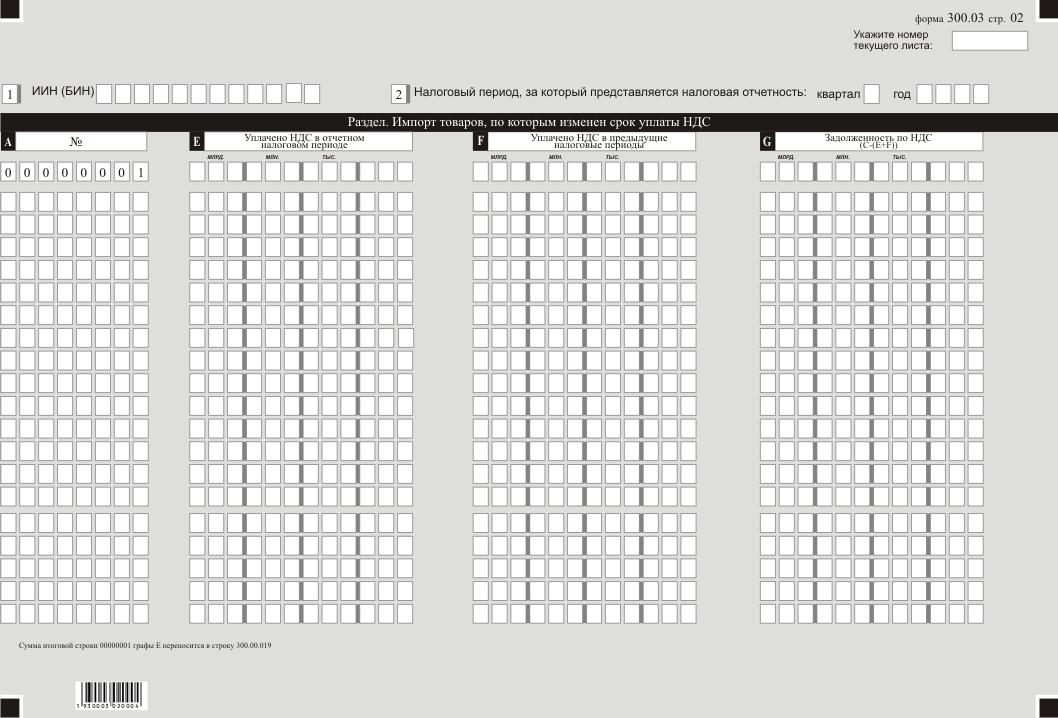

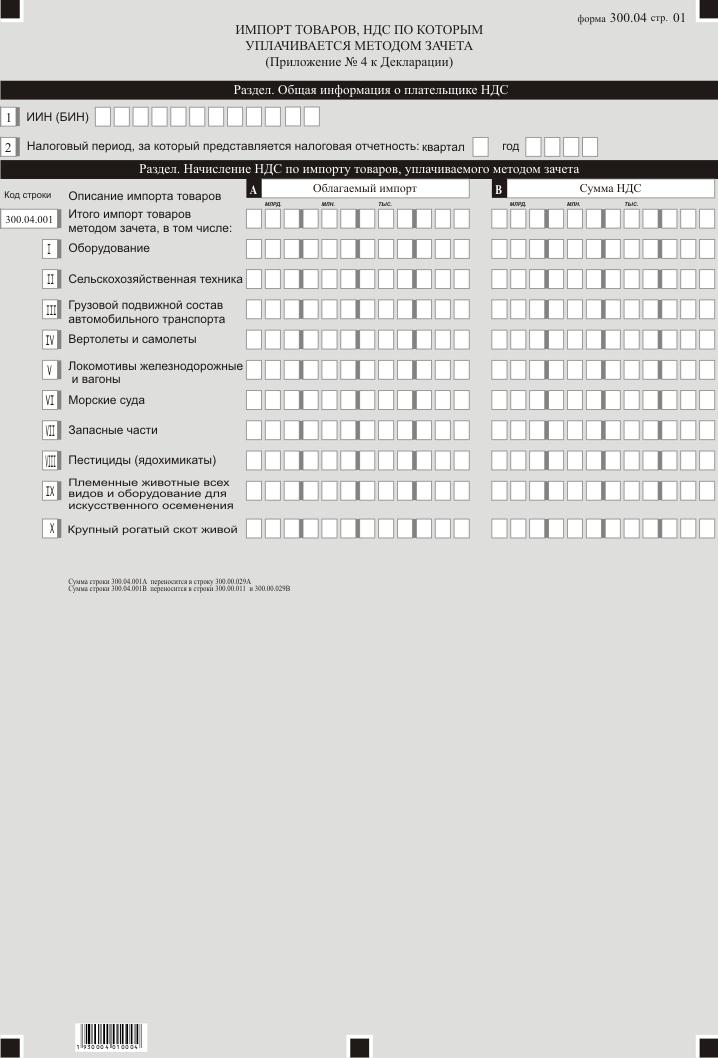

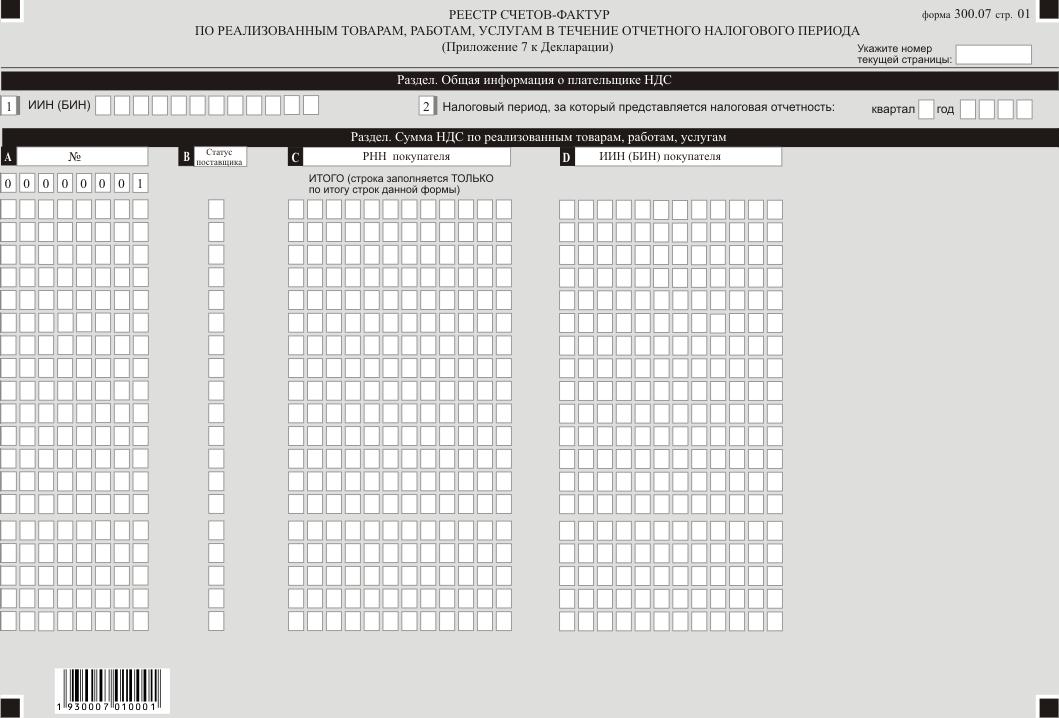

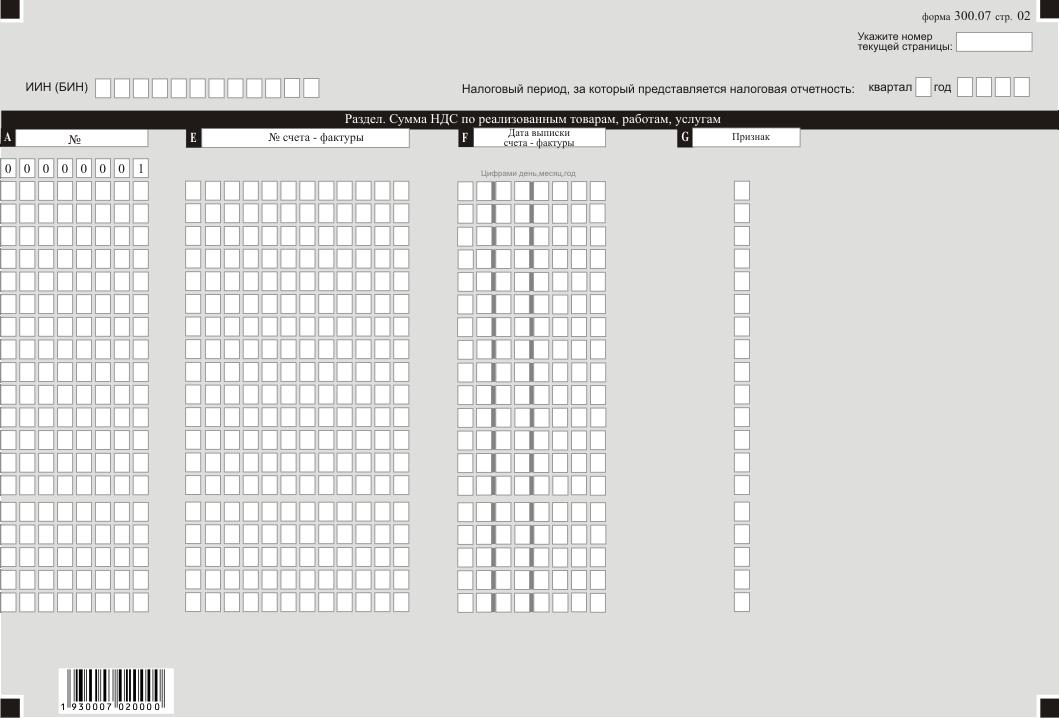

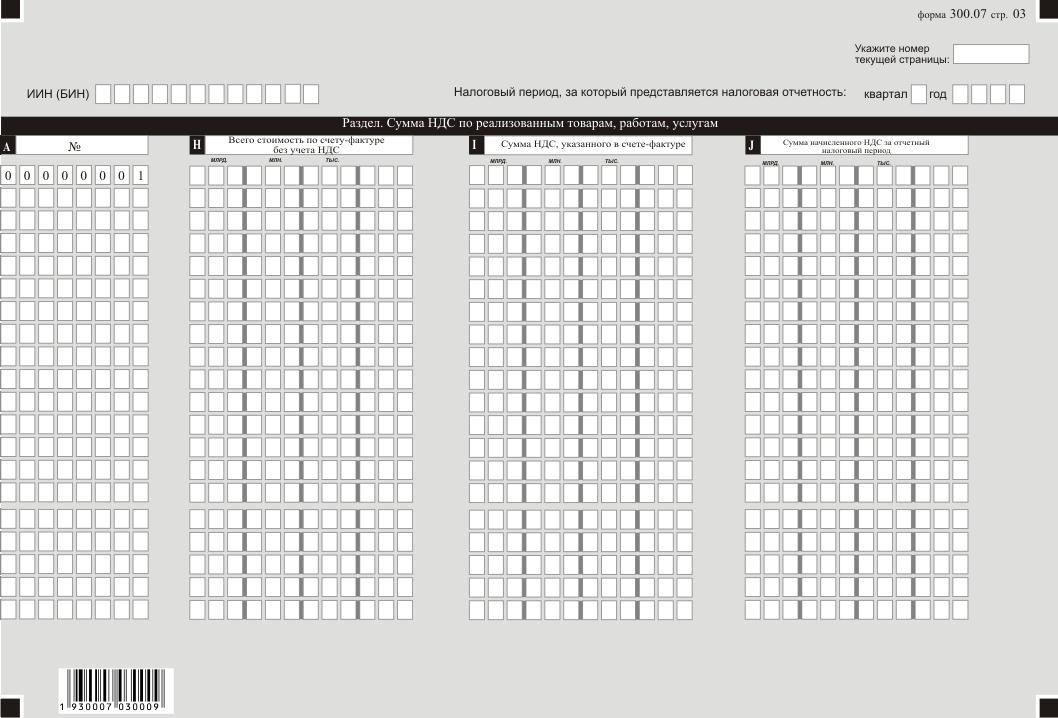

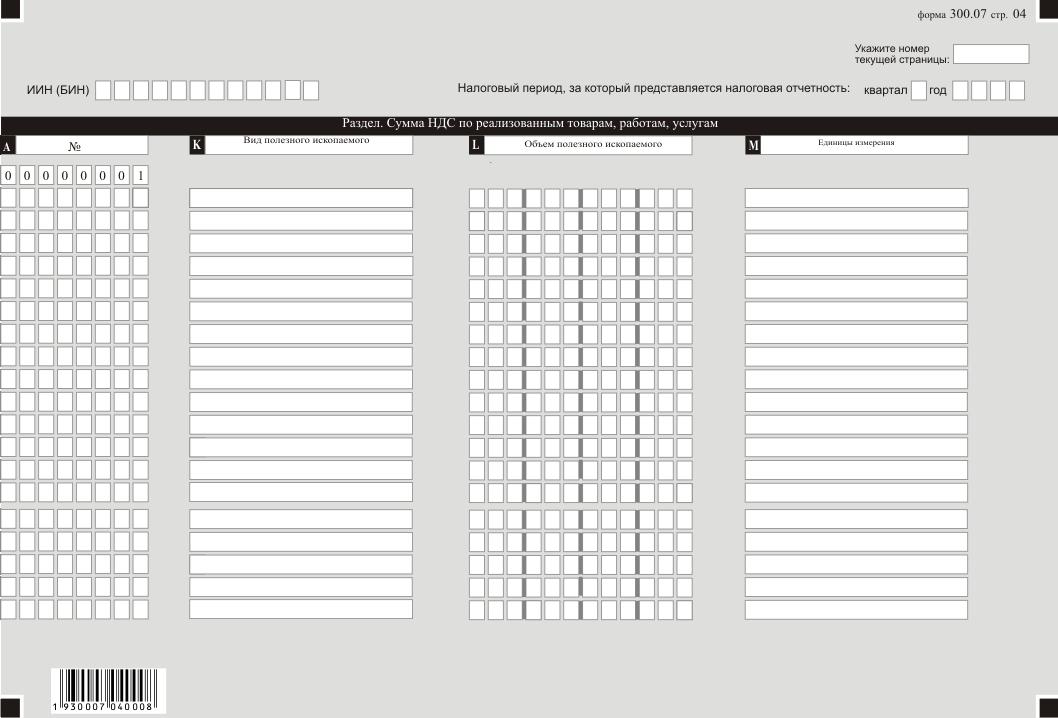

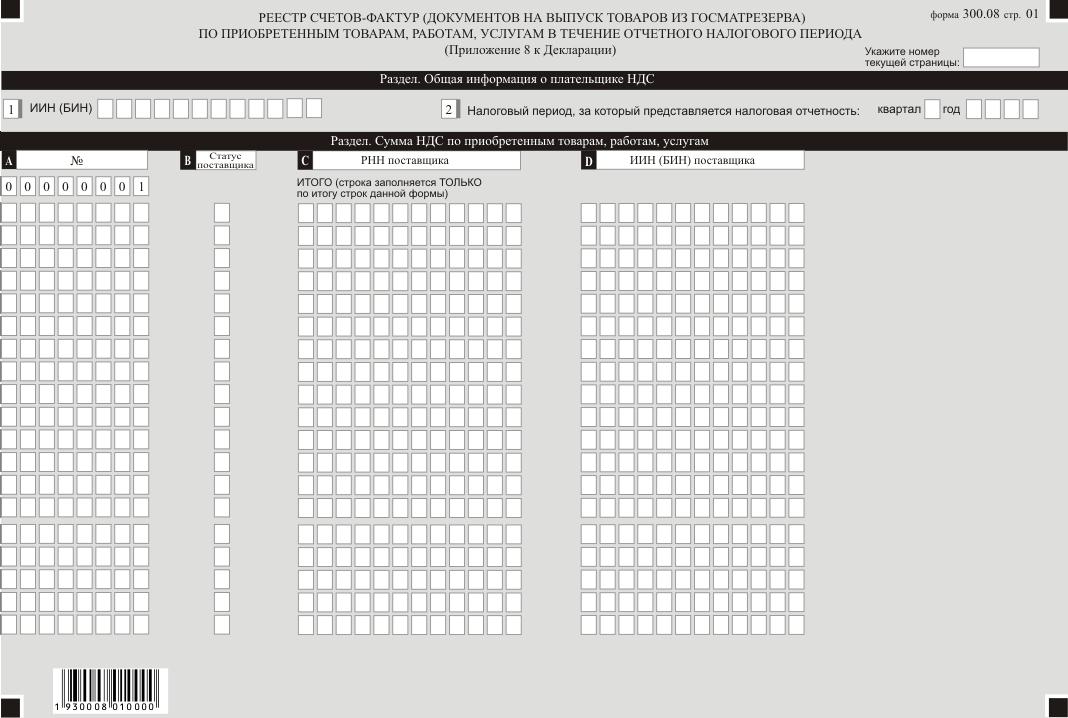

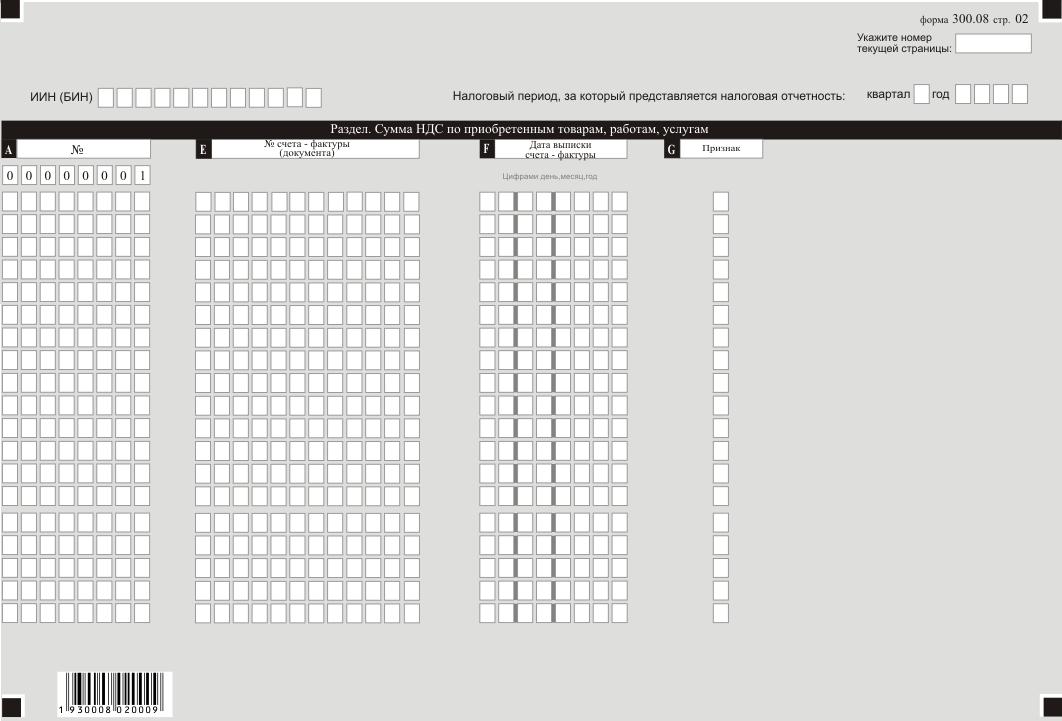

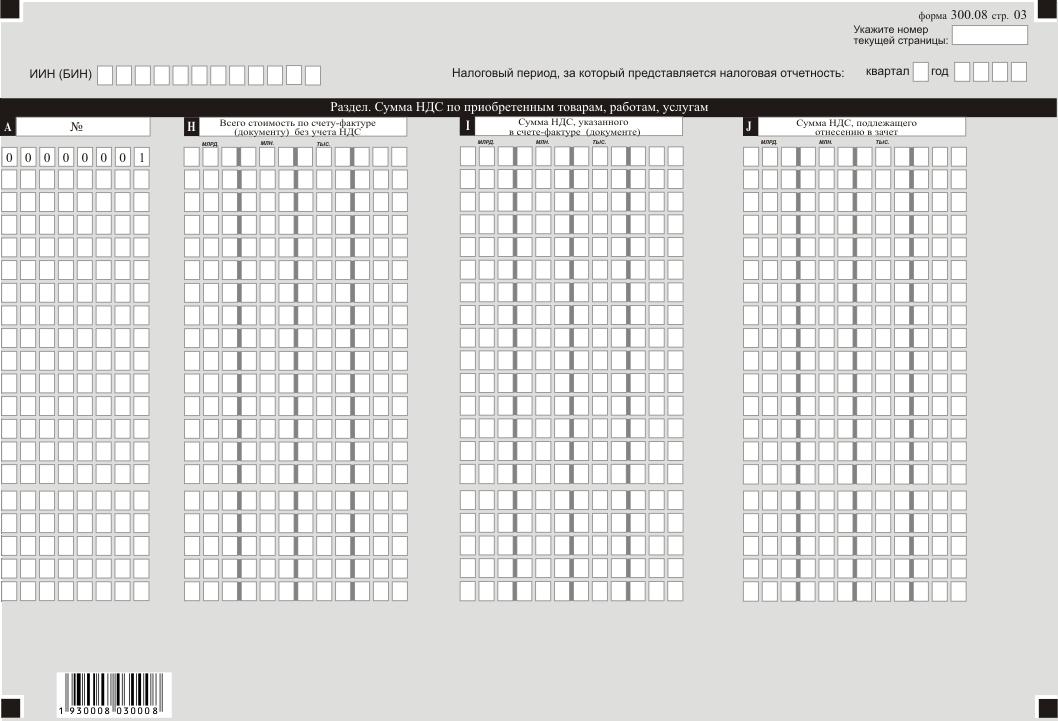

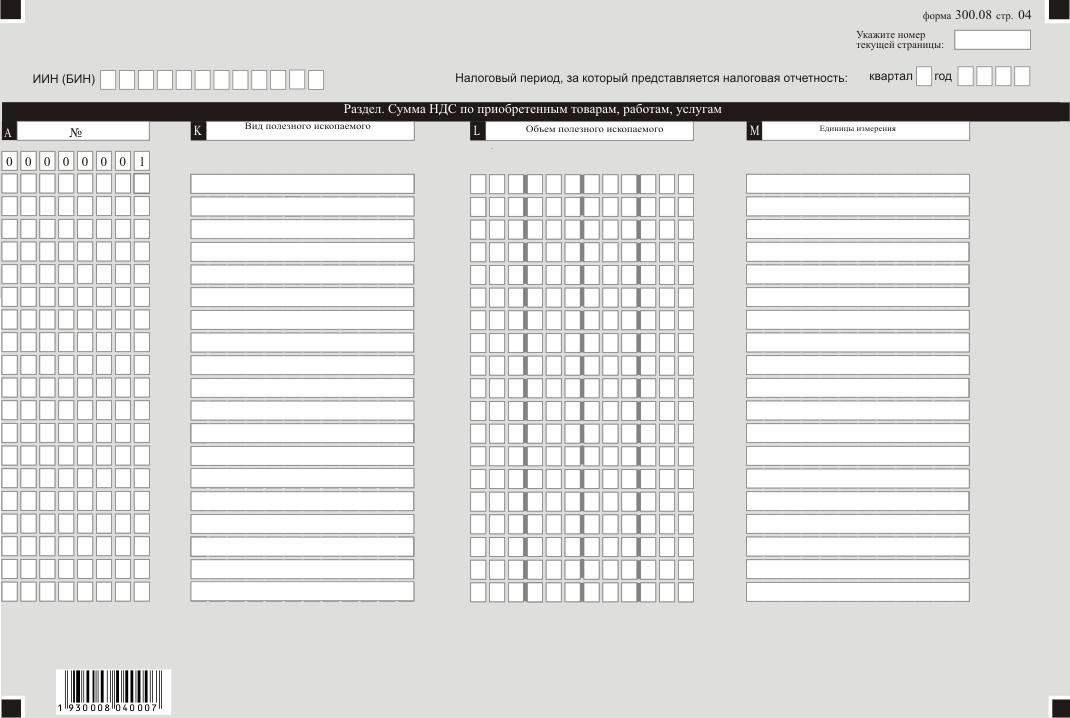

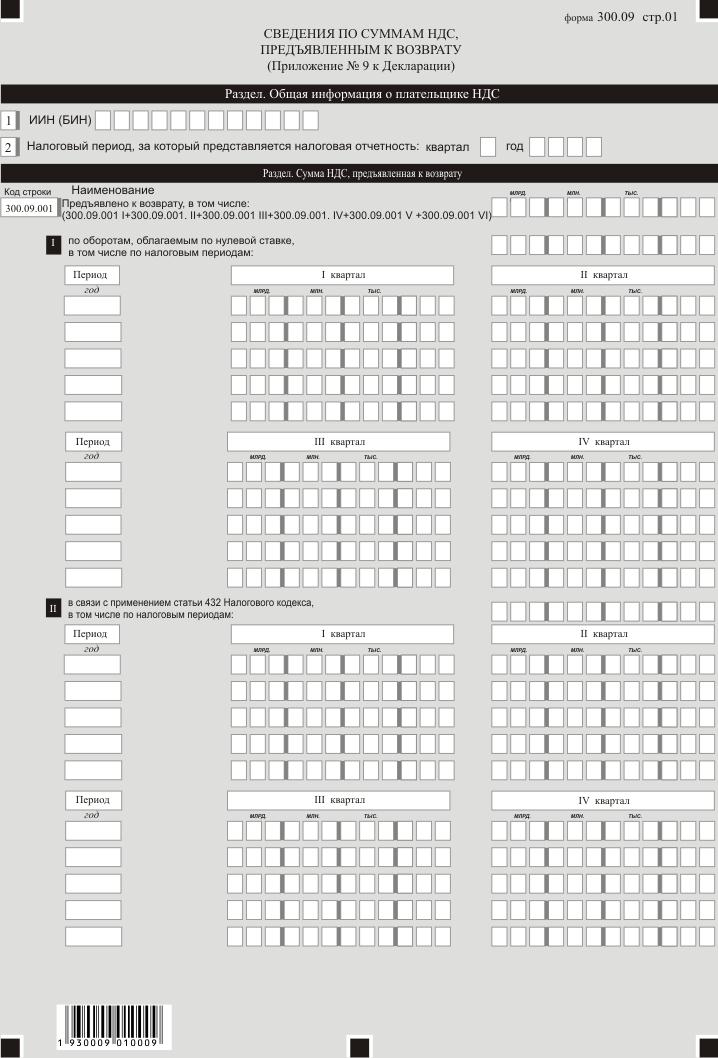

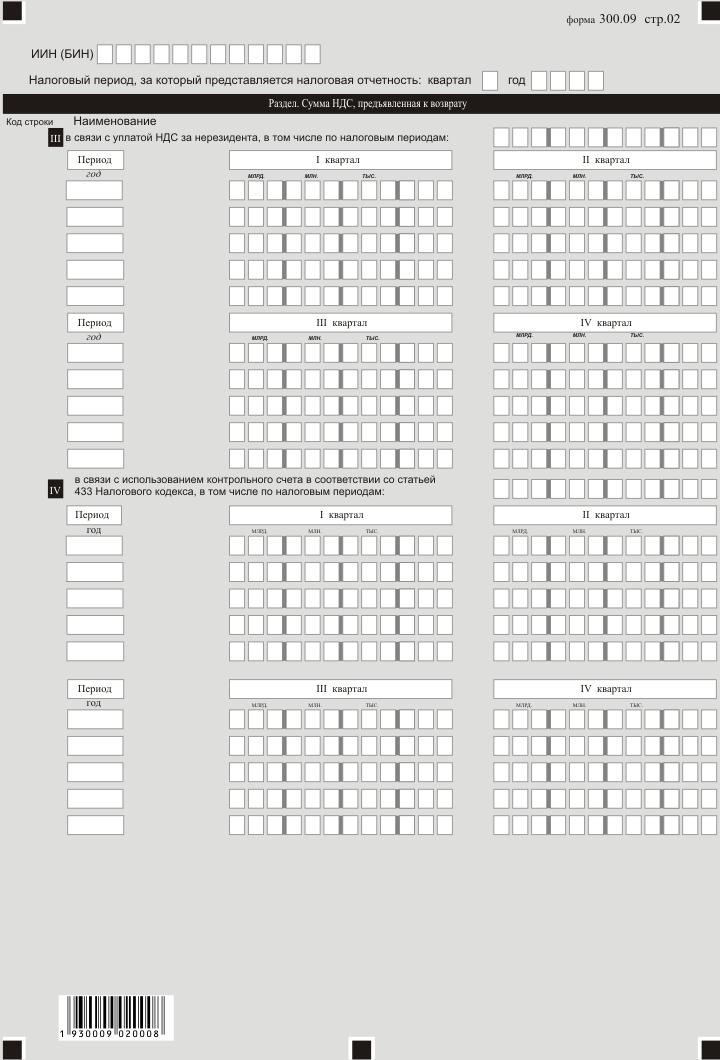

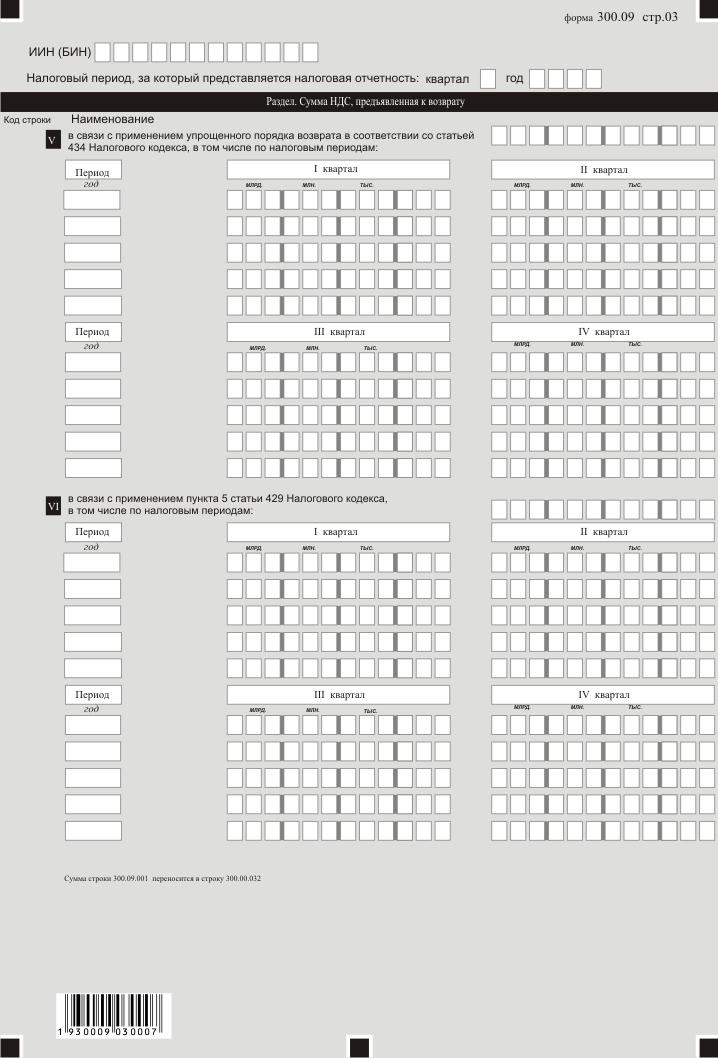

2. Декларация состоит из самой декларации (форма 300.00), приложений к ней (формы с 300.01 по 300.09), предназначенных для детального отражения информации об исчислении налогового обязательства.

3. При заполнении декларации не допускаются исправления, подчистки и помарки.

4. При отсутствии показателей соответствующие ячейки не заполняются.

5. Приложения к декларации составляются в обязательном порядке при заполнении строк в декларации, требующих раскрытия соответствующих показателей.

6. Приложения к декларации не составляются при отсутствии данных, подлежащих отражению в них.

7. В случае превышения количества показателей в строках, имеющихся на листе приложения к декларации, дополнительно заполняется аналогичный лист приложения к декларации.

8. В настоящих правилах применяются арифметические знаки: «+» - плюс; «-» - минус; «х» - умножение; «/» - деление; «=» - равно.

9. Отрицательные значения сумм обозначаются знаком «-» в первой левой ячейке соответствующей строки (графы) декларации.

10. При составлении декларации:

1) на бумажном носителе - заполняется шариковой или перьевой ручкой, черными или синими чернилами, заглавными печатными символами или с использованием печатающего устройства;

2) в электронной форме - заполняется в соответствии со статьей 208 Налогового кодекса.

11. Декларация составляется, подписывается, заверяется (печатью в установленных законодательством Республики Казахстан случаях либо электронной цифровой подписью) налогоплательщиком (налоговым агентом) на бумажном и (или) электронных носителях на казахском и (или) русском языках, в соответствии с пунктом 2 статьи 204 Налогового кодекса.

12. При представлении декларации:

1) в явочном порядке на бумажном носителе - составляется в двух экземплярах, один экземпляр возвращается налогоплательщику (налоговому агенту) с отметкой фамилии, имени, отчества (при его наличии) и подписью работника органа государственных доходов, принявшего декларацию и оттиском печати (штампа) органа государственных доходов;

2) по почте заказным письмом с уведомлением на бумажном носителе - налогоплательщик (налоговый агент) получает уведомление почтовой или иной организации связи;

3) в электронной форме допускающем компьютерную обработку информации - налогоплательщик (налоговый агент) получает электронное уведомление системой приема и обработки налоговой отчетности органов государственных доходов.

13. В разделах «Общая информация о плательщике НДС» приложений указываются соответствующие данные, отраженные в разделе «Общая информация о плательщике НДС» декларации.

Глава 2. Пояснение по заполнению декларации (форма 300.00)

14. В разделе «Общая информация о плательщике НДС» налогоплательщик обязательно отражает следующие данные:

1) индивидуальный идентификационный номер (бизнес-идентификационный номер) (далее - ИИН (БИН)) налогоплательщика. При исполнении налогового обязательства доверительным управляющим в строке указывается ИИН (БИН) доверительного управляющего;

2) фамилия, имя, отчество (при его наличии) или наименование плательщика НДС - наименование юридического лица в соответствии с учредительными документами, наименование или фамилия, имя, отчество (при его наличии) индивидуального предпринимателя в соответствии со свидетельством о государственной регистрации индивидуального предпринимателя. Строка подлежит обязательному заполнению.

При исполнении налогового обязательства доверительным управляющим в строке указывается наименование или фамилия, имя, отчество (при его наличии) доверительного управляющего;

3) налоговый период, за который представляется налоговая отчетность (квартал, год) - отчетный налоговый период, за который представляется декларация (указывается арабскими цифрами). Отчетным периодом для представления декларации в соответствии со статьей 423 Налогового кодекса является календарный квартал. Строка подлежит обязательному заполнению;

4) вид декларации.

Обязательной отметке подлежит одна из ячеек, в зависимости от вида налоговой отчетности в соответствии со статьей 206 Налогового кодекса.

При снятии с регистрационного учета по НДС представление декларации с видом «ликвидационная» является обязательным;

5) номер и дата уведомления.

Строки заполняются в случае представления вида декларации, предусмотренного подпунктом 4) пункта 3 статьи 206 Налогового кодекса;

6) отдельные категории налогоплательщика.

Ячейки отмечаются в случае, если налогоплательщик относится к одной из категорий, указанных в строках А, В, С;

А - доверительный управляющий в соответствии со статьей 40 Налогового кодекса;

В - учредитель доверительного управления в соответствии со статьей 40 Налогового кодекса;

С - налогоплательщик, применяющий положения статьи 411 Налогового кодекса:

ячейка «по деятельности, предусмотренной пунктом 1 статьи 411 Налогового кодекса»;

ячейка «по иной деятельности».

Обязательной отметке подлежит одна из ячеек, в зависимости от того по какой деятельности представляется декларация;

7) строка заполняется недропользователем, осуществляющим деятельность в рамках соглашения (контракта) на недропользование, предусмотренного статьей 722 Налогового кодекса.

Строка заполняется в случае, если налогоплательщик является недропользователем, осуществляющим деятельность в рамках соглашения (контракта) на недропользование, по которому предусмотрена стабильность налогового режима согласно пункту 1 статьи 722 Налогового кодекса, при этом в ячейках 8 А и В обязательно указывается номер и дата заключения соглашения (контракта) (номер контракта, дата заключения). По контрактам, не соответствующим условиям пункта 1 статьи 722 Налогового кодекса, данная строка не заполняется.

По каждому соглашению (контракту), установленному пунктом 1 статьи 722 Налогового кодекса, составляется отдельная декларация;

8) код валюты в соответствии с приложением 23 «Классификатор валют», утвержденным решением Комиссии Таможенного союза от 20 сентября 2010 года № 378 «О классификаторах, используемых для заполнения таможенных деклараций»;

9) метод отнесения в зачет НДС. Обязательной отметке подлежит одна из соответствующих ячеек.

Соответствующая ячейка заполняется исходя из выбранного в соответствии со статьей 407 Налогового кодекса метода отнесения НДС в зачет.

Ячейка «пропорциональный» отмечается в том случае, если налогоплательщик выбрал пропорциональный метод отнесения в зачет НДС.

Ячейка «через ведение раздельного учета» отмечается в том случае, если налогоплательщик выбрал метод отнесения в зачет НДС через ведение раздельного учета.

Ячейка «пропорциональный с правом ведения раздельного учета по отдельным оборотам» отмечается в том случае, если налогоплательщик согласно статье 407 Налогового кодекса использует одновременно пропорциональный и методы отнесения в зачет НДС через ведение раздельного учета по отдельным оборотам;

10) серия и номер свидетельства по НДС. Указывается серия и номер свидетельства о постановке на регистрационный учет по НДС. Строка подлежит обязательному заполнению;

11) представленные приложения. Обязательной отметке подлежат ячейки, соответствующие представленным приложениям;

12) способ выписки счет-фактуры. В зависимости от способа выписки счетов-фактур (на бумажном носителе, в электронном виде) отмечается соответствующая ячейка. В случае если в налоговом периоде счета-фактуры выписываются и на бумажном носителе и в электронном виде, то отмечаются обе ячейки;

13) способ получения счет-фактуры. В зависимости от способа получения счетов-фактур (на бумажном носителе, в электронном виде) отмечается соответствующая ячейка. В случае, если в налоговом периоде счета-фактуры получены и на бумажном носителе и в электронном виде, то отмечаются обе ячейки.

15. В разделе «Начисление НДС»:

1) в строке 300.00.001 А указывается сумма оборотов по реализации товаров, работ, услуг, облагаемых НДС, за исключением оборотов, облагаемых НДС по нулевой ставке в соответствии с Налоговым кодексом;

2) в строке 300.00.001 В указывается сумма начисленного НДС по оборотам, отраженным в строке 300.00.001 А.

Недропользователи, осуществляющие деятельность по соглашению (контракту), установленному пунктом 1 статьи 722 Налогового кодекса, применяют к соответствующим строкам ставку налога в соответствии с соглашением (контрактом);

3) в строке 300.00.001 I А указывается сумма оборотов по реализации товаров, работ, услуг, облагаемых НДС, по которым произведена выписка счетов-фактур;

4) в строке 300.00.001 I В указывается сумма начисленного НДС по оборотам, отраженным в строке 300.00.001 I А;

5) в строке 300.00.001 II А указывается сумма оборотов по реализации товаров, работ, услуг, облагаемых НДС, по которым выписка счета-фактуры не требуется в соответствии с Налоговым кодексом;

6) в строке 300.00.001 II В указывается сумма начисленного НДС по оборотам, отраженным в строке 300.00.001 II А;

7) в строке 300.00.002 указывается оборот по реализации за отчетный налоговый период, облагаемый НДС по нулевой ставке. В данную строку переносится сумма, отраженная в строке 300.01.004 приложения 300.01 с учетом строки 300.06.005 А приложения 300.06;

8) в строке 300.00.003 А указывается сумма корректировки размера облагаемого оборота за отчетный налоговый период, которая производится в случаях и в порядке, предусмотренных статьями 383 и 384 Налогового кодекса. В данную строку переносится сумма, отраженная в строке 300.06.004 А. Данная строка может иметь как положительное, так и отрицательное значение;

9) в строке 300.00.003 В указываются сумма корректировки НДС за отчетный налоговый период, которая производится в случаях и в порядке, предусмотренных статьями 383 и 384 Налогового кодекса. В данную строку переносится сумма, отраженная в строке 300.06.004 В. Данная строка может иметь как положительное, так и отрицательное значение;

10) в строке 300.00.004 А указываются обороты по реализации товаров, работ и услуг, осуществленные плательщиком НДС в течение налогового периода, местом реализации которых в соответствии со статьями 378 и 441 Налогового кодекса не является Республика Казахстан;

11) в строке 300.00.005 А указываются общая сумма оборотов по реализации товаров, работ, услуг, освобожденных от НДС. Также, в данной строке указывается сумма корректировки размера освобожденного оборота, которая производится в случаях и в порядке, предусмотренных статьями 404 и 405 Налогового кодекса. В данную строку переносится сумма, отраженная в строке 300.02.009. В случае, если в отчетном налоговом периоде произведена корректировка размера освобожденного оборота, то в данной строке указывается сумма с учетом произведенной корректировки, отраженной в строке 300.06.006 А;

12) в строке 300.00.006 указывается общая сумма оборотов по реализации товаров, работ, услуг, осуществленных в течение налогового периода, включающая в себя также сумму корректировки размера облагаемого и освобожденного оборотов. Данная строка определяется как сумма строк 300.00.001 А, 300.00.002, 300.00.003 А, 300.00.004 и 300.00.005 (300.00.001 А + 300.00.002 + 300.00.003 А + 300.00.004 + 300.00.005);

13) в строке 300.00.006 I указывается сумма облагаемого оборота по реализации товаров, работ, услуг, осуществленных в течении налогового периода. Данная строка определяется как сумма строк 300.00.001 А, 300.00.002, 300.00.003 А (300.00.001 A + 300.00.002 + 300.00.003 А);

14) в строке 300.00.007 указывается доля облагаемого оборота в общем обороте по реализации, определяемая как отношение суммы строк 300.00.001 А, 300.00.002, 300.00.003 А к строке 300.00.006, в процентах (300.00.001 А + 300.00.002 + 300.00.003 А / 300.00.006 х 100%). В случае отсутствия облагаемых и необлагаемых оборотов по реализации строка 300.00.007 не заполняется;

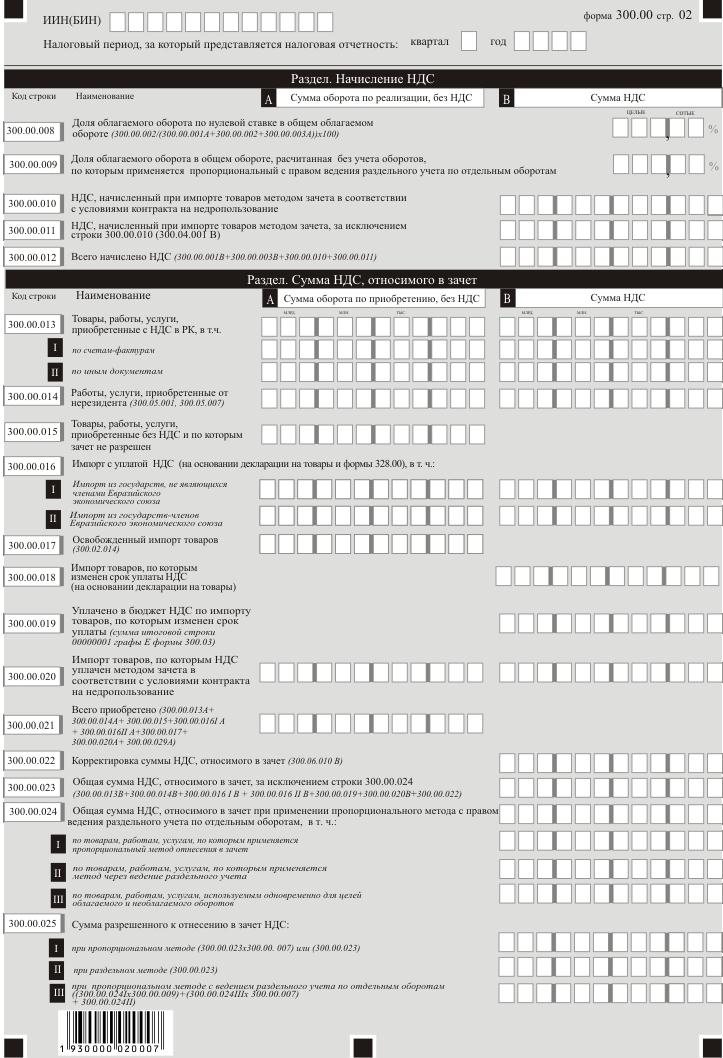

15) в строке 300.00.008 указывается доля оборота, облагаемого по нулевой ставке, в общем облагаемом обороте, определяемая как отношение строки 300.00.002 к суммам строк 300.00.001 А, 300.00.002, 300.00.003 А в процентах (300.00.002 / (300.00.001 А + 300.00.002 + 300.00.003 А)) х 100%). Данная строка не заполняется при отрицательном значении величины строки 300.00.002;

16) в строке 300.00.009, которая определяется налогоплательщиком самостоятельно, указывается доля облагаемого оборота в общем обороте по реализации в случае, когда налогоплательщиком применяются одновременно пропорциональный метод и метод с правом ведения раздельного учета по отдельным оборотам в соответствии со статьями 407, 408 и 409 Налогового кодекса. При этом обороты по реализации товаров, работ, услуг, по которым при приобретении был применен раздельный метод отнесения в зачет, не учитываются при определении удельного веса облагаемого оборота в общей сумме оборота;

17) в строке 300.00.010 указывается сумма НДС, начисленного по импортируемым товарам в течение налогового периода и уплаченного методом зачета в соответствии с условиями контракта на недропользование;

18) в строке 300.00.011 указывается сумма НДС, начисленного по импортируемым товарам в течение налогового периода и уплаченного методом зачета в соответствии со статьями 427 и 428 Налогового кодекса, за исключением сумм НДС, указанных в строке 300.00.010. В данную строку переносится сумма, отраженная в строке 300.04.001 В;

19) в строке 300.00.012 указывается общая сумма начисленного НДС за отчетный налоговый период, определяемая как сумма строк 300.00.001 В, 300.00.003 В, 300.00.010, 300.00.011 (300.00.001 В + 300.00.003 В + 300.00.010 + 300.00.011).

16. В разделе «Сумма НДС, относимого в зачет» плательщики НДС, применяющие метод отнесения в зачет через ведение раздельного учета, при заполнении строк с 300.00.013 В по 300.00.022 В (кроме строки 300.00.015 ) отражают суммы НДС по товарам, работам, услугам, используемым для целей облагаемого оборота.

В разделе «Сумма НДС, относимого в зачет»:

1) в строке 300.00.013 А указывается общая сумма оборотов по товарам, работам, услугам, приобретенным с НДС в Республике Казахстан, за исключением сумм, указанных в строке 300.00.015;

2) в строке 300.00.013 В указывается общая сумма НДС по товарам, работам, услугам, приобретенным с НДС в Республике Казахстан, за исключением сумм, указанных в строке 300.00.015;

3) в строке 300.00.013 I А указывается общая сумма оборотов по товарам, работам, услугам, приобретенным с НДС в Республике Казахстан по выписанным счетам-фактурам;

4) в строке 300.00.013 I В указывается сумма НДС по оборотам, отраженным в строке 300.00.013 I А;

5) в строке 300.00.013 II А указывается общая сумма оборотов по товарам, работам, услугам, приобретенным с НДС в Республике Казахстан по выписанным документам, за исключением счетов-фактур;

6) в строке 300.00.013 II В указывается сумма НДС по оборотам, отраженным в строке 300.00.013 II А;

7) в строке 300.00.014 А указывается сумма облагаемого оборота по работам, услугам, приобретенным от нерезидента, местом реализации которых в соответствии со статьями 378 и 441 Налогового кодекса признается Республика Казахстан. В данную строку переносится сумма, отраженная в итоговой графе F в строке 00000001 строки 300.05.001;

8) в строке 300.00.014 В указывается сумма начисленного НДС по оборотам, отраженным в строке 300.00.014 А. В строку 300.00.014 В переносится сумма, отраженная в строке 300.05.007;

9) в строке 300.00.015 указывается сумма оборота по товарам, работам, услугам, приобретенным без НДС, а также сумма оборота по товарам, работам, услугам, приобретенным с НДС, но по которым НДС не подлежит отнесению в зачет в соответствии со статьями 402 и 403 Налогового кодекса. В данной строке указывается сумма оборота по приобретению без учета НДС;

10) в строке 300.00.016 I А указывается размер облагаемого импорта по товарам, ввезенным из государств, не являющихся членами Евразийского экономического союза, за исключением отражаемого в строках 300.00.017, 300.00.020 А, 300.00.029 А. Размер облагаемого импорта определяется в соответствии со статьей 385 Налогового кодекса. Данная строка заполняется на основании сведений, указанных в декларации (-ях) на товары;

11) в строке 300.00.016 I В указывается сумма НДС на импорт, уплаченная по товарам, ввезенным из государств, не являющихся членами Евразийского экономического союза. При применении пропорционального метода отнесения в зачет в данной строке указывается сумма НДС, уплаченного по импортируемым товарам согласно декларации (-ий) на товары. При применении метода отнесения в зачет через ведение раздельного учета в данной строке указывается сумма НДС, уплаченного по импортируемым товарам, используемым для целей облагаемого оборота;

12) в строке 300.00.016 II А указывается размер облагаемого импорта по товарам, ввезенным из государств-членов Евразийского экономического союза, за исключением отражаемого в строках 300.00.017, 300.00.020 А и 300.00.029 А. Размер облагаемого импорта определяется в соответствии со статьей 444 Налогового кодекса. Данная строка заполняется на основании сведений, указанных в заявлении (-ях) о ввозе товаров и уплате косвенных налогов формы 328.00, представленной (-ых) за соответствующий (-ие) налоговый (-ые) период (-ы), определяемый (-ые) в соответствии с пунктом 6 статьи 456 Налогового кодекса, НДС на импорт по которым подлежит отнесению в зачет в налоговом периоде, определяемом в соответствии с пунктом 2 статьи 401 Налогового кодекса;

13) в строке 300.00.016 II В указывается сумма НДС на импорт, уплаченная по товарам, ввезенным из государств-членов Евразийского экономического союза и отраженной в заявлении (-ях) о ввозе товаров и уплате косвенных налогов формы 328.00, представленной (-ых) за соответствующий (-ие) налоговый (-ые) период (-ы), определяемый (-ые) в соответствии с пунктом 6 статьи 456 Налогового кодекса, налог на добавленную стоимость на импорт по которым подлежит отнесению в зачет в налоговом периоде, определяемом в соответствии с пунктом 2 статьи 401 Налогового кодекса. При применении пропорционального метода отнесения в зачет в данной строке указывается сумма НДС, уплаченного по импортируемым товарам, согласно заявлении (-ях) о ввозе товаров и уплате косвенных налогов формы 328.00. При применении метода отнесения в зачет через ведение раздельного учета в данной строке указывается сумма НДС, уплаченного по импортируемым товарам, используемым для целей облагаемого оборота;

14) в строке 300.00.017 указывается стоимость импортируемых товаров, освобожденных от НДС в соответствии со статьями 399 и 451 Налогового кодекса или в соответствии с международными договорами. В данную строку переносится сумма, отраженная в строке 300.02.014;

15) в строке 300.00.018 указывается сумма НДС по импортируемым товарам, по которым изменен срок уплаты НДС в соответствии с пунктами 9 и 10 статьи 49 Налогового кодекса на основании представленной в таможенный орган декларации на товары, помещенные под таможенную процедуру выпуска для внутреннего потребления;

16) в строке 300.00.019 указывается сумма фактически уплаченного в налоговом периоде НДС по импортируемым товарам, по которым был изменен срок уплаты НДС в соответствии с пунктами 9 и 10 статьи 49 Налогового кодекса;

17) в строке 300.00.020 А указывается стоимость импортируемых товаров, по которым НДС уплачен методом зачета в соответствии с условиями контракта на недропользование;

18) в строке 300.00.020 В указывается сумма НДС по импорту товаров, уплаченного методом зачета в соответствии с условиями контракта на недропользование;

19) в строке 300.00.021 указывается общая сумма оборота по приобретению товаров, работ, услуг, определяемая как сумма строк 300.00.013 А, 300.00.014 А, 300.00.015, 300.00.016 I А, 300.00.016 II А, 300.00.017, 300.00.020 А и 300.00.029 А (300.00.013 А + 300.00.014 А + 300.00.015 + 300.00.016 I А + 300.00.016 II А + 300.00.017 + 300.00.020 А + 300.00.029 A);

20) в строке 300.00.022 указывается корректировка суммы НДС, относимого в зачет, которая производится в случаях и в порядке, предусмотренных статьями 404 и 405 Налогового кодекса. Строка может иметь отрицательное значение. В данную строку переносится сумма, отраженная в строке 300.06.010 В;

21) в строке 300.00.023 указывается общая сумма НДС, относимого в зачет за налоговый период, за исключением указанной в строке 300.00.024. Определяется как сумма строк 300.00.013 В, 300.00.014 В, 300.00.016 I В, 300.00.016 II В, 300.00.019, 300.00.020 В, 300.00.022, (300.00.013 В + 300.00.014 В + 300.00.016 I В + 300.00.016 II В + 300.00.019 + 300.00.020 В + 300.00.022). Данная строка не заполняется налогоплательщиком, применяющим пропорциональный метод отнесения в зачет сумм НДС с правом ведения раздельного учета по отдельным оборотам, который заполняет строку 300.00.024;

22) в строке 300.00.024, которая определяется налогоплательщиком самостоятельно, указывается сумма НДС, относимого в зачет за налоговый период, в случае применения налогоплательщиком пропорционального метода с правом ведения раздельного учета по отдельным оборотам, а именно:

налогоплательщиками при наличии оборотов, освобожденных от НДС в соответствии с пунктом 1 статьи 396 Налогового кодекса, в случае применения пропорционального метода отнесения в зачет сумм НДС с правом ведения раздельного учета по отдельным оборотам, согласно пунктам 2 и 3 статьи 407 Налогового кодекса. Данная строка состоит из строк 300.00.024 I, 300.00.024 II, 300.00.024 III;

23) в строке 300.00.024 I указывается сумма НДС, относимого в зачет по пропорциональному методу при применении пропорционального метода отнесения в зачет с правом ведения раздельного учета по отдельным оборотам;

24) в строке 300.00.024 II указывается сумма НДС, относимого в зачет по методу отнесения в зачет через ведение раздельного учета при применении пропорционального метода с правом ведения раздельного учета по отдельным оборотам;

25) в строке 300.00.024 III указывается сумма НДС по товарам, работам, услугам, используемым одновременно для целей облагаемых и необлагаемых оборотов при применении пропорционального метода отнесения в зачет с правом ведения раздельного учета по отдельным оборотам;

26) в строке 300.00.025 указывается сумма разрешенного зачета НДС за налоговый период, рассчитанная в соответствии с положениями Налогового кодекса. Строка состоит из строк 300.00.025 I, 300.00.025 II, 300.00.025 III и 300.00.025 IV подлежит заполнению одна из строк 300.00.025 I, 300.00.025 II, 300.00.025 III в зависимости от применяемого метода отнесения в зачет НДС, а также дополнительно может быть заполнена строка 300.00.025 IV;

27) в строке 300.00.025 I В указывается сумма разрешенного зачета НДС при применении пропорционального метода отнесения в зачет, определяемая по следующей формуле (300.00.023 х 300.00.007). В случае, если за налоговый период оборот по реализации отсутствует, то сумма разрешенного зачета переносится из строки 300.00.023;

28) в строке 300.00.025 II В указывается сумма разрешенного зачета НДС при применении метода отнесения в зачет через ведение раздельного учета. Сумма разрешенного зачета определяется в размере НДС, относимого в зачет, по полученным товарам, работам, услугам, используемым для целей облагаемого оборота с учетом корректировки. В данную строку переносится сумма строки 300.00.023;

29) в строке 300.00.025 III В указывается сумма разрешенного зачета НДС при применении пропорционального метода с правом ведения раздельного учета по отдельным оборотам, определяемая по формуле: ((300.00.024 I x 300.00.009) + (300.00.024 III x 300.00.007) + 300.00.024 II);

30) в строке 300.00.025 IV В указывается дополнительная сумма зачета по НДС, относимого в зачет и определяется по следующей формуле (300.00.012 - 300.00.025 I - 300.00.027 I - 300.00.029 В) х 70% или (300.00.012 - 300.00.025 II - 300.00.027 I - 300.00.029 В) х 70% или (300.00.012 - 300.00.025 III - 300.00.027 I - 300.00.029 В) х 70%. Данная строка заполняется исключительно налогоплательщиками, указанными в статье 411 Налогового кодекса;

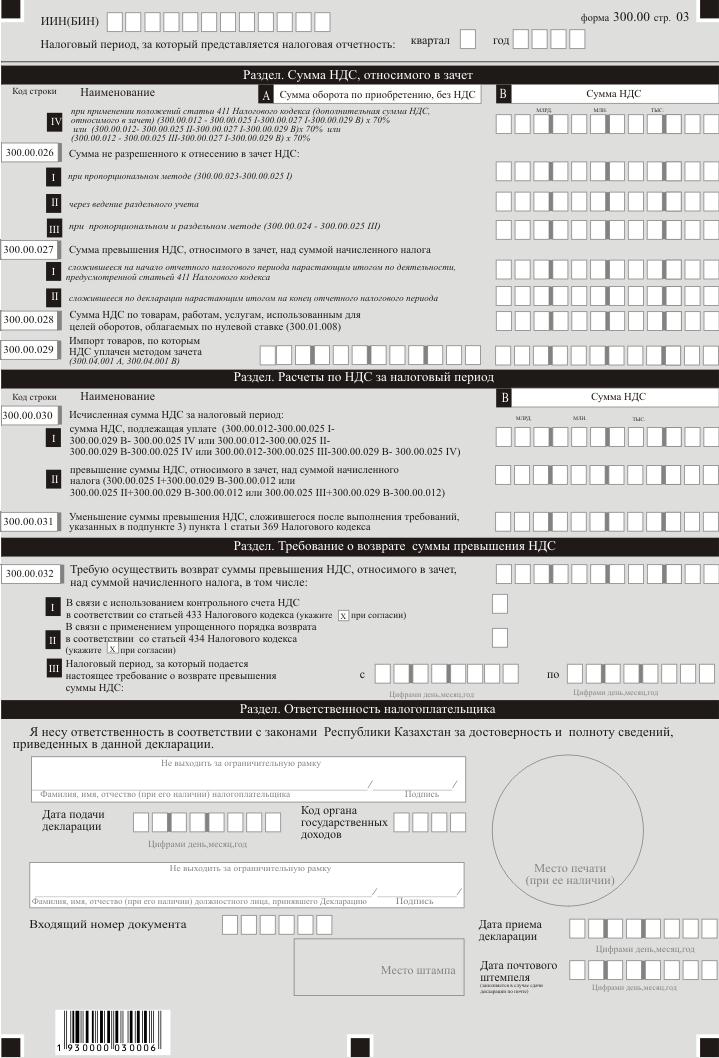

31) в строке 300.00.026 указывается сумма не разрешенного к отнесению в зачет НДС, рассчитанная в соответствии с положениями Налогового кодекса. Строка состоит из строк 300.00.026 I, 300.00.026 II, 300.00.026 III, подлежит заполнению одна из строк в зависимости от применяемого метода отнесения в зачет НДС;

32) в строке 300.00.026 I указывается сумма не разрешенного к отнесению в зачет суммы НДС при применении пропорционального метода отнесения в зачет и определяется по формуле (300.00.023 - 300.00.025 I);

33) в строке 300.00.026 II указывается сумма не разрешенного к отнесению в зачет суммы НДС при применении метода отнесения в зачет через ведение раздельного учета;

34) в строке 300.00.026 III указывается сумма не разрешенного к отнесению в зачет НДС при применении пропорционального метода отнесения в зачет с правом ведения раздельного учета по отдельным оборотам, определяемая по формуле (300.00.024 - 300.00.025 III);

35) в строке 300.00.027 указывается сумма превышения НДС, относимого в зачет, над суммой начисленного налога. Строка состоит из строк 300.00.027 I и 300.00.027 II;

36) в строке 300.00.027 I указывается сумма превышения НДС, относимого в зачет, над суммой начисленного налога сложившегося на начало налогового периода нарастающим итогом. Строка заполняется налогоплательщиками, предусмотренными статьей 411 Налогового кодекса;

37) в строке 300.00.027 II указывается сумма превышения НДС, относимого в зачет, над суммой начисленного налога сложившееся по декларации нарастающим итогом на конец отчетного налогового периода;

38) в строке 300.00.028 указывается сумма НДС по товарам, работам, услугам, использованным для целей оборотов, облагаемых по нулевой ставке. Строка не заполняется плательщиками НДС, у которых выполняются условия, предусмотренные пунктом 2 статьи 429 Налогового кодекса. В данную строку переносится сумма, указанная в строке 300.01.008;

39) в строке 300.00.029 А указывается стоимость импортируемых товаров, по которым НДС уплачен методом зачета, в соответствии со статьями 427 и 428 Налогового кодекса, за исключением стоимости импортируемых товаров, указанных в строке 300.00.020 А. В данную строку переносится сумма, указанная в строке 300.04.001 А;

40) в строке 300.00.029 В указывается сумма НДС по импортируемым товарам, по которым налог уплачен методом зачета, в соответствии со статьями 427 и 428 Налогового кодекса, за исключением НДС по импортируемым товарам, указанного в строке 300.00.020 В. В данную строку переносится сумма, указанная в строке 300.04.001 В.

17. В разделе «Расчеты по НДС за налоговый период»:

В строке 300.00.030 указывается исчисленная сумма НДС за отчетный налоговый период, которая состоит из строк 300.00.030 I и 300.00.030 II:

1) в строке 300.00.030 I указывается сумма налога, подлежащего уплате в бюджет за налоговый период. Данная строка определяется:

при пропорциональном методе отнесения в зачет как разница строк 300.00.012, 300.00.025 I, 300.00.029 В и 300.00.025 IV (300.00.012 - 300.00.025 I - 300.00.029 В - 300.00.025 IV);

при методе отнесения в зачет через ведение раздельного учета как разница строк 300.00.012, 300.00.025 II, 300.00.029 В и 300.00.025 IV (300.00.012 - 300.00.025 II - 300.00.029 В - 300.00.025 IV);

при применении пропорционального метода отнесения в зачет с правом ведения раздельного учета по отдельным оборотам как разница строк 300.00.012, 300.00.025 III, 300.00.029 В и 300.00.025 IV (300.00.012 - 300.00.025 III - 300.00.029 В - 300.00.025 IV);

2) в строке 300.00.030 II указывается превышение суммы НДС, относимого в зачет, над суммой начисленного налога, за отчетный налоговый период.

Данная строка определяется:

при пропорциональном методе отнесения в зачет по формуле (300.00.025 I + 300.00.029 В - 300.00.012);

при методе отнесения в зачет через ведение раздельного учета по формуле (300.00.025 II + 300.00.029 В - 300.00.012);

при применении пропорционального метода отнесения в зачет с правом ведения раздельного учета по отдельным оборотам по формуле (300.00.025 III + 300.00.029 В - 300.00.012);

3) в строке 300.00.031 указывается уменьшение суммы НДС, сложившегося после выполнения требований, указанных в подпункте 3) пункта 1 статьи 369 Налогового кодекса. Данная строка заполняется в случае списания превышения НДС в соответствии с пунктом 9 статьи 429 Налогового кодекса.

18. В разделе «Требование о возврате суммы превышения НДС»:

1) в строке 300.00.032 указывается требование о возврате суммы превышения НДС, относимого в зачет, над суммой начисленного налога в соответствии со статьей 429 Налогового кодекса. Данная строка не заполняется в случае, если в разделе «Общая информация о плательщике НДС» в строке 4 отмечен вид декларации «дополнительная», «дополнительная по уведомлению», а также, если налогоплательщик отнесен к одной из категорий, указанных в пункте 3 статьи 431 Налогового кодекса;

2) ячейка в строке 300.00.032 I отмечается налогоплательщиком, использующим контрольный счет НДС в соответствии со статьей 433 Налогового кодекса;

3) ячейка в строке 300.00.032 II отмечается в случае, если у налогоплательщика имеется превышение НДС, подлежащее возврату в упрощенном порядке в соответствии со статьей 434 Налогового кодекса;