Законодательная база.

Согласно статье 241 Налогового кодекса работы, услуги, предоставленные нерезидентом, не являющимся плательщиком налога на добавленную стоимость в Республике Казахстан и не осуществляющим деятельность через филиал, представительство, являются оборотом налогоплательщика Республики Казахстан, получающего работы, услуги, если местом их реализации является Республика Казахстан, и подлежат обложению налогом на добавленную стоимость в соответствии с настоящим Кодексом.

Сумма налога на добавленную стоимость, подлежащая уплате в соответствии с настоящей статьей, определяется путем применения ставки, предусмотренной пунктом 1 статьи 268 настоящего Кодекса, к размеру облагаемого оборота. В случае, когда оплата за полученные работы, услуги производится в иностранной валюте, облагаемый оборот пересчитывается в тенге по рыночному курсу обмена валюты на дату совершения оборота.

Сумма налога на добавленную стоимость, исчисленная в соответствии с пунктом 3 настоящей статьи, уплачивается не позднее 25 числа второго месяца, следующего за отчетным налоговым периодом.

Платежный документ или документ, выданный налоговым органом, по форме, установленной уполномоченным органом, подтверждающий уплату налога на добавленную стоимость в соответствии с настоящей статьей, дает право на зачет суммы налога в соответствии со статьей 256 настоящего Кодекса.

Также согласно части второй пункта 3 статье 256 Налогового кодекса в случае уплаты налога на добавленную стоимость в соответствии со статьями 241 и 276-20 настоящего Кодекса уплаченный налог относится в зачет в том налоговом периоде, в котором исполнено налоговое обязательство по уплате налога на добавленную стоимость.

Ситуация 8.

ТОО «Гранд» приобретены юридические услуги от Российской компании ООО Партнер-сервис на территории России по договору от 02.02.2013г. № 15, услуги оказаны 25.02.13г., о чем составлен Акт выполненных работ, услуг от 25.02.13г. на общую сумму 50 000 руб. (курс условно 5 тенге за 1 рубль, 250 000 тенге). НДС за нерезидента уплачен 15.03.2013г. в сумме 30 000 тенге на КБК 105104.

Также ТОО в декабре 2012 года предоставлены в аренду грузовые вагоны от Украинской компании Укрвагонсервис, по договору от 15.12.2012г. № 44/2012, Акт выполненных работ составлен 25.12.2012г. на общую сумму в перерасчете по курсу на эту дату 300 000 тенге, НДС за нерезидента уплачен 15.02.2013г. в сумме 36 000 тенге на КБК 105104.

Анализ ситуации.

1)Так как юридические услуги оказаны Российской компанией в рамках Таможенного союза, то согласно п. 2 ст. 276-4 Налогового кодекса Оборотом по реализации работ, услуг в Таможенном союзе являются обороты в соответствии с пунктом 2 статьи 231 настоящего Кодекса, если на основании пункта 2 статьи 276-5 настоящего Кодекса местом их реализации признается Республика Казахстан.

Согласно подпункту 4 пункта 2 статьи 276-5 Кодекса местом реализации работ, услуг признается территория государства-члена Таможенного союза, если налогоплательщиком этого государства приобретаются юридические услуги.

В связи с этим, по приобретенным юридическим услугам Российской компании местом реализации признается территория государства-члена Таможенного союза (Республика Казахстан), налогоплательщиком которого приобретены эти услуги. В связи с чем, у ТОО «Гранд» возникает НДС за нерезидента по юридическим услугам, приобретенным у Российской компании на территории России. Поскольку ДС за нерезидента уплачен 15.03.2013г., то ТОО «Гранд» вправе отнести его в зачет в 1 квартале 2013 года.

2) По услугам аренды грузовых вагонов на территории Украины согласно п.п. 4) п. 2 ст. 236 Налогового кодекса местом реализации работ, услуг признается место осуществления предпринимательской или любой другой деятельности покупателя работ, услуг. Положения настоящего подпункта применяются в отношении следующих работ, услуг: услуги по предоставлению в аренду и (или) пользование грузовых вагонов и контейнеров.

В связи с этим, по услугам аренды вагонов на территории Украины местом реализации признается место осуществления предпринимательской или любой другой деятельности покупателя работ, услуг, то есть, территория Республики Казахстан. В связи с чем, у ТОО «Гранд» также возникает НДС за нерезидента. Так как начисленный НДС за нерезидента по облагаемому обороту, совершенному нерезидентом 25.12.2012г., фактически уплачен 15.02.2013г., то ТОО «Гранд» отнесет этот НДС в зачет в 1 квартале 2013г., когда исполнено налоговое обязательство.

По данным операциям ТОО «Гранд» составит следующий налоговый регистр к строке 300.00.014.

| | | | | | | | | | | | | | | |

| | Налоговый регистр к строке 300.00.014 Работы, услуги, приобретенные от нерезидента | | | | | | |

| | | | | | | | | | | | | | | |

| ТОО «Гранд» | | | | | | | | | | | | | |

| БИН 140000000156 | | | | | | | | | | | | | |

| Налоговый период | 1 квартал 2013 года | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| № | Наименование показателей | Основание | Документ для отнесения НДС в зачет | Контрагент из стран - не Там. союза | Контрагент из стран там. Союза | Сумма облагаемого оборота | Сумма начисленного НДС | Сумма уплаченного НДС в отчетном периоде | | |

| Облагаемый оборот по работам, услугам, приобретенным от нерезидента, не являющийся плательщиком НДС в РК и не осуществляющего деятельность в РК через филиал, представительство, местом реализации которых в соответствии со статьями 236 и 276-5 НК признается Республика Казахстан | | |

| А | Облагаемый оборот по работам, услугам, приобретенным от нерезидента в отчетном периоде | | | | | 250 000 | 30 000 | 30 000 | | |

| 1 | Юридические услуги | Дог. от 02.02.2013г. № 15, Акт вып. работ от 25.02.13г. | Платежное поручение от 15.03.2013г. | | ООО Партнер-сервис | 250 000 | 30 000 | 30 000 | | |

| В | Облагаемый оборот по работам, услугам, приобретенным от нерезидента в предыдущих периодах | | | | | 300 000 | 36 000 | 36 000 | | |

| 1 | Услуги по аренде вагонов на территории Украины | Дог. от 15.12.12г. № 44/2012г. Акт от 25.12.12г. | Платежное поручение от 15.02.2013г. | Компания Укрвагонсервис | | 300 000 | 36 000 | 36 000 | | |

| Итого | Уплачено НДС в бюджет в отчетном периоде, в том числе за счет зачета в счет погашения недоимки по налогу на добавленную стоимость, подлежащего уплате за нерезидента | | | | | 550 000 | 66 000 | 66 000 | | |

| | | | | | | | | | | | | | | | | | | | | |

Гл. бухгалтер (подпись) ФИО

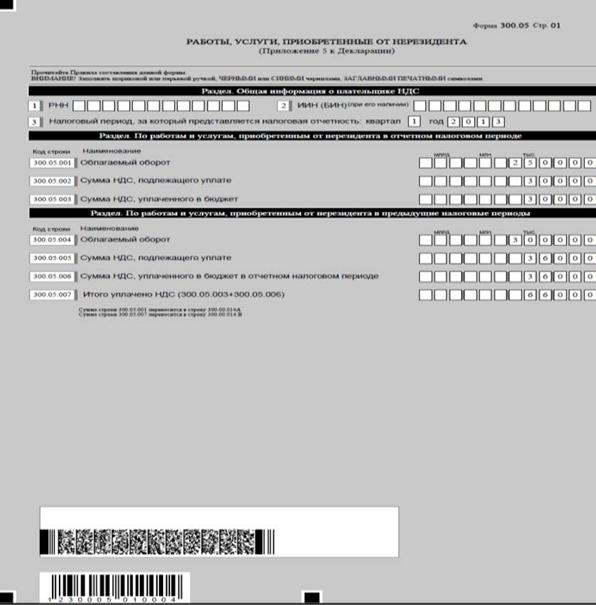

Также для заполнения строки 300.00.014 требуется заполнение приложения 300.05. Данная форма предназначена для детального отражения сведений о суммах налога на добавленную стоимость, подлежащего уплате и уплаченного за нерезидента в соответствии со статьей 241 Налогового кодекса. Приложение 300.05 подлежит заполнению, если в разделе «Общая информация о плательщике НДС» формы 300.00 в строке 12 «Представленные приложения» отмечена ячейка «05».

Составим приложение 300.05 Работы, услуги, приобретенные у нерезидента.

Составление формы 300.05 -

Работы, услуги, приобретенные у нерезидента

В разделе «По работам и услугам, приобретенным от нерезидента в отчетном налоговом периоде»:

1) в строке 300.05.001 указывается облагаемый оборот по реализации работ и услуг, приобретенных у нерезидента. Размер облагаемого оборота определяется в соответствии с пунктом 2 статьи 241 Налогового кодекса - 250 000;

2) в строке 300.05.002 указывается сумма налога на добавленную стоимость, подлежащего уплате за нерезидента, по обороту, указанному в строке 300.05.001. Данная строка подлежит обязательному заполнению, если заполнена строка 300.05.001 - 30 000;

3) в строке 300.05.003 указывается сумма налога на добавленную стоимость, фактически уплаченного в бюджет в течение налогового периода, по обороту, указанному в строке 300.05.001. В данную строку также включается сумма налога, излишне уплаченного в бюджет, зачтенного в счет погашения недоимки по налогу на добавленную стоимость, подлежащего уплате за нерезидента, согласно статье 31 Закона о введении - 30 000.

В разделе «По работам и услугам, приобретенным от нерезидента в предыдущие налоговые периоды» указываются сведения по работам, услугам, приобретенным у нерезидента в предыдущие налоговые периоды, по которым уплата налога на добавленную стоимость за нерезидента частично или полностью произведена в отчетном налоговом периоде:

1) в строке 300.05.004 указывается облагаемый оборот по работам и услугам, приобретенным у нерезидента в предыдущие налоговые периоды. Данная строка заполняется в том случае, если налог на добавленную стоимость, подлежащий к уплате в бюджет, не был уплачен (или частично был уплачен) в установленный срок - 300 000;

2) в строке 300.05.005 указывается сумма налога на добавленную стоимость, подлежащего уплате за нерезидента, по обороту, указанному в строке 300.05.004 - 36 000;

3) в строке 300.05.006 указывается сумма налога на добавленную стоимость, фактически уплаченная в бюджет в течение налогового периода, по обороту, указанному в строке 300.05.004. В данную строку также включается сумма налога, излишне уплаченного в бюджет, зачтенного в счет погашения недоимки по налогу на добавленную стоимость, подлежащего уплате за нерезидента, согласно статье 31 Закона о введении - 36 000;

4) в строке 300.05.007 указывается общая сумма налога на добавленную стоимость, фактически уплаченного в бюджет в налоговом периоде, по работам и услугам, приобретенным у нерезидента, определяемая как сумма строк 300.05.003 и 300.05.006 - 66 000.

Заполненное приложение 300.05 в программной форме.

Таким образом, сумма 300.05.001 250 000 переносится в строку 300.00.014 А, сумма строки 300.05.007 66 000 переносится в строку 300.00.014 В.

5) в строке 300.00.015 указывается сумма оборота по товарам, работам, услугам, приобретенным без налога на добавленную стоимость и по товарам, работам, услугам, приобретенным с налогом на добавленную стоимость, но по которым налог на добавленную стоимость не подлежит отнесению в зачет в соответствии со статьей 257 Налогового кодекса. В данной строке указывается сумма оборота по приобретению без учета налога на добавленную стоимость - 4 500 000;

Законодательная база.

Согласно статье 257 Налогового кодекса в редакции с 01.01.2013 года налог на добавленную стоимость не зачитывается и учитывается в порядке, установленном пунктом 12 статьи 100 настоящего Кодекса, если подлежит уплате в связи с получением:

1) товаров, работ, услуг, используемых не в целях облагаемого оборота, если иное не предусмотрено настоящим подпунктом.

Налог на добавленную стоимость относится в зачет, если подлежит уплате в связи с получением товаров, работ, услуг, предназначенных для использования (использованных) для целей необлагаемого оборота, в связи с наличием которого налогоплательщиком применен (будет применен) пропорциональный метод в соответствии со статьями 260 и 261 настоящего Кодекса;

2) легковых автомобилей, учтенных (учитываемых) в качестве основных средств;

3) товаров, работ, услуг, по которым счета-фактуры выписаны с несоблюдением требований, установленных настоящим Кодексом.

4) товаров, работ, услуг, указанных в счете-фактуре, оплата за наличный расчет которых с учетом налога на добавленную стоимость независимо от периодичности платежа превышает 1000-кратный размер месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на дату выписки счета-фактуры.

При получении на безвозмездной основе имущества (товаров, работ, услуг) лицо, получившее такое имущество, не относит в зачет сумму налога на добавленную стоимость, подлежащую уплате лицом, передавшим безвозмездно такое имущество.

Сумма налога на добавленную стоимость не подлежит отнесению в зачет в следующих случаях:

1) по операциям с налогоплательщиком, признанным лжепредприятием на основании вступившего в законную силу приговора или постановления суда, за исключением сумм налога на добавленную стоимость, отнесенных в зачет, по сделкам, признанным судом действительными;

2) по сделке (сделкам), признанной (признанным) судом совершенной (совершенным) субъектом частного предпринимательства без намерения осуществлять предпринимательскую деятельность.

Ситуация 9.

ТОО «Гранд» в 1 квартале приобретено лома металлов от физических лиц на общую сумму 200 000 тенге. Также приобретен легковой автомобиль от ТОО «Н» в качестве основного средства на общую сумму 4 816 000 тенге, в том числе НДС 516 000 тенге.

Так как сумма НДС по легковому автомобилю, приобретенному как основное средство, не относится в зачет по п.п.2) п. 1 ст. 257 Налогового кодекса, ТОО «Гранд» не относит его в зачет.

По данным операциям ТОО составит налоговый регистр к строке 300.00.015

| Налоговый регистр к строке 300.00.015 Товары, работы, услуги, приобретенные без НДС и по которым зачет не разрешен | |

| | | | | | | | | | |

| ТОО «Гранд» | | | | | | | | |

| БИН 140000000156 | | | | | | | | |

| Налоговый период | 1 квартал 2013 года | | | | | | |

| | | | | | | | | | |

| № | Наименование показателей | Сумма без НДС | Сумма НДС, не относимого в зачет | Общая сумма |

| А | Оборот по товарам, работам, услугам, приобретенным без НДС | 200 000 | | 200 000 |

| 1 | Приобретен лом металла от физических лиц | 200 000 | | 200 000 |

| В | Оборот по товарам, работам, услугам, приобретенным с НДС, по которым НДС не подлежит отнесению в зачет в соответствии со статьей 257 Налогового кодекса | 4 300 000 | 516 000 | 4 816 000 |

| 1 | Товаров, работ, услуг, используемых не в целях облагаемого оборота | | | |

| 2 | Легковых автомобилей, учтенных (учитываемых) в качестве основных средств | 4 300 000 | 516 000 | 4 816 000 |

| 3 | Товаров, работ, услуг, по которым счета-фактуры выписаны с несоблюдением требований | | | |

| 4 | Товаров, работ, услуг, указанных в счете-фактуре, оплата за наличный расчет которых с учетом нНДС независимо от периодичности платежа превышает 1000-кратный размер МРП | | | |

| 5 | Безвозмездной полученного имущества (товаров, работ, услуг) | | | |

| 6 | По операциям с налогоплательщиком, признанным лжепредприятием | | | |

| 7 | По сделке (сделкам), признанной (признанным) судом совершенной (совершенным) субъектом частного предпринимательства без намерения осуществлять предпринимательскую деятельность | | | |

| Итого | (А+В) | 4 500 000 | 516 000 | 5 016 000 |

Гл. Бухгалтер (подпись) ФИО

Итоговая сумма приобретения без НДС 4 500 000 тенге отражается по строке 300.00.015.

6) в строке 300.00.016 А указывается сумма оборота по облагаемому импорту, определяемому в соответствии со статьей 247 и пунктом 3 статьи 276-4 Налогового кодекса, за исключением отражаемого в строках 300.00.017, 300.00.018, 300.00.019, 300.00.020, 300.00.026. Данная строка заполняется на основании сведений, указанных в декларации (-ях) на товары, а также в декларации (-ях) по косвенным налогам по импортированным товарам формы 320.00 и заявлении (-ях) о ввозе товаров и уплате косвенных налогов формы 328.00.Строка включает в себя строки 300.00.016I А, 300.00.016II А - 3 500 000;

7) в строке 300.00.016 I А указывается размер облагаемого импорта по товарам, ввезенным из Российской Федерации - 2 000 000;

8) в строке 300.00.016 II А указывается размер облагаемого импорта по товарам, ввезенным из Республики Беларусь;

9) в строке 300.00.016 В указывается сумма налога на добавленную стоимость, уплаченного при таможенном оформлении. При применении пропорционального метода отнесения в зачет в данной строке указывается сумма налога на добавленную стоимость, уплаченного по импортируемым товарам, согласно декларации (-ий) на товары, а также декларации (-ий) по косвенным налогам по импортированным товарам формы 320.00 и заявления (-ий) о ввозе товаров и уплате косвенных налогов 328.00. При применении раздельного метода отнесения в зачет в данной строке указывается сумма налога на добавленную стоимость, уплаченного по импортируемым товарам, используемым для целей облагаемого оборота. Данная строка включает в себя строки 300.00.016 I В, 300.00.016 II В - 420 000;

10) в строке 300.00.016 I В указывается сумма налога на добавленную стоимость на импорт, уплаченная по товарам, ввезенным из Российской Федерации и отраженной в декларации (-ях) по косвенным налогам по импортированным товарам и в заявлении (-ях) о ввозе и уплате косвенных налогов - 240 000;

11) в строке 300.00.016 II В указывается сумма налога на добавленную стоимость на импорт, уплаченная по товарам, ввезенным из Республики Беларусь и отраженной в декларации (-ях) по косвенным налогам по импортированным товарам и в заявлении (-ях) о ввозе и уплате косвенных налогов;

Законодательная база.

Согласно статьям 246, 247 Налогового кодекса облагаемым импортом являются товары, ввозимые или ввезенные на территорию Таможенного союза (за исключением освобожденных от налога на добавленную стоимость в соответствии со статьей 255 настоящего Кодекса), подлежащие декларированию в соответствии с таможенным законодательством Таможенного союза и (или) таможенным законодательством Республики Казахстан. В размер облагаемого импорта включаются таможенная стоимость импортируемых товаров, определяемая в соответствии с таможенным законодательством Таможенного союза и (или) таможенным законодательством Республики Казахстан, а также суммы налогов и таможенных платежей, подлежащих уплате в бюджет при импорте товаров в Республику Казахстан, за исключением налога на добавленную стоимость на импорт.

По ст. 276-8 Кодекса в редакции с 01.01.2013г. размер облагаемого импорта товаров, в том числе товаров, являющихся результатом выполнения работ по договору (контракту) об их изготовлении, определяется на основе стоимости приобретенных товаров. Для целей настоящей статьи стоимость приобретенных товаров определяется на основании принципа определения цены в целях налогообложения.

Принцип определения цены в целях налогообложения означает определение стоимости приобретенных товаров на основании цены сделки, подлежащей уплате за товары, согласно условиям договора (контракта).

Если по условиям договора (контракта) цена сделки состоит из стоимости приобретенных товаров, а также других расходов, и при этом стоимость приобретенных товаров и (или) стоимость других расходов указаны отдельно, то размером облагаемого импорта является исключительно стоимость приобретенных товаров.

Если по условиям договора (контракта) цена сделки состоит из стоимости приобретенных товаров, а также других расходов, и при этом стоимость приобретенных товаров и (или) стоимость других расходов не указаны отдельно, то размером облагаемого импорта является цена сделки, указанная в договоре (контракте).

Сумма НДС, относимая в зачет по облагаемому импорту согласно п. 2 ст. 256 Кодекса является, сумма НДС, которая:

- 5) указана в грузовой таможенной декларации, оформленной в соответствии с таможенным законодательством Таможенного союза и (или) таможенным законодательством Республики Казахстан, уплачена в установленном порядке в бюджет Республики Казахстан и не подлежит возврату в соответствии с условиями таможенной процедуры;

-12) указана в декларации по косвенным налогам по импортированным товарам и совпадает с суммой налога на добавленную стоимость по импортированным товарам, отраженной в заявлении (заявлениях) о ввозе товаров и уплате косвенных налогов, содержащем (содержащих) отметку налогового органа, предусмотренную пунктом 7 статьи 276-20 настоящего Кодекса, а также уплачена в установленном порядке в бюджет Республики Казахстан.

По части второй пункта 3 статьи 256 Кодекса в случае уплаты налога на добавленную стоимость в соответствии со статьями 241 и 276-20 настоящего Кодекса уплаченный налог относится в зачет в том налоговом периоде, в котором исполнено налоговое обязательство по уплате налога на добавленную стоимость.

Ситуация 10.

ТОО «Гранд» в 1 квартале 2013 год осуществлен импорт товаров:

1) Из России по контракту от 12.01.2013г. № 110, поставка товара совершена 15.01.13г., ФНО 32800, 320.00 сдана 15.02.2.13г., размер облагаемого импорта составил 2 000 000 тенге, сумма НДС 240 000 тенге, уплачен 16.02.2013г.

2) Из Китая по контракту от 20.01.2013г. № 120, поставка товара произведена 25.01.13г., оформлена ГТД от 25.01.2013г. № 50060782, таможенная стоимость по ГТД 1 500 000 теге, сумма НДС 180 000 тенге, уплачена 25.01.2013г.

По данным операциям ТОО составит налоговый регистр к строке 300.00. 017.

| | | | | | | | |

| Налоговый регистр к строке 300.00.016 Импорт с уплатой НДС | | |

| | | | | | | | |

| | | | | | | | |

| ТОО «Гранд» | | | | | | |

| БИН 140000000156 | | | | | | |

| Налоговый период 1 квартал 2013 год | | | | | | |

| | | | | | | | |

| № | Наименование показателя | Основание | ФНО 328.00, 320.00 | Размер облагаемого импорта | Сумма уплаченного НДС на импорт |

| А | Облагаемый импорт из стран-членов Таможенного союза, в том числе | | | 2 000 000 | 240 000 |

| 1 | по товарам, ввезенным из Российской Федерации | Контракт от 12.01.13г. № 110 | 328.00, 320.00 от 15.02.2013г. | 2 000 000 | 240 000 |

| 2 | по товарам, ввезенным из Республики Беларусь | | | | |

| В | Облагаемый импорт из стран- не членов Таможенного союза | | ГТД | 1 500 000 | 180 000 |

| 1 | Импорт товаров из Китая | Контракт от 20.01.2013г. № 120 | от 25.01.13г. № 50060782 | 1 500 000 | 180 000 |

| 2 | | | | | |

| Итого | (А+В) | | | 3 500 000 | 420 000 |

Гл. Бухгалтер (подпись) ФИО

Таким образом, общий размер облагаемого импорта 3 500 000 тенге отражается по строке 300.00.016А с указанием облагаемого импорта из России 2 000 000 по строке 300.00.016А I, общая сумма уплаченного НДС на импорт 420 000 теге отражается по строке 300.00.016В с указанием НДС на импорт из России 240 000 по строке 300.00.016В II.

12) в строке 300.00.017 указывается стоимость импортируемых товаров, освобожденных от налога на добавленную стоимость в соответствии со статьей 255, подпунктом 2) пункта 2 и пунктом 3 статьи 276-15 Налогового кодекса или в соответствии с международными договорами. В данную строку переносится сумма, отраженная в строке 300.02.011 - по нашему примеру не заполняется;

Так как ТОО «Гранд» по специфике деятельности не имеет освобожденного импорта, то строка 300.00.017 не заполняется.

13) в строке 300.00.018 указывается стоимость импортируемых товаров, по которым налоговым органом было вынесено решение об изменении сроков уплаты налога на добавленную стоимость в соответствии с абзацами 32-53 статьи 49 Закона о введении. Данная строка заполняется на основании декларации на товары и (или) декларации (-ий) по косвенным налогам по импортированным товарам и заявления (-ий) о ввозе товаров и уплате косвенных налогов по товарам, импортированным из государств-членов таможенного союза - не заполняется;

14) в строке 300.00.019 указывается сумма фактически уплаченного в налоговом периоде налога на добавленную стоимость на импортируемые товары, по которым был изменен срок уплаты налога на добавленную стоимость в соответствии с абзацами 32-53 статьи 49 Закона о введении. При применении пропорционального метода отнесения в зачет в данную строку переносится сумма итоговых строк 0000001 и 0000002 графы J формы 300.03. При применении раздельного метода отнесения в зачет в данной строке указывается итоговая сумма уплаченного налога по импортированным товарам, используемым для целей облагаемого оборота - не заполняется;

Законодательная база.

Согласно ст. 49 Закона о введении и ст. 249 ранее действовавшего Налогового кодекса, продленной до 01.01.2017г., изменение срока уплаты налога на добавленную стоимость на импортируемые товары производится налоговыми органами в случае, если:

1) импортируемые товары предназначены для промышленной переработки;

2) импортируемыми товарами являются вода, газ, электроэнергия.

Так как ТОО «Гранд» не осуществляет промышленную переработку сырья, а также не импортирует электроэнергию, воду и газ, то строки 300.00.018, 300.00.019 не заполняются. Также не будет заполняться приложение 300.03- Импорт товаров, по которым изменен срок уплаты налога на добавленную стоимость

15) в строке 300.00.020 А указывается стоимость импортируемых товаров, по которым налог на добавленную стоимость уплачен методом зачета в соответствии с условиями контракта на недропользование -не заполняется;

16) в строке 300.00.020 В указывается сумма налога на добавленную стоимость по импорту товаров, уплаченного методом зачета в соответствии с условиями контракта на недропользование - не заполняется;

Так как ТОО «Гранд» не является недропользователем, то строку 300.00.020 не заполняет.

17) в строке 300.00.021 указывается общая сумма оборота по приобретению товаров, работ, услуг, определяемая как сумма строк 300.00.013А, 300.00.014 А, 300.00.015, 300.00.016 А, 300.00.017, 300.00.018, 300.00.020 А и 300.00.026 А (300.00.013А + 300.00.014 А + 300.00.015 + 300.00.016 А + 300.00.017+ 300.00.018 + 300.00.020 А + 300.00.026A) - на нашем примере (10 000 000+250 000+4 500 000+3 500 000) = 18 250 000

18) в строке 300.00.022 указывается корректировка суммы налога на добавленную стоимость, относимого в зачет, которая производится в случаях и в порядке, предусмотренных статьями 258 и 259 Налогового кодекса. Строка может иметь отрицательное значение. В данную строку переносится сумма, отраженная в строке 300.06.024 В- -240 000;

Законодательная база.

Согласно ст. 258 Налогового кодекса налог на добавленную стоимость, ранее отнесенный в зачет, подлежит исключению из зачета в следующих случаях:

1) по товарам, работам, услугам, использованным не в целях облагаемого оборота, за исключением использованных для целей необлагаемого оборота, в связи с наличием которого налогоплательщиком применен пропорциональный метод в соответствии со статьями 260 и 261 настоящего Кодекса;

2) по товарам в случае их порчи, утраты (за исключением случаев, возникших в результате чрезвычайных ситуаций);

3) по сверхнормативным потерям, понесенным субъектом естественной монополии;

7) по имуществу, переданному в качестве вклада в уставный капитал;

8) предусмотренных пунктом 2 статьи 239 настоящего Кодекса.

По ст. 259 Кодекса если часть или весь размер обязательства по приобретенным товарам, работам, услугам признаются сомнительными в соответствии с положениями настоящего Кодекса, то сумма налога на добавленную стоимость, ранее принятого в зачет по таким товарам, работам, услугам, в размере, соответствующем размеру сомнительного обязательства, подлежит исключению из зачета по истечении трех лет с даты возникновения обязательства, кроме налога на добавленную стоимость, отнесенного в зачет на основании подпунктов 3) и 4) пункта 1 статьи 256 настоящего Кодекса.

При списании обязательств, за исключением обязательств, по которым произведена корректировка в соответствии с пунктом 1 настоящей статьи, налог на добавленную стоимость, ранее отнесенный в зачет по товарам, работам, услугам, подлежит исключению из зачета в том периоде, в котором наступили случаи, указанные в пункте 1 статьи 88 настоящего Кодекса.

Ситуация 11.

ТОО «Гранд» в связи с полной утратой товара при перевозке в результате ДТП полностью списан товар на основании Акта на списание запасов от 20.03.2013г. на общую сумму 1 120 000 тенге, в том числе НДС 120 000 тенге. Также ТОО «Гранд» был произведен возврат товара поставщику в связи с некачественностью, поставщиком выписана минусовая дополнительная счет-фактура от 25.02.2013г. № 00003.

В связи с достижением объема закупок товара поставщиком представлена в январе скидка с цены товара к последнему приобретенному объему товара в декабре 12 г., выписана минусовая дополнительная счет-фактура от 27.01.2013г. № 00010 на общую сумму 280 000 тенге, в том числе НДС 30 000 тенге.

По данным операциям ТОО составит налоговый регистр к строке 300.00.022.

| | | | | | | | | | | | | |

| | Налоговый регистр к строке 300.00.022 Корректировка суммы НДС, относимого в зачет | | | | |

| | | | | | | | | | | | | |

| ТОО «Гранд» | | | | | | | | | | | |

| БИН 140000000156 | | | | | | | | | | | |

| Налоговый период | 1 квартал 2013 года | | | | | | | | | |

| | | | | | | | | | |

| № | Наименование показателей | Основание | Контрагент | Сумма без НДС | Сумма НДС | Общая сумма | |

| Наименование | РНН | БИН | |

| А | Корректировка суммы НДС, относимого в зачет, в случаях и в порядке, предусмотренных статьями 258 и 259 Налогового кодекса, в том числе: | | |

| 1 | По товарам, работам, услугам, по которым в предыдущие налоговые периоды НДС был отнесен в зачет, и которые в отчетном налоговом периоде были использованы не в целях облагаемого оборота | | | | | | | | |

| 2 | По товарам в случае их порчи или утраты | Акт списания запасов от 20.03.13г. | | | | -1 000 000 | -120 000 | 1 120 000 | |

| 3 | По имуществу, переданному в качестве взноса в уставный капитал | | | | | | | | |

| 4 | По товарам, частично или полностью возвращенным поставщику | Доп. счет-фактура от 25.02.13г. № 00003 | ТОО «С» | 301000004852 | 401763003647 | -750 000 | -90 000 | 840 000 | |

| 5 | По товарам, работам, услугам, по которым изменены условия сделки | | | | | | | | |

| 6 | В связи с изменением цены, компенсации за приобретенные товары, работы, услуги | | | | | | | | |

| 7 | В связи со скидкой с цены, скидкой продаж | Доп. счет-фактура от 27.01.13г. № 00010 | ТОО «V» | 181600004235 | 51200354678 | -250 000 | -30 000 | 280 000 | |

| 8 | В связи с получением разницы в стоимости реализованных товаров, работ, услуг при их оплате в тенге | | | | | | | | |

| 9 | Возврат тары | | | | | | | | |

| 10 | По сомнительным обязательствам, списании обязательств | | | | | | | | |

| 11 | При осуществлении оплаты по сомнительным обязательствам, по которым ранее была произведена корректировка зачета по НДС | | | | | | | | |

| Итого | | | | | | -2 000 000 | -240 000 | 2 240 000 | |

| | | | | | | | | | | | | | | | | | | | | |

Гл. бухгалтер (подпись) ФИО

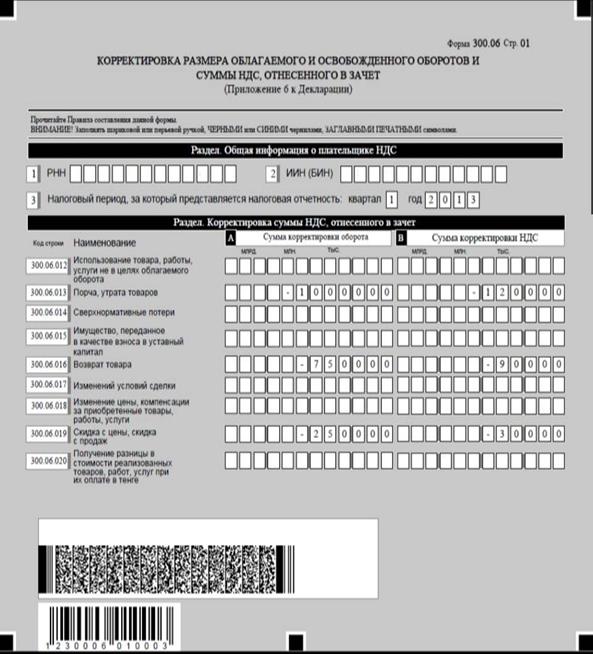

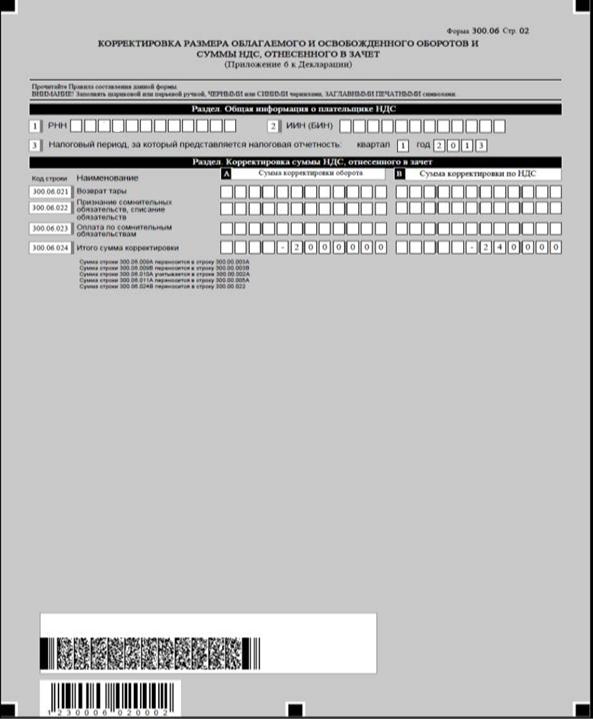

Для строки 300.00.022 требуется заполнение приложения 300.06. В данной форме отражаются сведения по корректировке суммы налога на добавленную стоимость, отнесенного в зачет, произведенной в соответствии со статьями 258 и 259 Налогового кодекса.

Заполним приложение 300.06 раздел «Корректировка суммы НДС, относимого в зачет»

Составление формы 300.06 -

Корректировка размера облагаемого и освобожденного оборотов и суммы налога на добавленную стоимость, отнесенного в зачет

В разделе «Корректировка суммы НДС, относимого в зачет»:

2) в строке 300.06.013 А указывается сумма корректировки оборота по товарам в случае их порчи или утраты. Данная строка может иметь только отрицательное значение- -1 000 000;

3) в строке 300.06.016 А указывается сумма корректировки оборота по товарам, частично или полностью возвращенным поставщику- -750 000;

4) в строке 300.06.019 А указывается сумма корректировки оборота в связи со скидкой с цены, скидкой продаж- -250 000;

5) в строке 300.06.024 А указывается итоговая сумма корректировки оборота по приобретенным товарам, работам, услугам, определяемая как сумма строк с 300.06.012 А по 300.06.023 А- -2 000 000;

6) в строке 300.06.013 В указывается сумма корректировки зачета по налогу на добавленную стоимость по товарам в случае их порчи или утраты. Данная строка может иметь только отрицательное значение- -120 000;

7) в строке 300.06.016 В указывается сумма корректировки зачета по налогу на добавленную стоимость по товарам, частично или полностью возвращенным поставщику- -90 000;

18) в строке 300.06.019 В указывается сумма корректировки зачета по налогу на добавленную стоимость в связи со скидкой с цены, скидкой продаж - -30 000;

19) в строке 300.06.024 B указывается итоговая сумма корректировки зачета по налогу на добавленную стоимость, определяемая как сумма строк с 300.06.012 В по 300.06.023 В - -240 000.

Заполненное приложение 300.06 в части раздела «Корректировка суммы НДС, относимого в зачет» в программной форме. Заполнение раздела «Корректировка размера облагаемого оборота» было рассмотрено ранее для строки 300.00.003.

Таким образом, сумма строки 300.06.024 B -240 000 переносится в строку 300.00.022.

19) в строке 300.00.023 указывается общая сумма налога на добавленную стоимость, относимого в зачет за налоговый период, за исключением указанной в строке 300.00.024. Определяется как сумма строк 300.00.013 В, 300.00.014 В, 300.00.016 В, 300.00.019 В, 300.00.020 В, 300.00.022В, (300.00.013 В + 300.00.014 В + 300.00.016 В + 300.00.019 В + 300.00.020 В + 300.00.022В). Данная строка не заполняется налогоплательщиком, применяющим пропорциональный и раздельный метод отнесения в зачет сумм налога на добавленную стоимость, который заполняет строку 300.00.024 - (1 200 000+66 000+420 000- 240 000)=1 446 000

20) в строке 300.00.024, которая определяется налогоплательщиком самостоятельно, указывается сумма налога на добавленную стоимость, относимого в зачет за налоговый период, в случае применения налогоплательщиком пропорционального и раздельного метода отнесения в зачет сумм налога на добавленную стоимость. Данная строка состоит из строк 300.00.024I, 300.00.024II, 300.00.024III - на нашем примере не заполняется;