К. Акильбекова, аудитор ТОО «ТАБЫС консалт»

ПОСТРОЧНОЕ ЗАПОЛНЕНИЕ ДЕКЛАРАЦИИ ПО КПН, УДЕРЖИВАЕМОГО У ИСТОЧНИКА ВЫПЛАТЫ, ПО ФОРМЕ 101.03

Расчет по корпоративному подоходному налогу, удерживаемому у источника выплаты с дохода резидента по форме 101.03, предназначен для отражения налоговым агентом доходов, облагаемых у источника выплаты, исчисления и своевременной уплаты корпоративного подоходного налога, удерживаемого у источника выплаты с доходов резидентов.

К доходам резидентов, облагаемым у источника выплаты, в соответствии с подпунктами 1 и 3 пункта 1 статьи 143 Налогового кодекса относятся:

1) выигрыши, выплачиваемые юридическим лицом-резидентом Республики Казахстан, юридическим лицом-нерезидентом, осуществляющим деятельность в Республике Казахстан через постоянное учреждение, юридическому лицу-резиденту Республики Казахстан, юридическому лицу-нерезиденту, осуществляющему деятельность в Республике Казахстан через постоянное учреждение;

3) вознаграждение, выплачиваемое юридическим лицом-резидентом Республики Казахстан, юридическим лицом-нерезидентом, осуществляющим деятельность в Республике Казахстан через постоянное учреждение, юридическому лицу-резиденту Республики Казахстан, юридическому лицу-нерезиденту, осуществляющему деятельность в Республике Казахстан через постоянное учреждение.

Не подлежат обложению у источника выплаты:

1) вознаграждение по государственным эмиссионным ценным бумагам и агентским облигациям;

2) инвестиционные доходы, выплачиваемые накопительным пенсионным фондам по размещенным пенсионным активам, страховым организациям, осуществляющим деятельность в отрасли страхования жизни, паевым и акционерным инвестиционным фондам и Государственному фонду социального страхования по размещенным активам;

3) вознаграждение по долговым ценным бумагам, находящимся на дату начисления такого вознаграждения в официальном списке фондовой биржи, функционирующей на территории Республики Казахстан;

4) вознаграждение по кредитам (займам), выплачиваемое организациям, осуществляющим банковские заемные операции на основании лицензии уполномоченного государственного органа по регулированию и надзору финансового рынка и финансовых организаций;

5) вознаграждение по кредитам (займам), выплачиваемое кредитным товариществам;

6) вознаграждение по кредитам (займам), выплачиваемое специальным финансовым компаниям, созданным в соответствии с законодательством Республики Казахстан о секьюритизации;

7) вознаграждение по кредиту (займу), депозиту, выплачиваемое банку-резиденту;

8) вознаграждение по финансовому лизингу, выплачиваемое лизингодателю-резиденту;

9) вознаграждение по операциям репо;

10) вознаграждение по микрокредитам, выплачиваемое микрокредитным организациям;

11) вознаграждение по долговым ценным бумагам, выплачиваемое:

организациям, осуществляющим профессиональную деятельность на рынке ценных бумаг;

юридическим лицам через организации, осуществляющие профессиональную деятельность на рынке ценных бумаг;

12) вознаграждение по депозитам, выплачиваемое некоммерческим организациям.

ПРИМЕР

Компания «А» предоставила заем 5 января 2011 года компании «В» - резиденту РК. Вознаграждение, выплаченное компанией «В» по данному займу, составило в январе 500 000 тенге, в феврале 550 000 тенге, в марте 550 000 тенге.

Поскольку компания «А» не имеет лицензии уполномоченного органа на осуществление банковских заемных операций, поэтому освобождение от налогообложения подоходным налогом у источника выплаты, предусмотренное пунктом 2 статьи 143 Налогового кодекса на доходы в виде вознаграждения, получаемые ею, не распространяются.

Компания «В» при выплате вознаграждения компании «А» обязана удержать корпоративный подоходный налог у источника выплаты по ставке 15% согласно пункту 3 статьи 147 Налогового кодекса и перечислить в бюджет по месту своего нахождения.

Кроме того, компания «А» предоставляет компании «В» финансовые услуги, которые не входят в перечень освобожденных оборотов по налогу на добавленную стоимость, перечисленных в статье 250 Налогового кодекса. Таким образом, сумма дохода по вознаграждению, признаваемая компанией «А», является облагаемым оборотом по налогу на добавленную стоимость. Компания «А» обязана выставлять счета-фактуры в общеустановленном порядке в соответствии со статьей 263 Налогового кодекса на предоставляемые финансовые услуги, начисляя налог на добавленную стоимость. При этом компания «В» имеет право отнести в зачет сумму налога на добавленную стоимость на основании счетов-фактур, полученных от компании «А».

Компания «В» в соответствии с МСФО (IAS) 23 «Затраты по займам» вознаграждения по займам признает в качестве расходов в том отчетном периоде, в котором они понесены, то есть согласно графику погашения кредита в бухгалтерском учете делаются следующие проводки.

В январе:

| Д-т | К-т | Содержание операции, тенге |

| 7310 «Расходы по вознаграждениям» | | 500 000 |

| 1420 «Налог на добавленную стоимость» | | 60 000 |

| | 3380«Краткосрочные вознаграждения к выплате» | 560 000 |

Выплата процентов и удержание подоходного налога у источника выплаты в размере 15% от суммы вознаграждения отражается, как:

| Д-т | К-т | Содержание операции, тенге |

| 3380 «Краткосрочные вознаграждения к выплате» | | 560 000 |

| | 1030 «Денежные средства» | 485 000 |

| | 3190 «Прочие налоги» | 75 000 |

Перечисление в бюджет подоходного налога:

| Д-т | К-т | Содержание операции, тенге |

| 3190 «Прочие налоги» | 1030 «Денежные средства» | 75 000 |

В феврале:

| Д-т | К-т | Содержание операции, тенге |

| 7310 «Расходы по вознаграждениям» | | 550 000 |

| 1420 «Налог на добавленную стоимость» | | 66 000 |

| | 3380 «Краткосрочные вознаграждения к выплате» | 616 000 |

Выплата процентов и удержание подоходного налога у источника выплаты в размере 15% от суммы вознаграждения отражается, как:

| Д-т | К-т | Содержание операции, тенге |

| 3380 «Краткосрочные вознаграждения к выплате» | | 616 000 |

| | 1030 «Денежные средства» | 533 500 |

| | 3190 «Прочие налоги» | 82500 |

Перечисление в бюджет подоходного налога:

| Д-т | К-т | Содержание операции, тенге |

| 3190 «Прочие налоги» | 1030 «Денежные средства» | 82 500 |

В марте аналогично февралю.

Сумма, удержанного компанией «В» корпоративного подоходного налога у источника выплаты, подлежит перечислению не позднее двадцати пяти календарных дней после окончания месяца, в котором была осуществлена выплата вознаграждения компании «А» в соответствии с пунктом 1 статьи 145 Налогового кодекса.

При этом компания «В» обязана представить расчет (форма 101.03) по суммам корпоративного подоходного налога, удержанного у источника выплаты, не позднее 15-го числа второго месяца, следующего за кварталом, в котором была произведена выплата согласно статье 146 Налогового кодекса.

Расчет состоит из самого Расчета (форма 101.03) и приложения к нему, предназначенного для детального отражения информации об исчислении налогового обязательства.

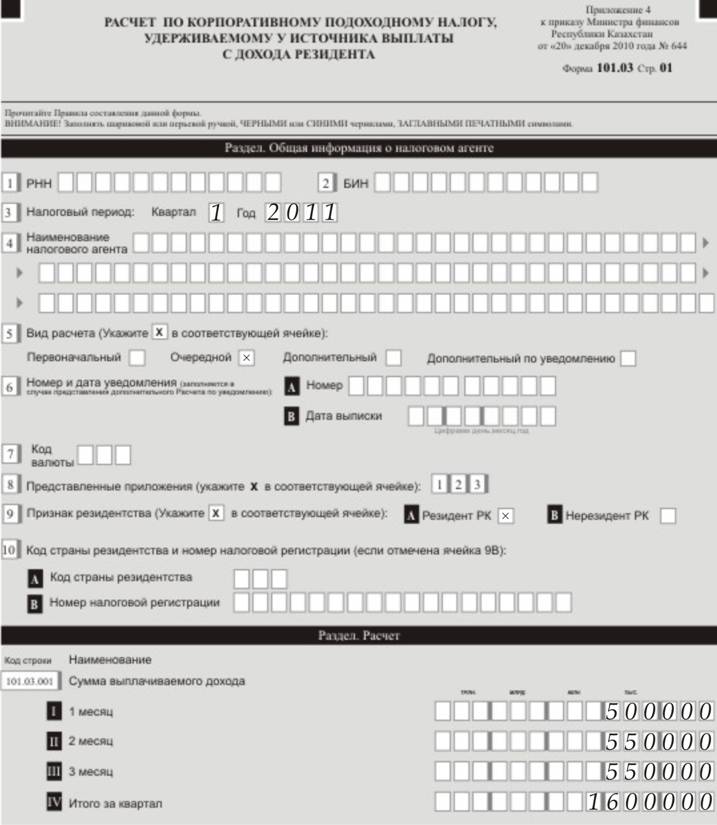

В расчете по форме 101.03 за первый квартал 2011 года компания «В», выплачивающая вознаграждение компании «А» отразит в строке 101.03.001 «Сумма, выплачиваемого дохода» суммы доходов, облагаемых у источника выплаты, выплачиваемых налоговым агентом за каждый месяц налогового периода:

101.03.001 I - 500 000 тенге (январь),

101.03. 001 II - 550 000 тенге (февраль),

101.03.001 III - 550 000 тенге (март).

Строка 101.03.001 IV «Итого за квартал» содержит итоговое значение суммы доходов за налоговый период - 1 600 000 тенге.

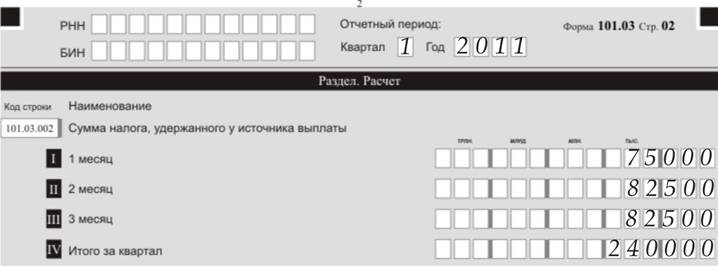

Строка 101.03.002 «Сумма налога, удержанного у источника выплаты» предназначена для отражения суммы корпоративного подоходного налога, удержанного у источника выплаты и подлежащего уплате в бюджет за каждый месяц налогового периода:

101.03.002 I - 75 000 тенге (январь),

101.03.002 II - 82 500 тенге (февраль),

101.03.002 III - 82 500 тенге (март).

Строка 101.03.002 IV «Итого за квартал» определяется как сумма строк 101.03.002 I, 101.03.002 II и 101.03.002 III - 240 000 тенге.

Выше указанные строки заполняются на основании данных приложения к Расчету.

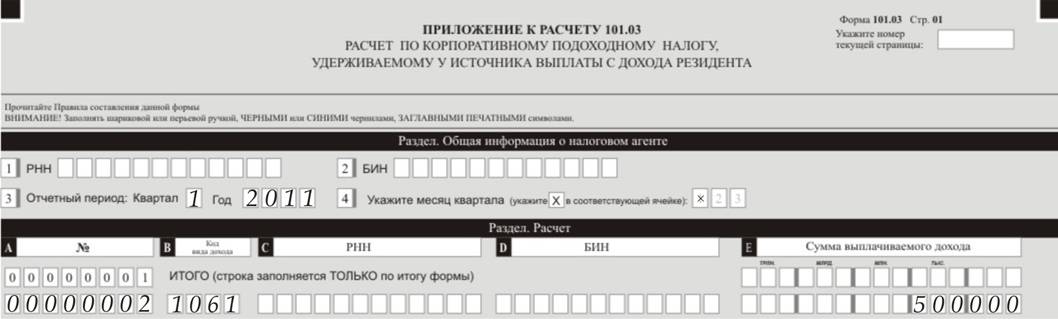

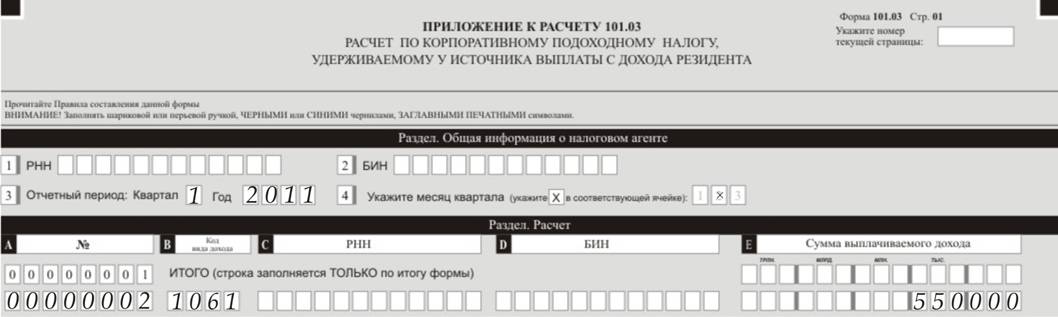

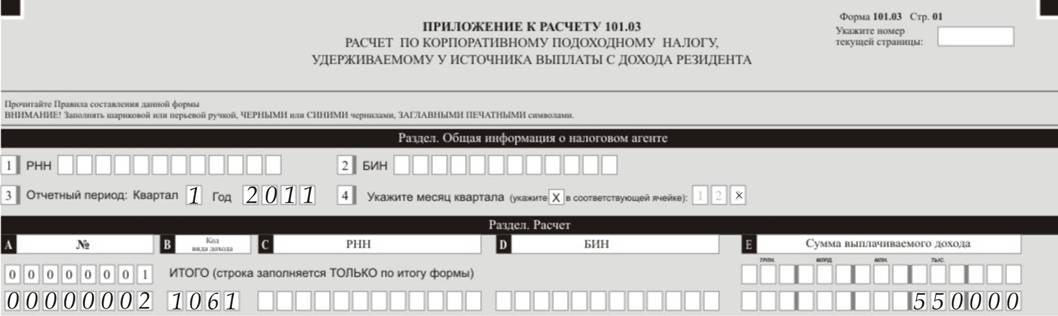

На каждый месяц заполняется отдельное приложение. В графе 4 отражается месяц квартала. В нашем примере к расчету будут приложены три приложения: за январь, за февраль, за март.

При заполнении приложения по доходам за январь месяц в графе 4 отметим ячейку «1», в графе В «Код вида дохода» отражаем код вида выплаченного дохода - 1061.

Согласно Правилам заполнения расчета по форме 101.03 применяются следующая кодировка видов дохода: 1060 - доходы в форме вознаграждений по долговым ценным бумагам, получаемые от эмитентов-резидентов; 1061 - доходы в форме вознаграждений, за исключением долговых ценных бумаг; 1190 - выигрыши, выплачиваемые резидентами.

В графах С и D указываем регистрационный номер и бизнес-идентификационный номер, соответственно, компании «А», получившей доход;

В графе E указывается сумма выплачиваемого дохода, облагаемого у источника выплаты - 500 000 тенге.

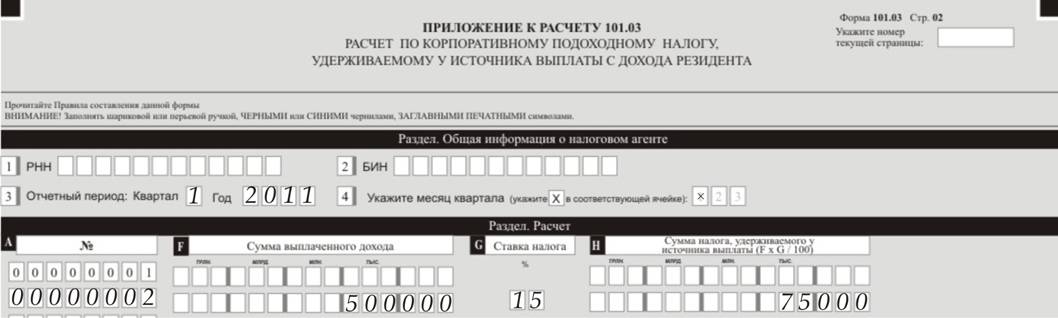

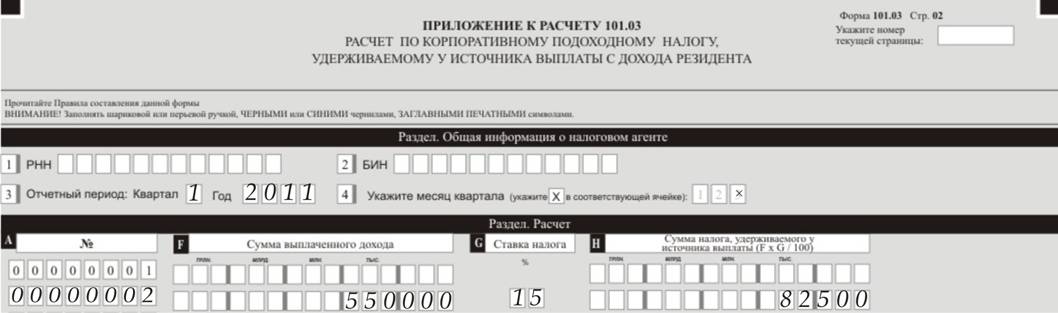

В графе F отражается сумма выплаченного дохода, облагаемого у источника выплаты - 500 000 тенге.

В графе G указывается ставка корпоративного подоходного налога, удерживаемого у источника выплаты, установленная пунктом 3 статьи 147 Налогового кодекса - 15.

В графе H отражаем сумму корпоративного подоходного налога, удерживаемого у источника выплаты, определяемую как (F × G) / 100 - 75 000 тенге.

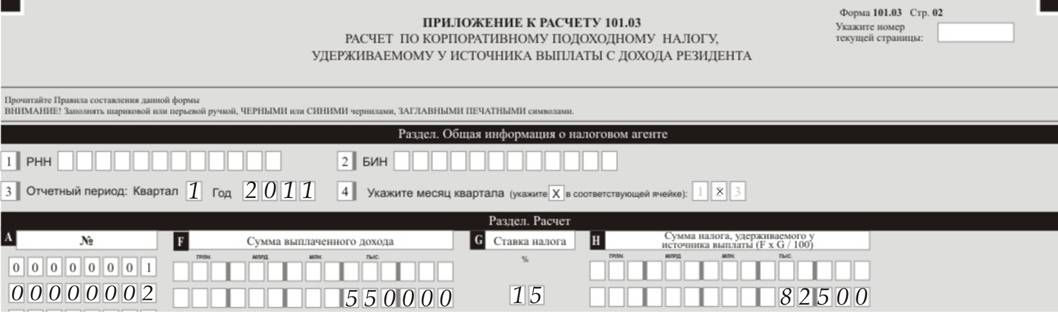

Аналогичным образом заполняем приложения за второй и третий месяцы отчетного налогового периода.

Следует отметить, что по сумме выплаченного дохода и удержанного корпоративного подоходного налога у источника выплаты компания «В» представляет компании «А» справку. На основании данной справки компания «А» имеет право на основании статьи 139 Налогового кодекса отнести в зачет удержанную сумму подоходного налога. При этом если сумма корпоративного подоходного налога, удержанного у источника выплаты с дохода в виде вознаграждения, больше суммы корпоративного подоходного налога, подлежащего уплате в бюджет, разница между суммой корпоративного подоходного налога, удержанного у источника выплаты, и суммой корпоративного подоходного налога, подлежащего уплате в бюджет, переносится на последующие десять налоговых периодов включительно и последовательно уменьшает суммы корпоративного подоходного налога, подлежащие уплате в бюджет, данных налоговых периодов.