Данный материал выражает мнение автора и носит рекомендательный характер. Материал основан на нормативных актах, действующих на момент публикации

Статья 728. Налоговый период

Налоговым периодом по подписному бонусу является календарный квартал, в котором наступил срок уплаты подписного бонуса.

Статья 729. Сроки уплаты подписного бонуса

1. Если иное не установлено настоящей статьей, подписной бонус уплачивается в бюджет по месту нахождения налогоплательщика не позднее двадцати рабочих дней с даты объявления налогоплательщика победителем конкурса или даты подписания протокола прямых переговоров по предоставлению права недропользования в соответствии с законодательством Республики Казахстан о недрах и недропользовании.

2. Подписной бонус по лицензиям на геологическое изучение, разведку или добычу твердых полезных ископаемых, старательство и использование пространства недр уплачивается в бюджет по месту нахождения налогоплательщика не позднее десяти рабочих дней со дня выдачи такой лицензии.

Возврат, зачет уплаченной суммы подписного бонуса по лицензиям на разведку или добычу твердых полезных ископаемых не производится.

См.: Ответ Председателя КГД МФ РК от 30 марта 2018 года на вопрос от 5 марта 2018 года № 487412 (dialog.egov.kz) «Касательно сроков уплаты подписного бонуса»

3. При расширении контрактной территории (участка недр) подписной бонус уплачивается в бюджет по месту нахождения налогоплательщика не позднее тридцати календарных дней с даты внесения изменений в контракт на недропользование о таком расширении в порядке, определенном законодательством Республики Казахстан.

4. При получении письменного разрешения на право недропользования на разведку или добычу общераспространенных полезных ископаемых, используемых при строительстве (реконструкции) и ремонте автомобильных дорог общего пользования, железных дорог и гидросооружений, подписной бонус уплачивается в бюджет по месту нахождения налогоплательщика не позднее тридцати календарных дней с даты получения такого разрешения в соответствии с законодательством Республики Казахстан о недрах и недропользовании.

Статья 730. Налоговая декларация

Декларация по подписному бонусу представляется недропользователем в налоговый орган по месту нахождения до 15 числа второго месяца, следующего за налоговым периодом.

Глава 84. ПЛАТЕЖ ПО ВОЗМЕЩЕНИЮ ИСТОРИЧЕСКИХ ЗАТРАТ

Статья 731. Общие положения

Платеж по возмещению исторических затрат является фиксированным платежом недропользователя по возмещению суммарных затрат, понесенных государством на геологическое изучение контрактной территории (участка недр) и разведку месторождений до заключения контракта на недропользование.

Статья 732. Плательщики

1. Если иное не установлено пунктом 2 настоящей статьи, плательщиками платежа по возмещению исторических затрат являются недропользователи, осуществляющие деятельность в рамках контракта на недропользование, по месторождениям полезных ископаемых, по которым государство понесло затраты на геологическое изучение контрактной территории (участка недр) и разведку месторождений до заключения контракта на недропользование.

2. Не является плательщиком платежа по возмещению исторических затрат недропользователь, осуществляющий деятельность в рамках лицензии на разведку или добычу твердых полезных ископаемых, при одновременном соблюдении следующих условий:

лицензия на разведку или добычу твердых полезных ископаемых выдана после 31 декабря 2017 года в соответствии с законодательством Республики Казахстан о недрах и недропользовании;

территория, на которую предоставлена лицензия на разведку или добычу твердых полезных ископаемых, не относится к территории, на которую до 1 января 2018 года предоставлялось право недропользования по контрактам на недропользование в соответствии с законодательством Республики Казахстан о недрах и недропользовании.

Статья 733. Порядок установления платежа по возмещению исторических затрат

1. Сумма исторических затрат, понесенных государством на геологическое изучение контрактной территории (участка недр) и разведку месторождений, рассчитывается уполномоченным для этих целей государственным органом Республики Казахстан в порядке, определенном законодательством Республики Казахстан, и подлежит уплате в бюджет:

1) в виде платежа по возмещению исторических затрат в размере, установленном соглашением о конфиденциальности, за минусом платы за приобретение геологической информации, находящейся в государственной собственности;

2) в виде платы за приобретение геологической информации, находящейся в государственной собственности, в размере, установленном соглашением о конфиденциальности.

2. Обязательство по платежу по возмещению исторических затрат возникает с даты заключения соглашения о конфиденциальности между недропользователем и уполномоченным органом по изучению и использованию недр, а по контрактам на недропользование, включая соглашения о разделе продукции, заключенным до 1 января 2009 года, по которым по состоянию на 1 января 2009 года не заключены соответствующие соглашения о конфиденциальности, но должны быть заключены по условиям контракта на недропользование, - с даты заключения соглашения о конфиденциальности с уполномоченным органом по изучению и использованию недр.

Статья 734. Порядок и сроки уплаты

1. Платеж по возмещению исторических затрат, понесенных государством на геологическое изучение контрактной территории (участка недр) и разведку месторождений, уплачивается недропользователем в бюджет по месту нахождения с начала добычи после коммерческого обнаружения в следующем порядке:

1) если общий размер платежа по возмещению исторических затрат, понесенных государством на геологическое изучение контрактной территории (участка недр) и разведку месторождений, составляет сумму, равную или менее 10 000-кратного размера месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на дату заключения соглашения о конфиденциальности, платеж по возмещению исторических затрат уплачивается не позднее 10 апреля года, следующего за годом, в котором недропользователь приступил к добыче полезных ископаемых;

2) если общий размер платежа по возмещению исторических затрат, понесенных государством на геологическое изучение контрактной территории (участка недр) и разведку месторождений, составляет сумму, превышающую 10 000-кратный размер месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на дату заключения соглашения о конфиденциальности, платеж по возмещению исторических затрат уплачивается недропользователем ежеквартально, не позднее 25 числа второго месяца, следующего за отчетным кварталом, равными долями в течение периода продолжительностью, не превышающей срок действия контракта на недропользование, но не более десяти лет в сумме, эквивалентной сумме не менее 2 500-кратного размера месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на дату заключения соглашения о конфиденциальности, за исключением суммы последней доли, которая может быть менее суммы, эквивалентной сумме 2 500-кратного размера месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на дату заключения соглашения о конфиденциальности.

По контрактам на недропользование, заключенным до 1 января 2009 года, по которым недропользователь приступил к добыче полезных ископаемых до 1 января 2009 года, если не возмещенная в бюджет по состоянию на 1 января 2009 года сумма исторических затрат составляет сумму, превышающую 10 000-кратный размер месячного расчетного показателя, установленный на 1 января 2009 года законом о республиканском бюджете, платеж по возмещению исторических затрат уплачивается недропользователем ежеквартально, не позднее 25 числа второго месяца, следующего за отчетным кварталом, равными долями в течение периода продолжительностью, не превышающей срок действия контракта на недропользование, но не более десяти лет в сумме, эквивалентной сумме не менее 2 500-кратного размера месячного расчетного показателя, установленного на 1 января 2009 года законом о республиканском бюджете, за исключением суммы последней доли, которая может быть менее суммы, эквивалентной сумме 2 500-кратного размера месячного расчетного показателя, установленного на 1 января 2009 года законом о республиканском бюджете.

2. Если сумма исторических затрат, понесенных государством на геологическое изучение контрактной территории (участка недр) и разведку месторождений, установлена уполномоченным для этих целей государственным органом Республики Казахстан в иностранной валюте, то:

1) в целях определения общего размера платежа в тенге для установления порядка уплаты платежа в соответствии с настоящей статьей сумма исторических затрат, рассчитанная уполномоченным для этих целей государственным органом Республики Казахстан, пересчитывается в тенге по рыночному курсу обмена валюты, определенному в последний рабочий день, предшествующий 1 числу отчетного квартала, в котором недропользователем была начата добыча после коммерческого обнаружения, а по контрактам на недропользование, заключенным до 1 января 2009 года, по которым недропользователь приступил к добыче полезных ископаемых до 1 января 2009 года, - не возмещенная в бюджет по состоянию на 1 января 2009 года сумма исторических затрат пересчитывается в тенге по рыночному курсу обмена валюты, определенному в последний рабочий день, предшествующий 1 января 2009 года;

2) в целях равномерного распределения не возмещенной в бюджет суммы исторических затрат в иностранной валюте на суммы ежеквартальных платежей, подлежащие уплате в соответствии с подпунктом 2) части первой пункта 1 настоящей статьи, указанная сумма исторических затрат пересчитывается на начало каждого календарного года в тенге по рыночному курсу обмена валюты, определенному в последний рабочий день, предшествующий 1 января такого календарного года.

3. По контрактам на недропользование на проведение разведки месторождений полезных ископаемых, не предусматривающим последующей их добычи, платеж по возмещению исторических затрат не уплачивается.

Статья 735. Налоговая декларация

1. Если общий размер платежа по возмещению исторических затрат, понесенных государством на геологическое изучение контрактной территории (участка недр) и разведку месторождений, составляет сумму, равную или менее 10 000-кратного размера месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на дату заключения соглашения о конфиденциальности, то декларация представляется недропользователем в налоговый орган по месту нахождения не позднее 31 марта года, следующего за годом, в котором недропользователь приступил к добыче полезных ископаемых.

2. Если общий размер платежа по возмещению исторических затрат, понесенных государством на геологическое изучение контрактной территории (участка недр) и разведку месторождений, составляет сумму, превышающую 10 000-кратный размер месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на дату заключения соглашения о конфиденциальности, то декларация представляется недропользователем в налоговый орган по месту нахождения ежеквартально, не позднее 15 числа второго месяца, следующего за отчетным кварталом.

По контрактам на недропользование, заключенным до 1 января 2009 года, по которым недропользователь приступил к добыче полезных ископаемых до 1 января 2009 года, если не возмещенная в бюджет по состоянию на 1 января 2009 года сумма исторических затрат составляет сумму, превышающую 10 000-кратный размер месячного расчетного показателя, установленный на 1 января 2009 года законом о республиканском бюджете, то декларация представляется недропользователем в налоговый орган по месту нахождения ежеквартально, не позднее 15 числа второго месяца, следующего за отчетным кварталом.

Глава 85. НАЛОГ НА ДОБЫЧУ ПОЛЕЗНЫХ ИСКОПАЕМЫХ

Статья 736. Общие положения

1. Налог на добычу полезных ископаемых уплачивается недропользователем отдельно по каждому виду добываемых на территории Республики Казахстан минерального сырья, углеводородов, подземных вод и лечебных грязей.

2. Налог на добычу полезных ископаемых по всем видам добываемых минерального сырья, углеводородов, подземных вод и лечебных грязей вне зависимости от вида проводимой добычи уплачивается по ставкам и в порядке, которые установлены настоящей главой.

3. В целях исчисления налога на добычу полезных ископаемых из общего объема добытых за налоговый период углеводородов, подземных вод, лечебных грязей и погашенных запасов полезных ископаемых подлежат исключению объем полезных ископаемых, извлекаемых из состава списанных запасов (возврат потерь) по месторождению, а также объем углеводородов, минерального сырья, подземных вод и лечебных грязей, переданных для проведения технологического опробования и исследований. Объем углеводородов, минерального сырья, подземных вод и лечебных грязей, передаваемых для технологического опробования и исследований, ограничивается минимальной массой технологических проб, указанных в национальных стандартах для соответствующих видов (сортов) углеводородов, минерального сырья, подземных вод и лечебных грязей.

Статья 737. Особенности уплаты

1. Налог на добычу полезных ископаемых уплачивается в денежной форме, за исключением случая, предусмотренного пунктом 2 настоящей статьи.

2. В ходе осуществления деятельности по контракту на недропользование денежная форма выплаты налога на добычу полезных ископаемых по решению Правительства Республики Казахстан может быть заменена натуральной формой в порядке, определенном дополнительным соглашением, заключаемым между уполномоченным государственным органом и недропользователем.

Порядок уплаты в натуральной форме налога на добычу полезных ископаемых, установленного настоящим Кодексом, а также роялти и доли Республики Казахстан по разделу продукции, установленных контрактами на недропользование, указанными в пункте 1 статьи 722 настоящего Кодекса, установлен главой 88 настоящего Кодекса.

Статья 738. Плательщики

Плательщиками налога на добычу полезных ископаемых являются недропользователи, осуществляющие добычу углеводородов, минерального сырья, подземных вод и лечебных грязей, включая извлечение полезных ископаемых из техногенных минеральных образований, по которым не уплачен налог на добычу полезных ископаемых и (или) роялти, в рамках каждого отдельного заключенного контракта на недропользование, за исключением недропользователей, осуществляющих деятельность исключительно в рамках лицензии на старательство.

Параграф 1. Налог на добычу полезных ископаемых на углеводороды

Статья 739. Объект обложения

1. Объектом обложения налогом на добычу полезных ископаемых является физический объем добытых недропользователем за налоговый период углеводородов.

2. В целях исчисления налога на добычу полезных ископаемых общий объем добытых недропользователем за налоговый период углеводородов подразделяется на:

1) нефть, реализованную для переработки на нефтеперерабатывающий завод, расположенный на территории Республики Казахстан, - объем нефти, добытой недропользователем в рамках каждого отдельного контракта на недропользование за налоговый период и реализованной недропользователем на нефтеперерабатывающий завод, расположенный на территории Республики Казахстан, либо третьему лицу для последующей реализации на нефтеперерабатывающий завод, расположенный на территории Республики Казахстан;

2) нефть, переданную для переработки в качестве давальческого сырья на нефтеперерабатывающий завод, расположенный на территории Республики Казахстан, - объем нефти, добытой недропользователем в рамках каждого отдельного контракта на недропользование за налоговый период и переданной недропользователем в качестве давальческого сырья для переработки на нефтеперерабатывающий завод, расположенный на территории Республики Казахстан, либо реализованной третьему лицу для последующей передачи в качестве давальческого сырья для переработки на нефтеперерабатывающий завод, расположенный на территории Республики Казахстан;

3) нефть, использованную недропользователем на собственные производственные нужды, - объем нефти, добытой недропользователем в рамках каждого отдельного контракта на недропользование за налоговый период, использованной на собственные производственные нужды в течение налогового периода;

4) нефть, переданную недропользователем в натуральной форме в счет уплаты налога на добычу полезных ископаемых, рентного налога на экспорт, роялти и доли Республики Казахстан по разделу продукции получателю от имени государства в соответствии с главой 88 настоящего Кодекса;

5) сырой газ, реализованный на внутреннем рынке Республики Казахстан и (или) использованный на собственные производственные нужды.

Если иное не установлено настоящим подпунктом, в целях настоящего раздела сырым газом, использованным на собственные производственные нужды, признается сырой газ, добытый недропользователем в рамках контракта на недропользование и использованный в рамках данного контракта в соответствии с утвержденными уполномоченным органом в области углеводородов документами:

при проведении операций по недропользованию в качестве топлива при подготовке углеводородов;

для технологических и коммунально-бытовых нужд;

для подогрева нефти на устье скважин и при транспортировке нефти от места добычи и хранения до места перевалки в магистральный трубопровод и (или) на другой вид транспорта в соответствии с утвержденными проектными документами;

для выработки электроэнергии, используемой при проведении операций по недропользованию;

для обратной закачки в недра в объеме, предусмотренном утвержденными проектными документами, за исключением случаев обратной закачки в недра, предусмотренных пунктом 5 настоящей статьи;

в целях газлифтного (механизированного) способа эксплуатации добывающих нефтяных скважин в объемах, предусмотренных утвержденными уполномоченным органом в области углеводородов проектными документами.

Сырым газом, использованным на собственные производственные нужды, признается также сырой газ, добытый недропользователем в рамках контракта на недропользование и использованный для обратной закачки в недра в целях поддержания пластового давления в нефтегазовых зонах в рамках другого контракта на недропользование данного недропользователя в объеме, предусмотренном утвержденными проектными документами;

6) попутный газ, использованный для производства сжиженного нефтяного газа в объеме, приходящемся на сжиженный нефтяной газ, реализованный на внутреннем рынке Республики Казахстан. При этом такой объем сжиженного нефтяного газа утверждается уполномоченным органом в области углеводородов и является обязательным для реализации на внутреннем рынке Республики Казахстан в соответствии с законодательством Республики Казахстан в сфере газа и газоснабжения;

7) сырой газ, использованный недропользователем-субъектом индустриально-инновационной деятельности, осуществление которой предусмотрено Предпринимательским кодексом Республики Казахстан;

8) товарные углеводороды - общий объем добытых недропользователем за налоговый период в рамках каждого отдельного контракта на недропользование углеводородов за вычетом объемов нефти, сырого газа и попутного газа, указанных в подпунктах 1) - 7) настоящего пункта, если иное не установлено настоящей статьей.

3. Объемом сырого газа, использованного на собственные производственные нужды, и (или) попутного газа, использованного для производства сжиженного нефтяного газа, в соответствии с подпунктами 5) и 6) пункта 2 настоящей статьи признается фактический объем такого использованного природного и (или) попутного газа в пределах объемов, указанных в утвержденных уполномоченным органом в области углеводородов документах.

4. Для подтверждения указанных в подпункте 1) пункта 2 настоящей статьи реализации на нефтеперерабатывающий завод, расположенный на территории Республики Казахстан, либо третьему лицу для последующей реализации на нефтеперерабатывающий завод, расположенный на территории Республики Казахстан, и подпункте 2) пункта 2 настоящей статьи передачи в качестве давальческого сырья для переработки на нефтеперерабатывающий завод, расположенный на территории Республики Казахстан, либо реализации третьему лицу для последующей передачи в качестве давальческого сырья для переработки на нефтеперерабатывающий завод, расположенный на территории Республики Казахстан, недропользователь обязан иметь оригиналы коммерческих и товаросопроводительных документов или их нотариально засвидетельствованные копии, подтверждающие физический объем и факт приемки нефтеперерабатывающим заводом, расположенным на территории Республики Казахстан, соответствующего объема нефти, а для подтверждения указанной в подпункте 1) пункта 2 настоящей статьи реализации на нефтеперерабатывающий завод, расположенный на территории Республики Казахстан, либо третьему лицу для последующей реализации на нефтеперерабатывающий завод, расположенный на территории Республики Казахстан, - также оригиналы документов или их нотариально засвидетельствованные копии, подтверждающие фактическую покупную цену нефтеперерабатывающего завода, расположенного на территории Республики Казахстан, для соответствующего объема.

При отсутствии таких оригиналов документов или их нотариально засвидетельствованных копий соответствующий объем нефти рассматривается для целей исчисления налога на добычу полезных ископаемых как товарные углеводороды.

5. Налог на добычу полезных ископаемых не уплачивается по сырому газу в объеме, закачиваемом обратно в недра с целью увеличения коэффициента извлекаемости нефти, предусмотренном утвержденными проектными документами.

Статья 740. Налоговая база

Налоговой базой для исчисления налога на добычу полезных ископаемых является стоимость объема добытых за налоговый период углеводородов.

Статья 741. Порядок определения стоимости углеводородов

1. В целях исчисления налога на добычу полезных ископаемых стоимость добытой за налоговый период нефти определяется в следующем порядке:

1) при реализации недропользователем на нефтеперерабатывающий завод, расположенный на территории Республики Казахстан, либо третьему лицу для последующей реализации на нефтеперерабатывающий завод, расположенный на территории Республики Казахстан, - как произведение фактического объема реализованной недропользователем на нефтеперерабатывающий завод, расположенный на территории Республики Казахстан, либо третьему лицу для последующей реализации на нефтеперерабатывающий завод, расположенный на территории Республики Казахстан, нефти и фактической покупной цены нефтеперерабатывающего завода, расположенного на территории Республики Казахстан, за единицу продукции;

2) при передаче недропользователем в качестве давальческого сырья для переработки на нефтеперерабатывающий завод, расположенный на территории Республики Казахстан, либо реализации третьему лицу для последующей передачи в качестве давальческого сырья для переработки на нефтеперерабатывающий завод, расположенный на территории Республики Казахстан, и (или) использовании недропользователем на собственные производственные нужды - как произведение фактического объема переданной недропользователем в качестве давальческого сырья для переработки на нефтеперерабатывающий завод, расположенный на территории Республики Казахстан, либо реализованной третьему лицу для последующей передачи в качестве давальческого сырья на нефтеперерабатывающий завод, расположенный на территории Республики Казахстан, и (или) использованной недропользователем на собственные производственные нужды нефти и производственной себестоимости добычи, включая подготовку, единицы продукции, определяемой в соответствии с международными стандартами финансовой отчетности и требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности, увеличенной на 20 процентов;

3) при передаче недропользователем нефти в натуральной форме в счет уплаты налога на добычу полезных ископаемых, рентного налога на экспорт, роялти и доли Республики Казахстан по разделу продукции получателю от имени государства - как произведение фактического объема переданной недропользователем нефти в натуральной форме в счет уплаты налога на добычу полезных ископаемых, рентного налога на экспорт, роялти и доли Республики Казахстан по разделу продукции получателю от имени государства в соответствии с главой 88 настоящего Кодекса и цены передачи, установленной в порядке, определенном Правительством Республики Казахстан.

2. Стоимость товарных углеводородов, добытых недропользователем в рамках каждого отдельного контракта на недропользование за налоговый период, определяется как произведение объема добытых товарных углеводородов и мировой цены за единицу продукции, рассчитанной за налоговый период в порядке, определенном пунктом 3 настоящей статьи.

3. Мировая цена нефти определяется как произведение среднеарифметического значения ежедневных котировок цен за налоговый период и среднеарифметического рыночного курса обмена валюты за соответствующий налоговый период по нижеприведенной формуле.

Для целей настоящего пункта котировка цены означает котировку цены нефти в иностранной валюте каждого в отдельности стандартного сорта нефти «Юралс Средиземноморье» (Urals Med) или «Датированный Брент» (Brent Dtd) в налоговом периоде на основании информации, публикуемой в источнике «Platts Crude Oil Marketwire» компании «The Mcgraw-Hill Companies Inc».

При отсутствии информации о ценах на указанные стандартные сорта сырой нефти в данном источнике используются цены на указанные стандартные сорта сырой нефти:

по данным источника «Argus Crude» компании «Argus Media Ltd»;

при отсутствии информации о ценах на указанные стандартные сорта сырой нефти в вышеуказанных источниках - по данным других источников, определяемых законодательством Республики Казахстан о трансфертном ценообразовании.

Для определения мировой цены нефти перевод единиц измерения из барреля в метрическую тонну с учетом фактической плотности и температуры добытой нефти, приведенных к стандартным условиям измерения и указанных в паспорте качества нефти, производится в соответствии с национальным стандартом, утвержденным уполномоченным государственным органом, осуществляющим государственное регулирование в области технического регулирования.

При этом для целей исчисления налога на добычу полезных ископаемых перевод единиц измерения из метрической тонны в баррель осуществляется на основе средневзвешенного коэффициента баррелизации по следующей формуле:

К барр. ср.взв. = (V тонн 1 × К барр.1 + V тонн 2... × К барр.2... + V тонн n × К барр.n) / V тонн Σ, где:

К барр. ср.взв. - средневзвешенный коэффициент баррелизации, рассчитываемый с точностью до четырех знаков после запятой;

V тонн - объемы каждой добытой партии нефти;

К барр.1, К барр.2 ... + К барр.n - коэффициенты баррелизации, указанные в паспорте качества по каждой соответствующей партии добытой нефти;

V тонн Σ - общий объем добытой за налоговый период нефти, выраженный в метрических тоннах.

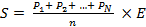

Мировая цена нефти определяется по следующей формуле:

,

,

где:

S - мировая цена нефти за налоговый период;

P1, P2 ..., Рn - ежедневная среднеарифметическая котировка цен в дни, за которые опубликованы котировки цен в течение налогового периода;

Е - среднеарифметический рыночный курс обмена валюты за соответствующий налоговый период;

n - количество дней в налоговом периоде, за которые опубликованы котировки цен.

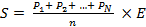

Ежедневная среднеарифметическая котировка цен определяется по формуле:

,

,

где:

Рn - ежедневная среднеарифметическая котировка цен;

Cn1 - низшее значение (min) ежедневной котировки цены стандартного сорта сырой нефти «Юралс Средиземноморье» (Urals Med) или «Датированный Брент» (Brent Dtd);

Сn2 - высшее значение (max) ежедневной котировки цены стандартного сорта сырой нефти «Юралс Средиземноморье» (Urals Med) или «Датированный Брент» (Brent Dtd).

Отнесение нефти к определенному стандартному сорту нефти «Юралс Средиземноморье» (Urals Med) или «Датированный Брент» (Brent Dtd) производится недропользователем на основании договоров на поставку нефти. В случае, когда в договоре на поставку не указан стандартный сорт нефти или указан сорт нефти, не относящийся к вышеуказанным стандартным сортам, недропользователь обязан отнести объем нефти, поставленной по такому договору, к тому сорту нефти, средняя мировая цена по которому за налоговый период является максимальной.

4. Мировая цена на сырой газ определяется как произведение среднеарифметического значения ежедневных котировок цен в иностранной валюте за налоговый период с учетом перевода международных единиц измерения в кубический метр в соответствии с утвержденным коэффициентом и среднеарифметического рыночного курса обмена валюты за соответствующий налоговый период по нижеприведенной формуле.

Для целей настоящего пункта котировка цены означает котировку цены природного газа «Zeebrugge Day-Ahead» в иностранной валюте в налоговом периоде на основании информации, публикуемой в источнике «Platts European Gas Daily» компании «The Mcgraw-Hill Companies Inc».

При отсутствии информации о цене на природный газ «Zeebrugge Day-Ahead» в данном источнике используется цена на природный газ «Zeebrugge Day-Ahead»:

1) по данным источника «Argus European Natural Gas» компании «Argus Media Ltd»;

2) при отсутствии информации о цене на природный газ «Zeebrugge Day-Ahead» в вышеуказанных источниках - по данным других источников, определяемых законодательством Республики Казахстан о трансфертном ценообразовании.

Мировая цена сырого газа определяется по следующей формуле:

,

,

где:

S - мировая цена сырого газа за налоговый период;

P1, P2..., Рn - ежедневная среднеарифметическая котировка цен в дни, за которые опубликованы котировки цен в течение налогового периода;

Е - среднеарифметический рыночный курс обмена валюты за соответствующий налоговый период;

n - количество дней в налоговом периоде, за которые опубликованы котировки цен.

Ежедневная среднеарифметическая котировка цен определяется по формуле:

,

,

где:

Рn - ежедневная среднеарифметическая котировка цен;

Cn1 - низшее значение (min) ежедневной котировки цены природного газа «Zeebrugge Day-Ahead»;

Cn2 - высшее значение (max) ежедневной котировки цены природного газа «Zeebrugge Day-Ahead».

5. В целях исчисления налога на добычу полезных ископаемых стоимость сырого газа, реализованного недропользователем на внутреннем рынке Республики Казахстан и (или) использованного на собственные производственные нужды, попутного газа, использованного для производства сжиженного нефтяного газа, а также сырого газа, использованного недропользователем - субъектом индустриально-инновационной деятельности, определяется в следующем порядке:

1) при реализации недропользователем добытого сырого газа на внутреннем рынке Республики Казахстан - исходя из средневзвешенной цены реализации, сложившейся за налоговый период, определяемой в соответствии с пунктом 7 статьи 745 настоящего Кодекса;

2) при использовании добытого попутного газа для производства сжиженного нефтяного газа в соответствии с условиями, указанными в подпункте 6) пункта 2 статьи 739 настоящего Кодекса, и (или) использовании добытого сырого газа на собственные производственные нужды - как произведение фактического объема:

попутного газа, использованного для производства сжиженного нефтяного газа, и производственной себестоимости добычи, включая подготовку, единицы продукции, определяемой в соответствии с международными стандартами финансовой отчетности и требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности, увеличенной на 20 процентов;

сырого газа, использованного недропользователем на собственные производственные нужды, и производственной себестоимости добычи, включая подготовку, единицы продукции, определяемой в соответствии с международными стандартами финансовой отчетности и требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности, увеличенной на 20 процентов.

Если сырой газ добывается попутно с нефтью, производственная себестоимость добычи сырого газа определяется на основании производственной себестоимости добычи, включая подготовку, нефти в соотношении:

одна тысяча кубических метров сырого газа соответствует 0,857 тонны нефти;

3) при использовании добытого сырого газа недропользователем - субъектом индустриально-инновационной деятельности в соответствии с условиями, указанными в подпункте 7) пункта 2 статьи 739 настоящего Кодекса, - как произведение фактического объема сырого газа, использованного недропользователем - субъектом индустриально-инновационной деятельности, и производственной себестоимости добычи, включая подготовку, единицы продукции, определяемой в соответствии с международными стандартами финансовой отчетности и требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности, увеличенной на 20 процентов.

6. Мировая цена стандартных сортов углеводородов определяется по каждому налоговому периоду уполномоченным органом в порядке, определенном настоящим Кодексом, и подлежит опубликованию в средствах массовой информации не позднее 10 числа месяца, следующего за отчетным налоговым периодом.

Статья 742. Порядок исчисления налога

1. Сумма налога на добычу полезных ископаемых, подлежащая уплате в бюджет, определяется исходя из объекта налогообложения, налоговой базы и ставки.

2. Для исчисления налога на добычу полезных ископаемых недропользователь в течение календарного года применяет ставку, соответствующую планируемому объему добычи на текущий налоговый год по каждому отдельному контракту на недропользование, в соответствии со шкалой, приведенной в статье 743 настоящего Кодекса.

При этом в случае передачи (перехода) права недропользования в рамках одного контракта на недропользование применяется ставка налога на добычу полезных ископаемых, соответствующая заявленному общему годовому объему добычи по такому контракту на недропользование, независимо от факта передачи (перехода) права недропользования.

В целях обеспечения правильности исчисления и полноты уплаты в бюджет налога на добычу полезных ископаемых уполномоченный орган в области углеводородов до 20 января текущего календарного года представляет в налоговый орган сведения о планируемых объемах добычи углеводородов в разрезе недропользователей на предстоящий год по каждому отдельному контракту на недропользование.

3. Если по итогам отчетного календарного года фактический объем добытых углеводородов по контракту на недропользование не соответствует запланированному объему по такому контракту и приводит к изменению ставки налога на добычу полезных ископаемых, недропользователь обязан произвести корректировку исчисленной за отчетный год суммы налога на добычу полезных ископаемых.

Корректировка суммы налога на добычу полезных ископаемых производится в декларации за последний налоговый период отчетного налогового года путем применения ставки налога на добычу полезных ископаемых, соответствующей фактическому объему добытых углеводородов, определяемой в соответствии со статьей 743 настоящего Кодекса, к налоговой базе, исчисленной в декларациях по налогу на добычу полезных ископаемых за 1 - 3 кварталы отчетного налогового года.